愛知県名古屋市を拠点に活動する相続専門家集団レクサーの代表税理士。

20歳の頃、実家が相続税で失敗したことをきっかけに相続税専門の税理士を目指し、26歳で開業。

名古屋の相続専門税理士事務所レクサーの伊東秀明です。

相続した空き家を売却した場合には3000万円の特別控除を受けられることがあります。

ただし、適用を受けるためにはいくつかの条件をクリアすることが必要となります。

売却後に結局特例を受けられなかったという相談事例が数多いこの制度...

相続専門の税理士が相続空き家の譲渡所得特別控除3000万円を受けるための適用条件について解説していきます!

相続空き家の3000万円特別控除ってなに?

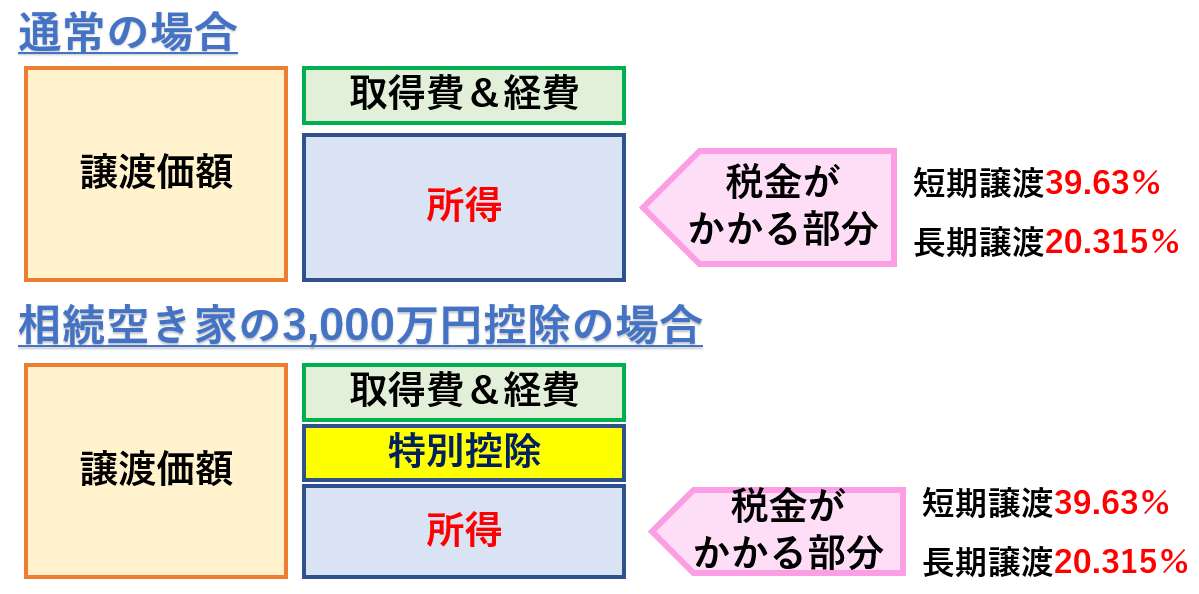

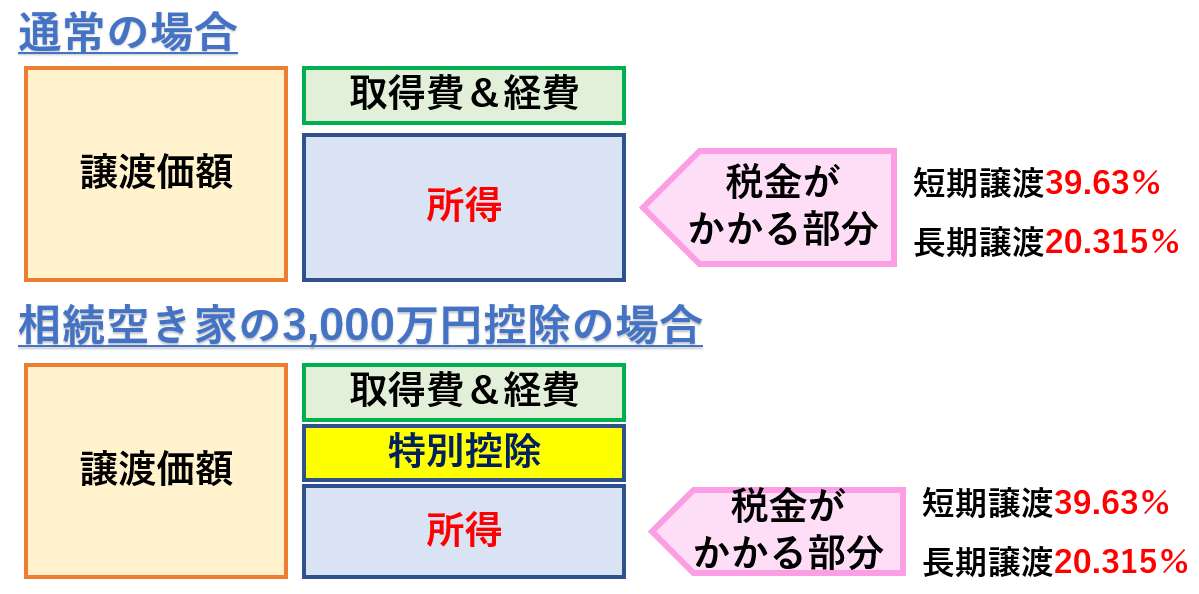

通常、土地や建物を売却すると所得税がかかることになっています。

ちなみに、「売却」のことを税金上は「譲渡」といいます。

所得税は「儲け(利益)」に対してかかる税金で、

儲けは「不動産を売った金額(譲渡価額)」から「その不動産を買ったときの金額」と「その不動産を売るのにかかった経費」を差し引いて計算されます。

ところが、相続空き家の3000万円特別控除が適用できる場合には「不動産を売った金額(譲渡価額)」から「その不動産を買ったときの金額」と「その不動産を売るのにかかった経費」、さらに最大3000万円を差し引いて儲けを計算することができます。

つまり、実際にはかかっていないお金を経費として計上できることになります。

ちなみに税金上、「儲け」のことを「所得」といい、この「所得」が税金のかかる部分となります。

下の図解のように税金がかかる部分である「所得」が圧縮されるので税金が安くなるというのが相続空き家の3000万円特別控除です。

ちなみに不動産を売却した場合の所得税は分離課税といって、長期譲渡の場合には一律20.315%、短期譲渡の場合には一律39.63%が課せられます。

ざっくり説明すると長期譲渡は所有期間が5年超、短期譲渡は所有期間が5年未満の不動産を売却した場合のことですが、どちらの税率が適用されるのかには複雑な問題がありますので詳細についてはコチラの記事をご覧ください。

相続空き家の3000万円特別控除を適用できると税金が圧倒的に安くなることがお分かり頂けたと思います。

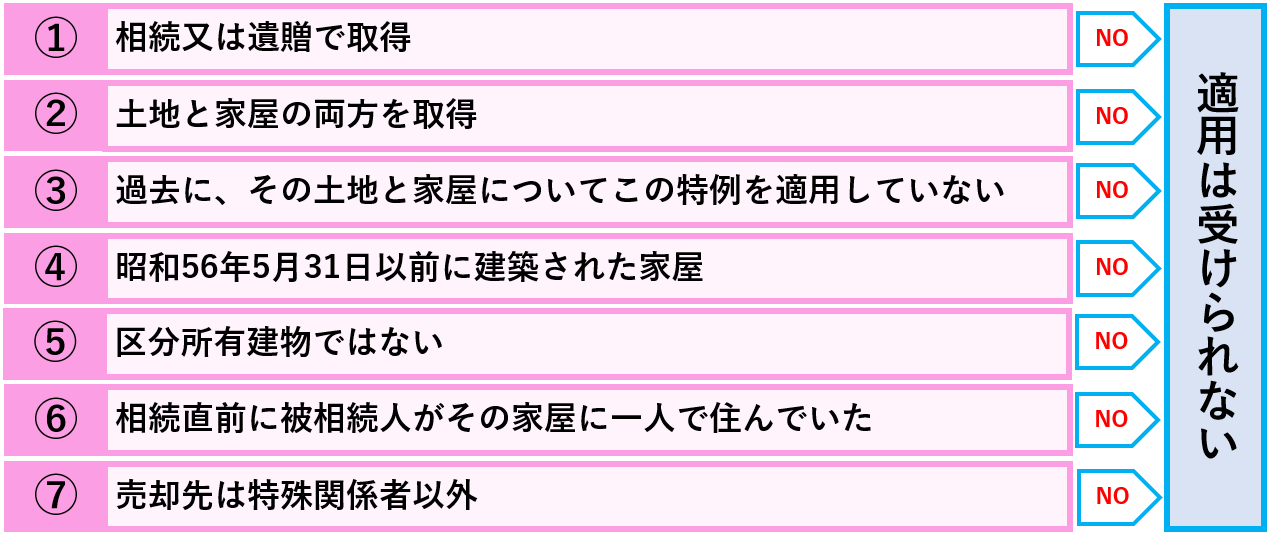

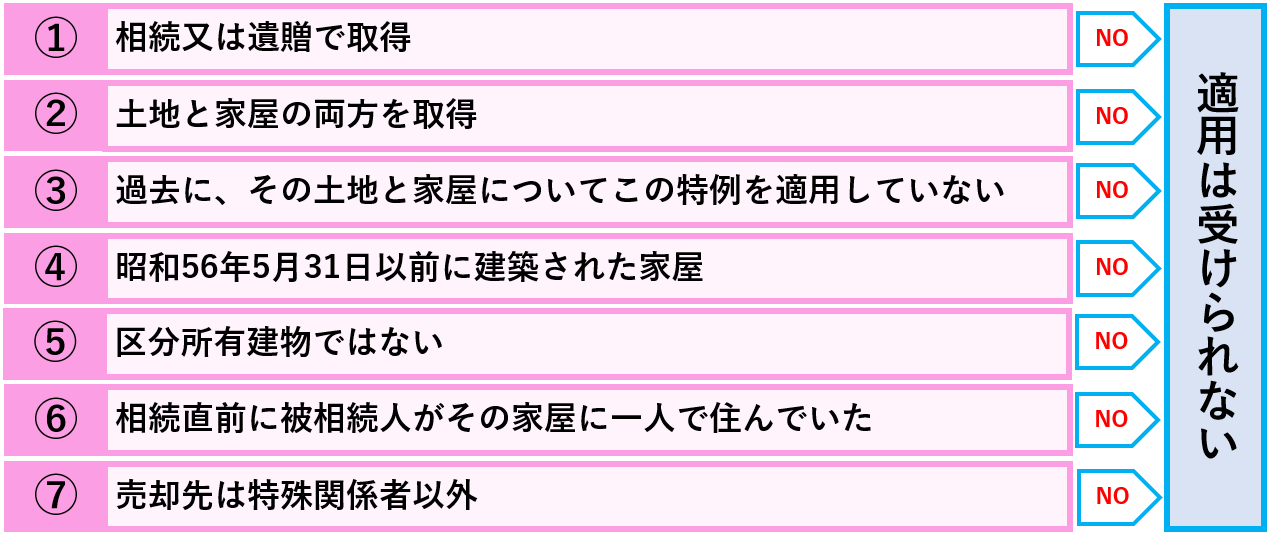

ただし、この特例は相続した空き家であればなんでも使えるというわけではなく

11の条件

すべてをクリアする必要があります。

早速、解説していきます!!

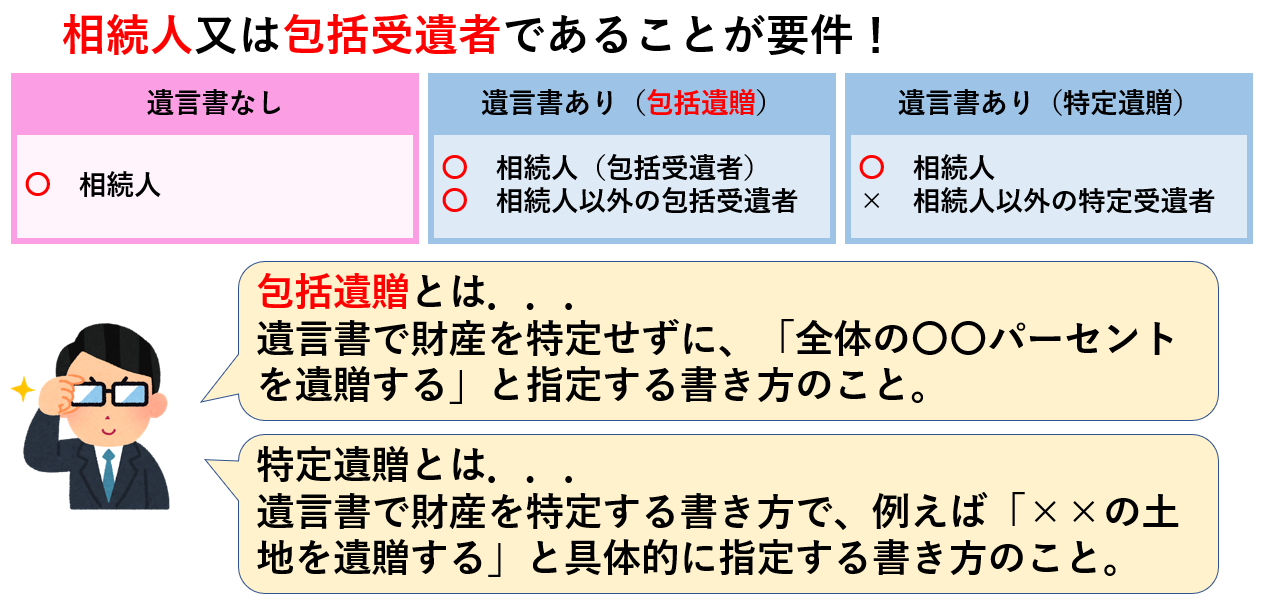

①特例を使える人の条件

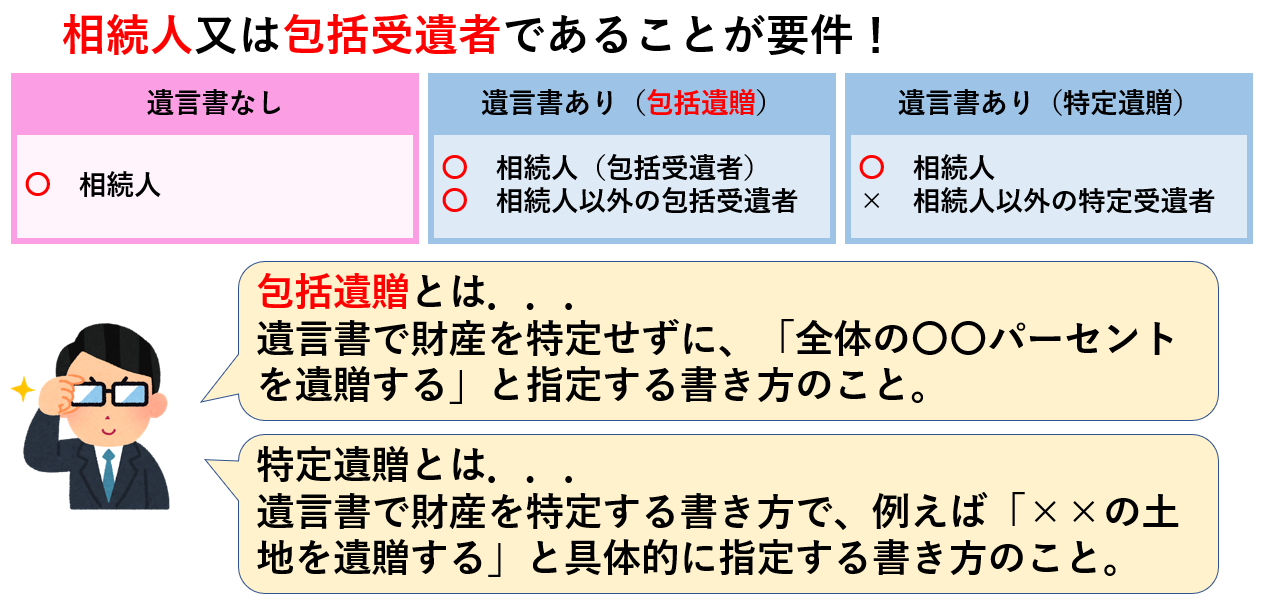

「相続空き家の3000万円特別控除」を適用することができるのは

相続又は遺贈(死因贈与を含む。)によって相続空き家を取得した相続人(包括受遺者を含む。)

に限定されています。

と、言われても難しいですよね...

相続は大きく分けて「遺言書がないケース」と「遺言書があるケース」に分けられるのですが、

相続人であれば遺言書があってもなくても相続空き家を取得すれば特例を使うための第一条件クリアということになります。

難しいのは相続人ではない人が相続空き家を取得するケース。

相続人ではない人が相続で財産を取得するためにはそもそも遺言書が無ければ財産をもらえないわけですが、その時の遺言書の書き方には「包括遺贈」と「特定遺贈」の二種類があるんです。

相続人ではない人が特例を使うためには「包括遺贈」である必要があります。

包括遺贈とは遺言書で財産を特定せずに「全体の○○パーセントを△△に遺贈する」といったかんじで、割合を指定する書き方のことで、包括遺贈によって財産をもらう人のことを包括受遺者といいます。

特定遺贈とは遺言書で財産を特定する書き方で、例えば「××の土地を△△に遺贈する」といったかんじで、具体的に指定する遺言書の書き方です。特定遺贈によって財産をもらう人のことを特定受遺者といいます。

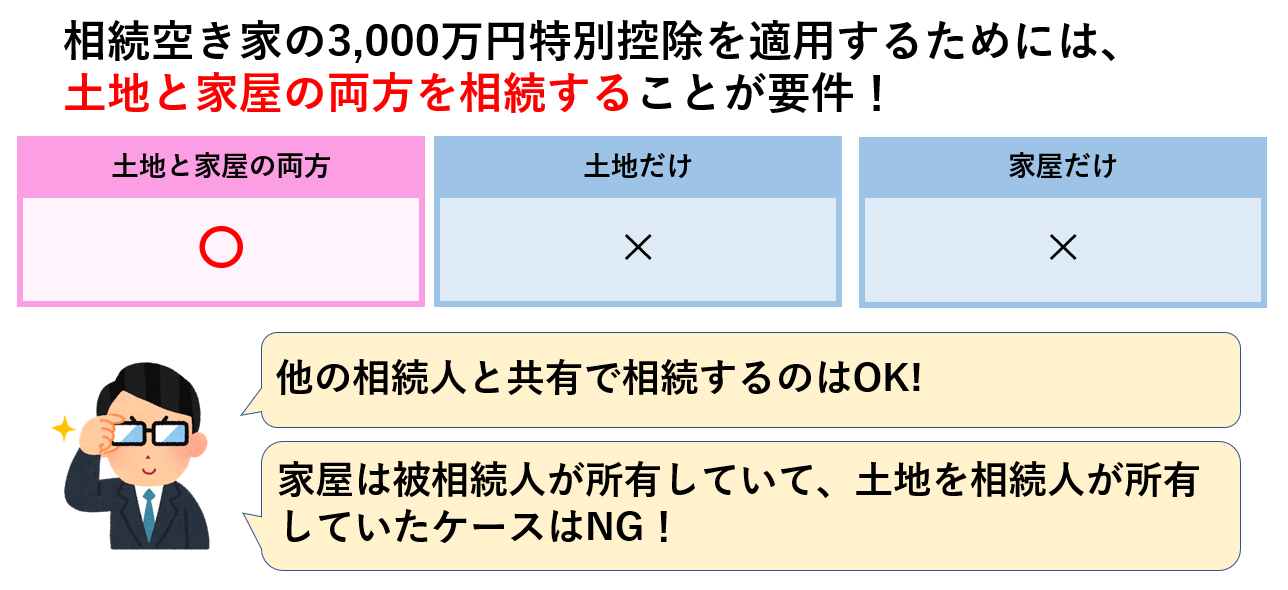

②土地と家屋の両方を相続

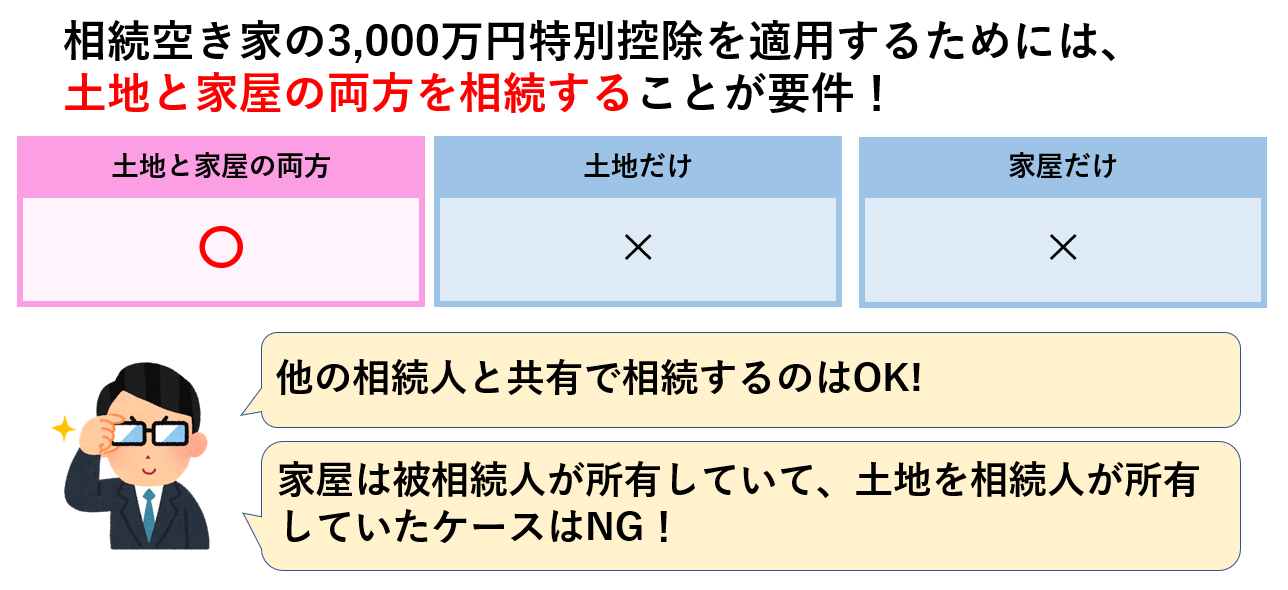

「相続空き家の3000万円特別控除」を適用することができるのは

土地と建物の両方を相続又は遺贈(①の条件)で取得した場合

に限定されています。

そのため、土地だけを相続したケースや建物のみを相続したケースでは相続空き家の3000万円特別控除の適用を受けることはできませんが、他の相続人を土地と建物の両方を共有で相続する場合には相続空き家の3000万円特別控除を適用することができます。

また、よくご質問をいただくケースですが、

家屋は被相続人が所有していて、土地を相続人が所有しているようなケースは

相続空き家の3000万円特別控除を使うことはできません。

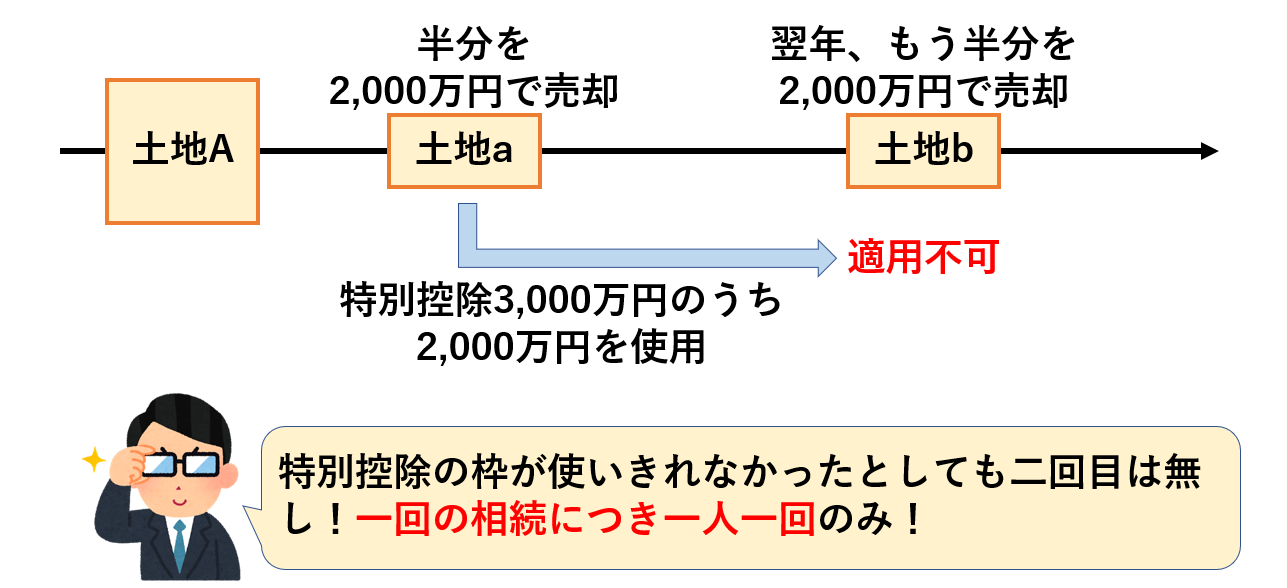

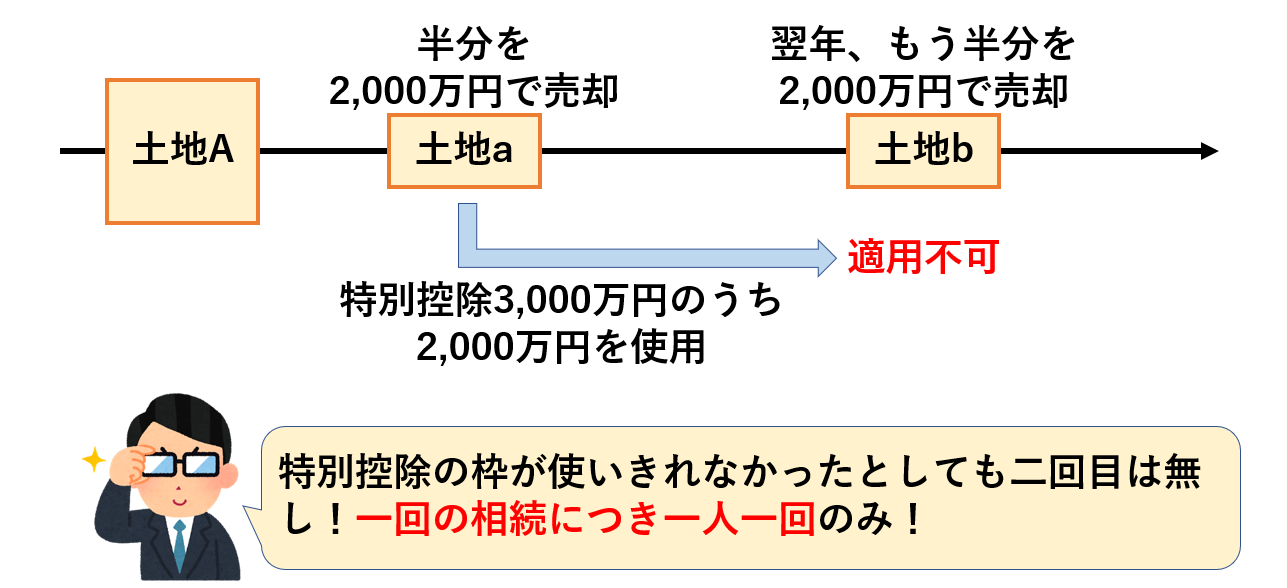

③一回の相続につき一人一回だけ

「相続空き家の3000万円特別控除」は一回の相続について一人一回しか適用を受けることができません。

例えば令和2年に相続空き家の半分を2000万円で売却して特別控除2000万円を使ったとしましょう。

特別控除の枠は3000万円ですので1000万円余ることになります。

その翌年、令和3年に残りの半分を売却したとしても控除額の残りの枠を使用することはできません。

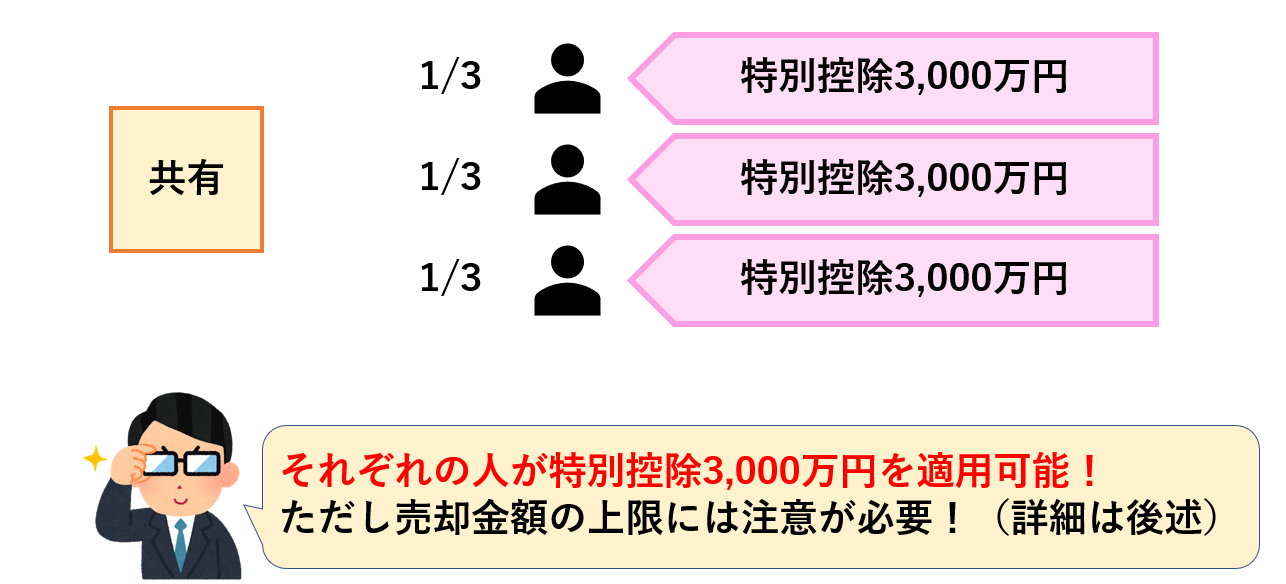

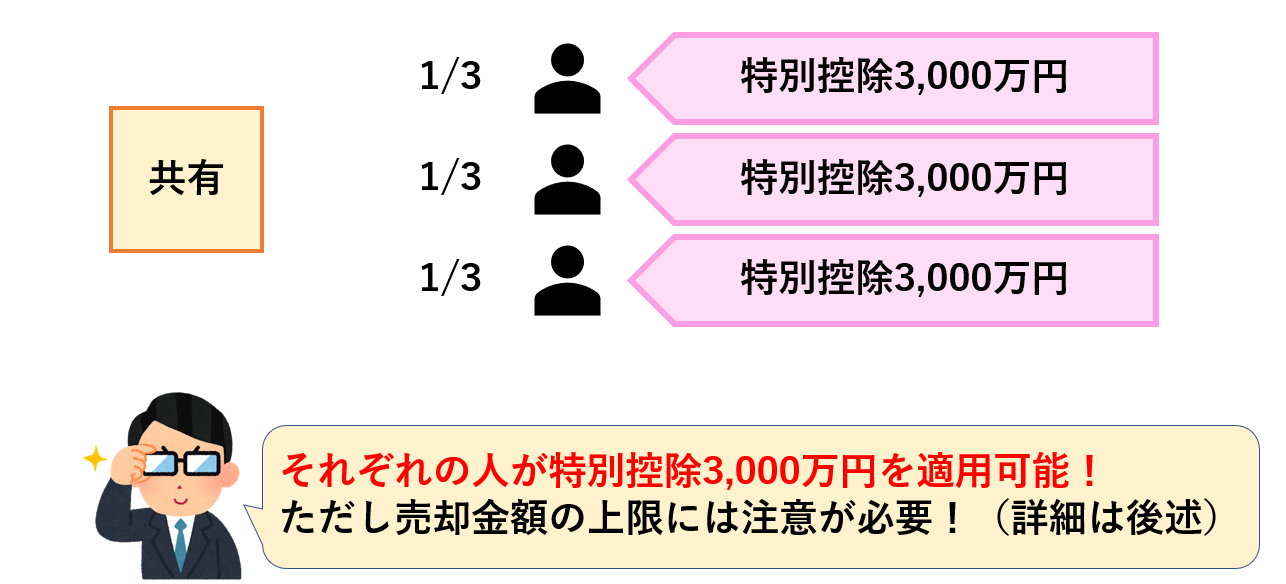

では、相続空き家を共有で相続した場合はどうなるのでしょうか?

共有で相続した場合、各人ごとに適用要件を満たしているのかを判定し、条件を満たしているのであれば各人ごとに相続空き家の特別控除3000万円の枠を使用することができます。

つまり、「条件を満たす人の数×3000万円」の適用が可能となります。

ただし、「相続空き家の3000万円特別控除」には売却金額の上限が決められていますので、注意が必要です。(詳細は後述します!)

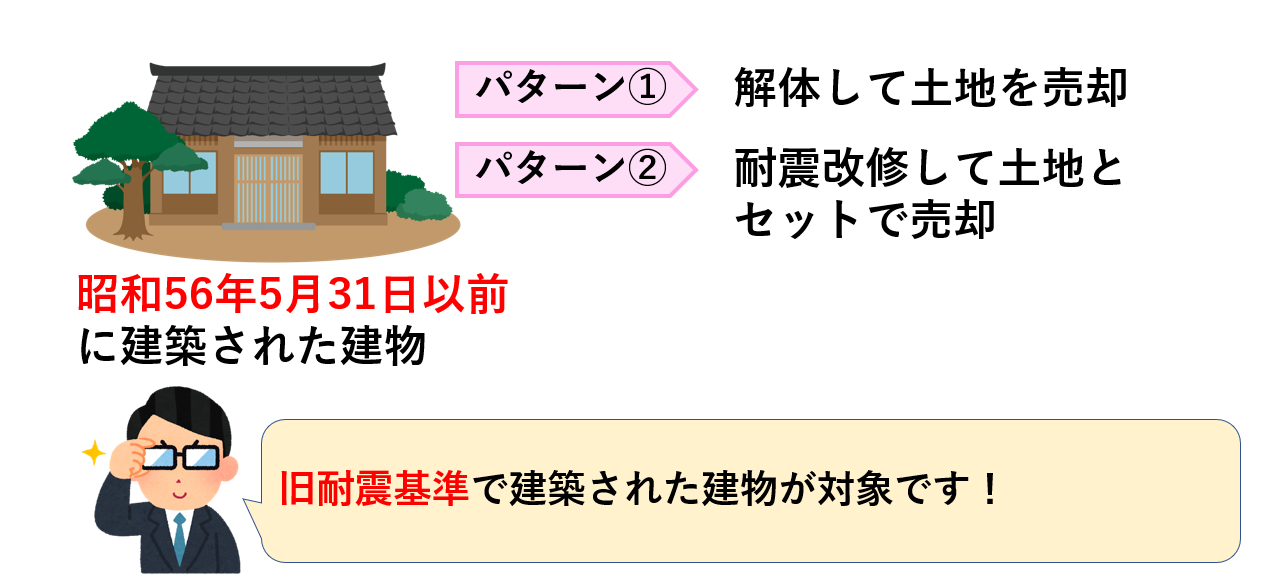

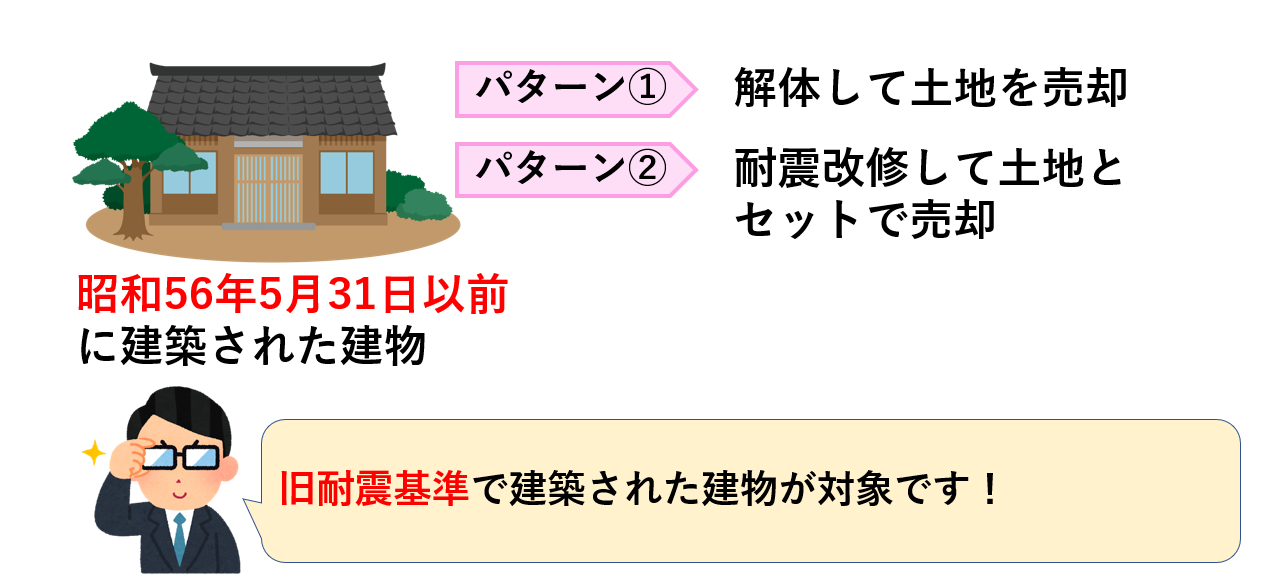

④家屋の建築時期要件

「相続空き家の3000万円特別控除」は家屋が

昭和56年5月31日以前に建築された

ことが条件となっています。

これは旧耐震基準で建築された建物を指します。

では、なぜ旧耐震基準で建築された建物のみが対象なのか?

それは、私たちが住んでいる日本では毎年空き家の数が増加しており、その4分の3は旧耐震基準のもとで建築された建物と言われています。

国は旧耐震基準で建築された建物の約半数は耐震性がないと推計しており、地震等によって崩壊の危険があり周辺の生活環境に悪影響を及ぼす可能性があるためです。

そのため、昭和56年5月31日以前の旧耐震基準で建築された家屋については「解体」や「耐震改修」を行った上で売却した場合に「相続空き家の3000万円特別控除」が適用できることとなっています。

なお、昭和56年5月31日以前に建築されたか否かは原則として登記事項証明書(登記簿謄本)の建築年月日で確認することになりますが、確認済証や検査済証で確認することもできます。

詳細についてはコチラの記事をご覧ください。

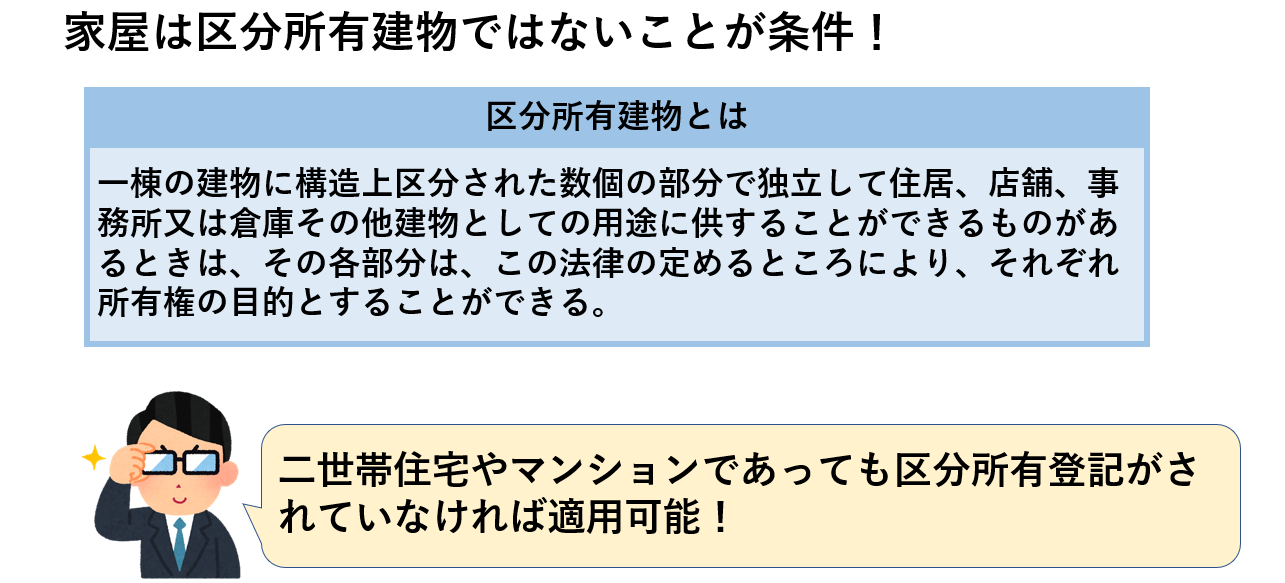

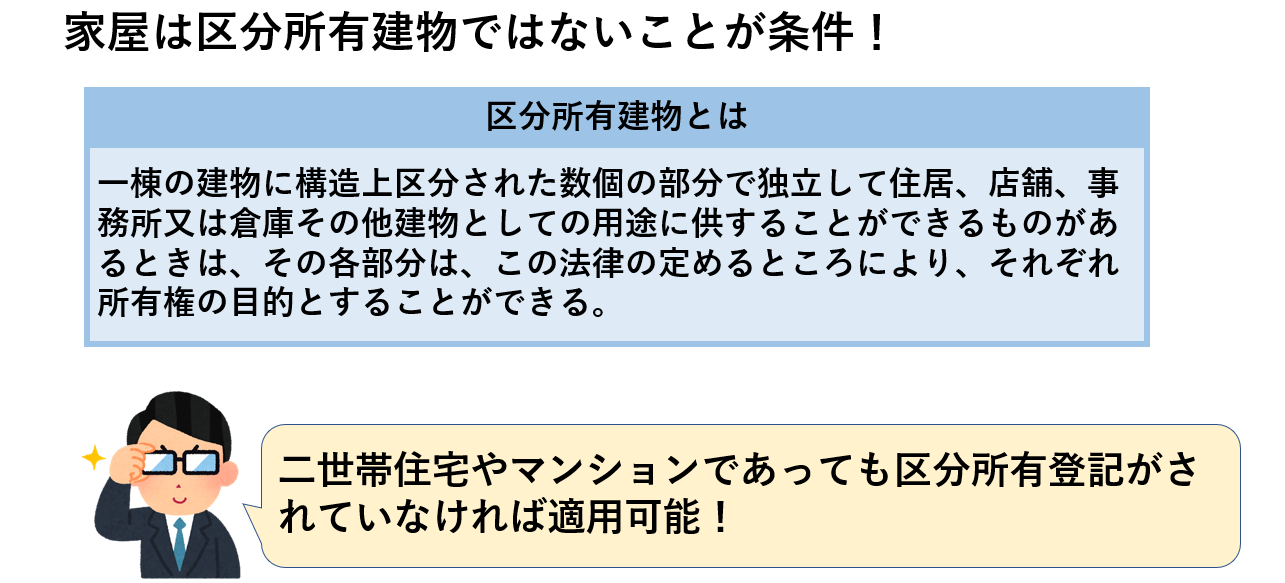

⑤区分所有建物はNG

「相続空き家の3000万円特別控除」は「建物の区分所有等に関する法律第1条の規定に該当する建物(これを「区分所有建物」又は「区分建物」といいます。)」については適用ができないこととされています。

【建物の区分所有等に関する法律第1条の規定に該当する建物】

一棟の建物に構造上区分された数個の部分で独立して住居、店舗、事務所又は倉庫その他建物としての用途に供することができるものがあるときは、その各部分は、この法律の定めるところにより、それぞれ所有権の目的とすることができる。

これについては登記事項証明書(登記簿謄本)で確認することができ、

区分建物に関する登記

がされていなければ「相続空き家の3000万円特別控除」が使えることになります。

区分建物に関する登記は通常、マンションや二世帯住宅で利用されていますが、マンションや二世帯住宅であっても区分建物に関する登記がされていなければ「相続空き家の3000万円特別控除」が適用できることになります。

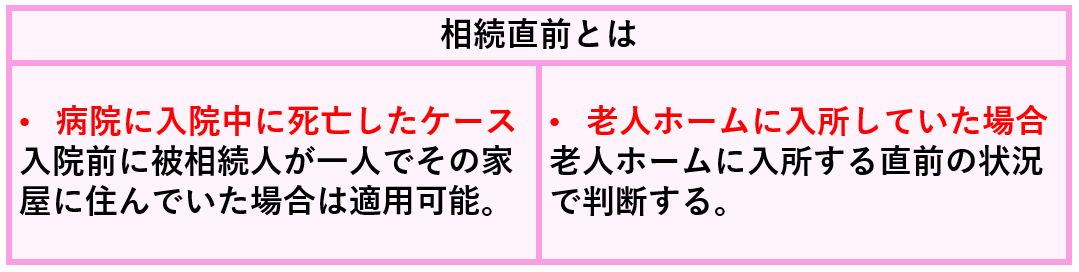

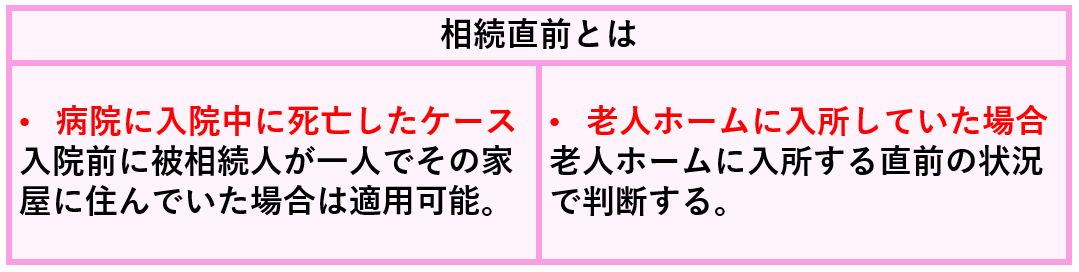

⑥相続直前に被相続人が一人で住んでいたこと

「相続空き家の3000万円特別控除」は相続直前に被相続人がその建物に一人で住んでいたことが条件となっています。

ここで問題となるのが「相続直前」と「一人で住んでいた」というワードです。

相続直前とは

「亡くなったときの生活の拠点」

がどこにあったのかという意味です。

例えば一人暮らしの被相続人が病院に入院中に亡くなった場合には、病院が生活の拠点になるのではなく、入院直前に住んでいた家が生活の拠点となります。

そのため、入院前に被相続人が一人で住んでいた家屋が「相続空き家の3000万円特別控除」の適用対象となります。

その他にも被相続人が老人ホーム等に入所しているケースが考えられます。

老人ホーム等は病院とは異なり生活の拠点と判定されるため原則として特例の適用ができません。

ただし、入所時に要介護認定等を受けていたことを条件に、老人ホーム等に入所する直前の被相続人が一人で住んでいた家屋について生活の拠点と判定することができ「相続空き家の3000万円特別控除」を適用させることができます。

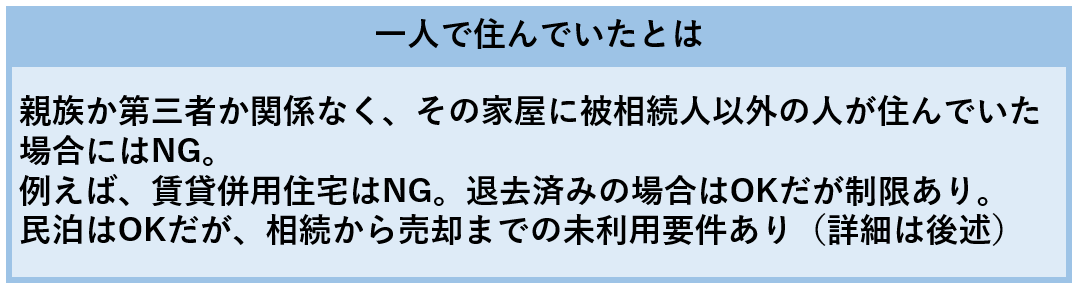

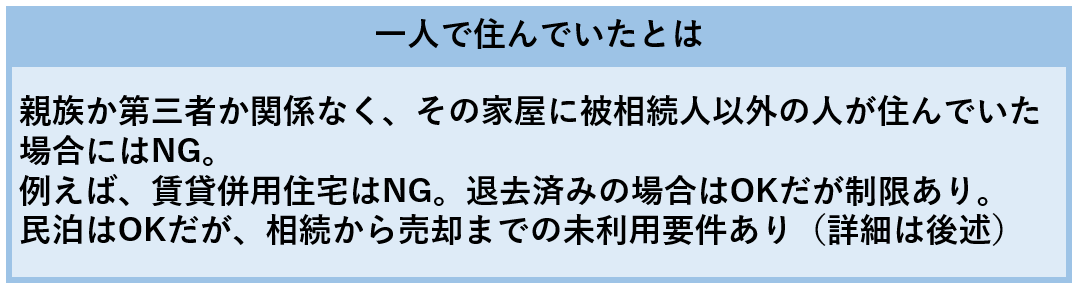

一人で住んでいたとは「その建物を生活の拠点としていたのが被相続人のみ」であるという状態を意味します。

そのため、親族であるか否かに関係なく、その建物に被相続人以外が住んでいた場合には「相続空き家の3000万円特別控除」が適用できないこととなります。

例えば、賃貸併用住宅が特例を適用できない例です。

賃貸併用住宅とは6部屋ある建物のうち1部屋を自分が使用し、残りの5部屋を賃貸するようなイメージです。この場合、同じ建物に被相続人以外の人が住んでいることになりますので特例適用不可と判断します。

仮に、部屋ごとに区分建物に関する登記がされていたとしても上述の「区分所有建物は適用できない」という要件にひっかかります。

ただし、賃貸していた部屋のすべてが退去済みで、その建物に被相続人以外誰も住んでいなかった場合には「相続空き家の3000万円特別控除」が適用できると考えられます。

その他、自宅の一部を民泊としていたケースも考えられます。

民泊は宿泊施設として貸し出すものであり利用者の「生活の拠点」とはならないため、自宅の一部を民泊として利用していたとしても被相続人が一人で住んでいたこととなり「相続空き家の3000万円特別控除」が適用できます。ただし、特例を使うためには相続から売却まで未利用であることの要件がありますので注意が必要です。(詳細は後述)

⑦売却先の条件

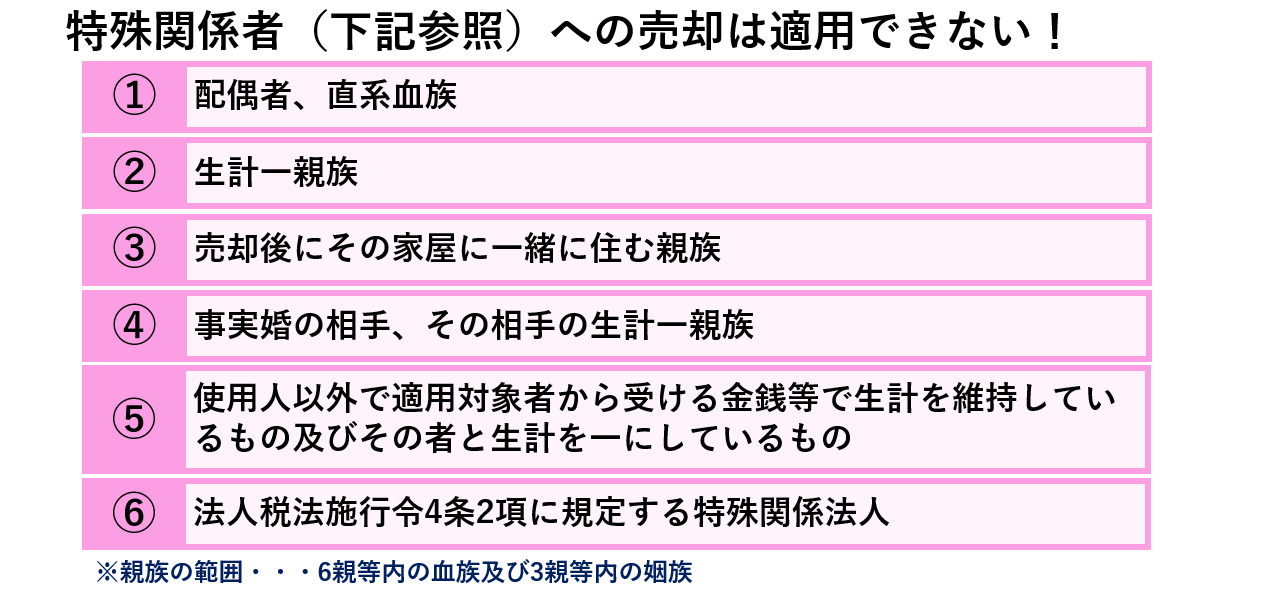

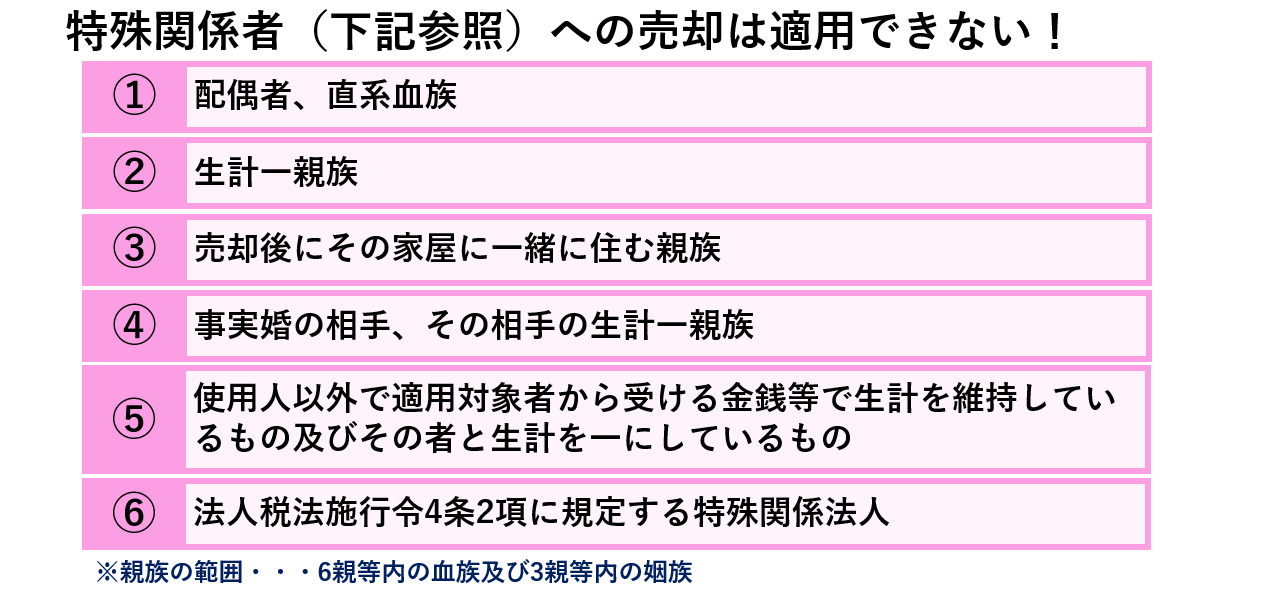

「相続空き家の3000万円特別控除」を適用するためには売却先の制限があります。

具体的には下記をご参照ください。

このように、親や子供への売却は特例対象外とされていますが、兄弟への売却については「生計一でないこと」や「売却後にその家屋に一緒に住まない」を条件に特例を適用できます。

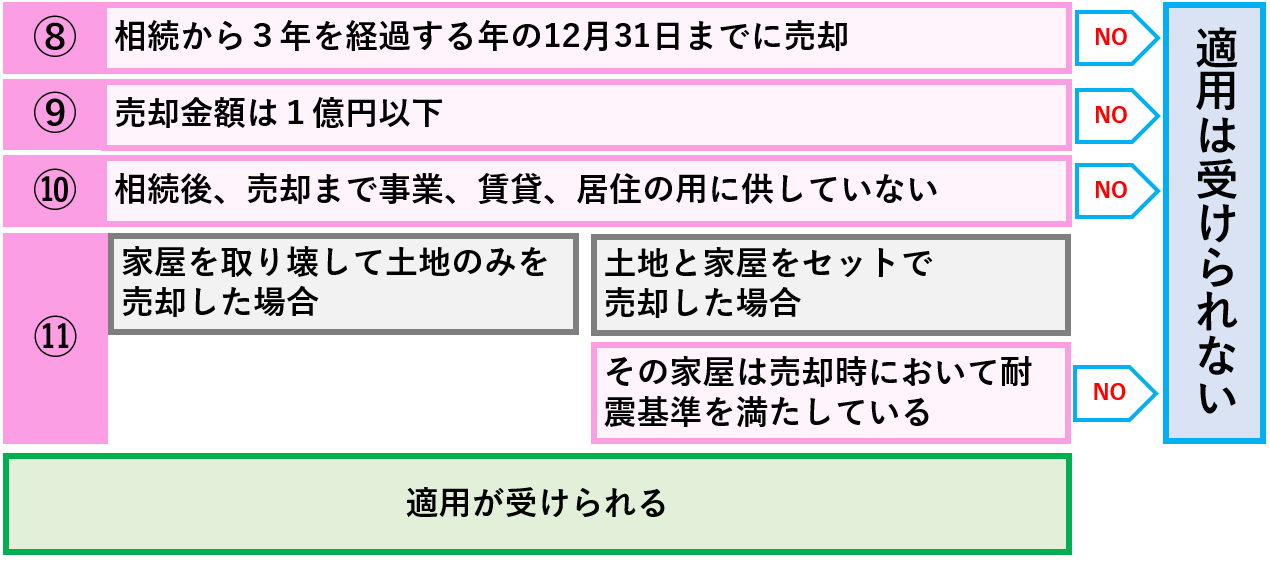

⑧売却時期の要件

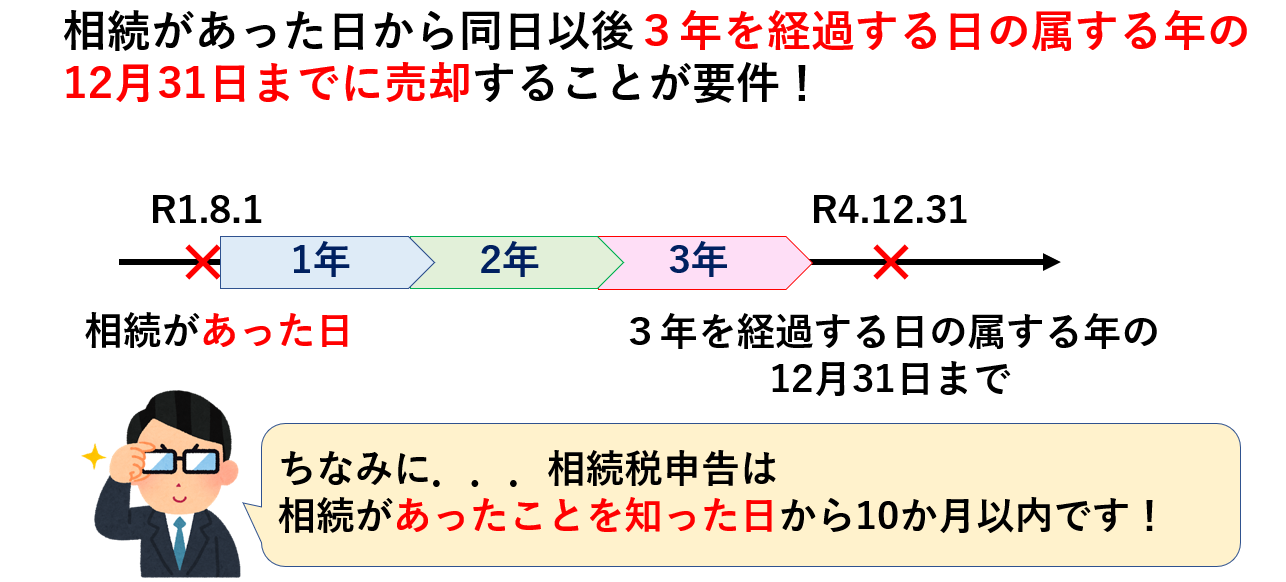

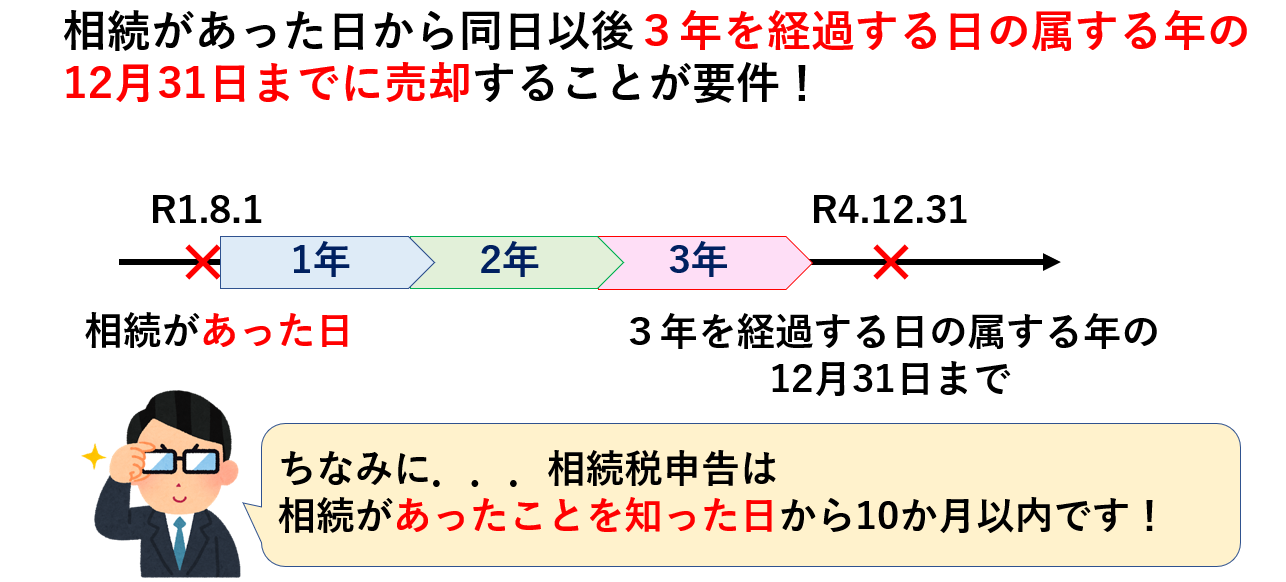

「相続空き家の3000万円特別控除」を適用するためには

相続があった日から同日以後3年を経過する日の属する年の12月31日までに売却する

ことが条件となっています。

言葉では分かりづらいと思いますので図解にしてみました!

相続から3年後の年末まで

と覚えると覚えやすいと思います。

ちなみに、相続税申告は「相続があったことを知った日」から10か月以内です。

「あった日」と「あったことを知った日」は異なりますので注意が必要です。

⑨売却金額の要件

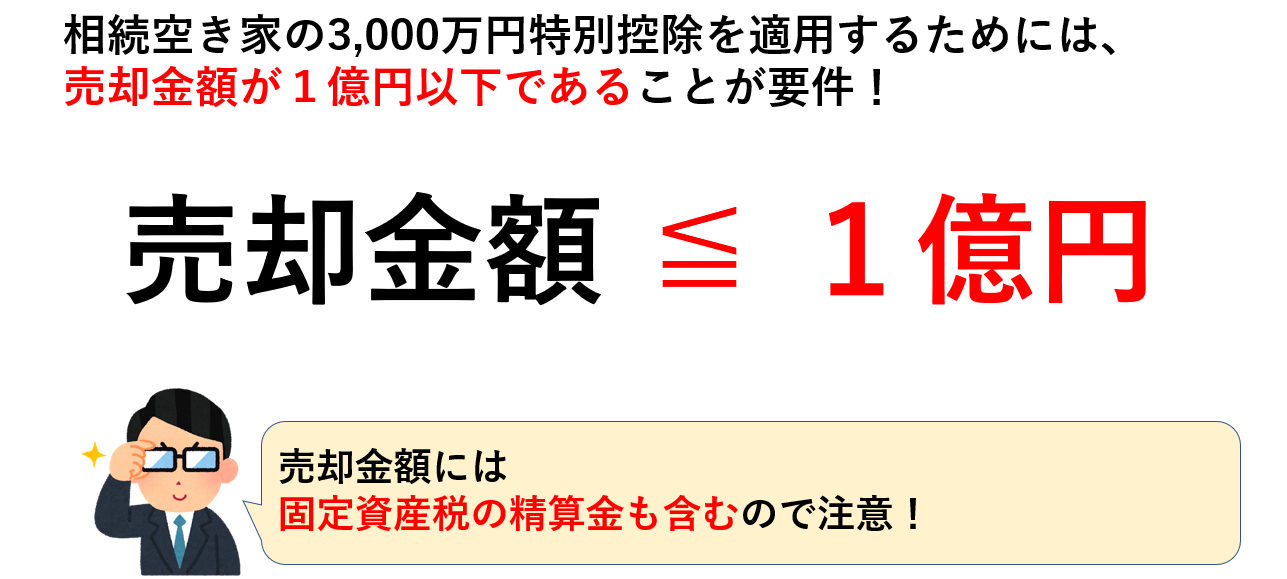

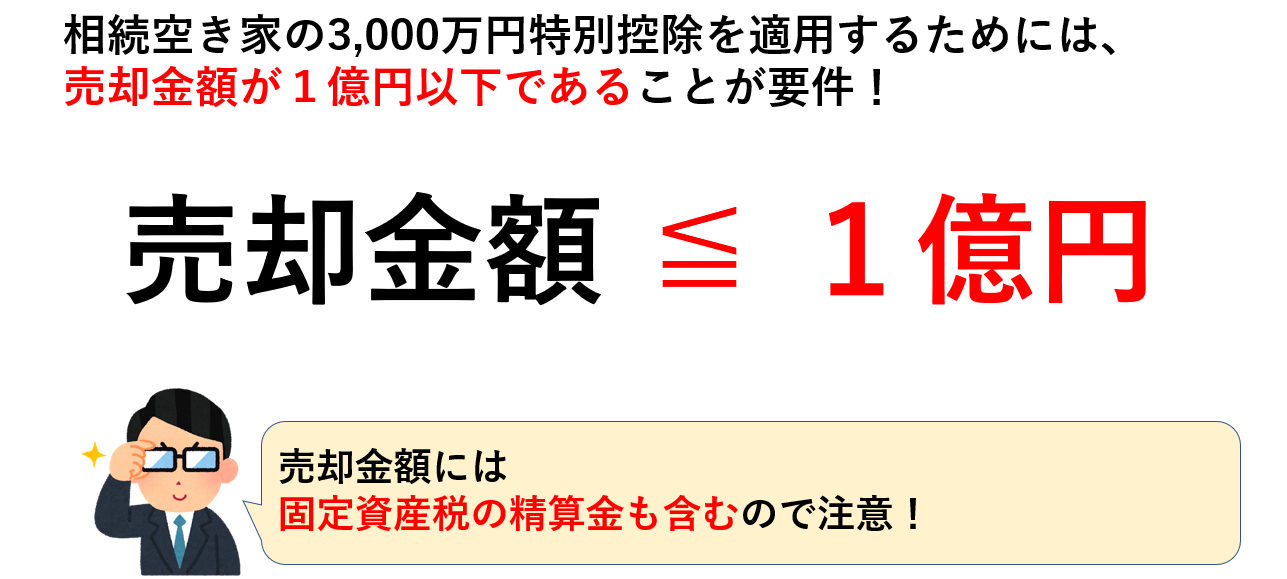

「相続空き家の3000万円特別控除」は

1億円以下で売却

した場合のみ使える制度です。

土地や建物の売却に際して固定資産税の精算を行うことが慣例ですが、税金上、この固定資産税の精算金も売却金額に含むことになっていますので注意が必要です。

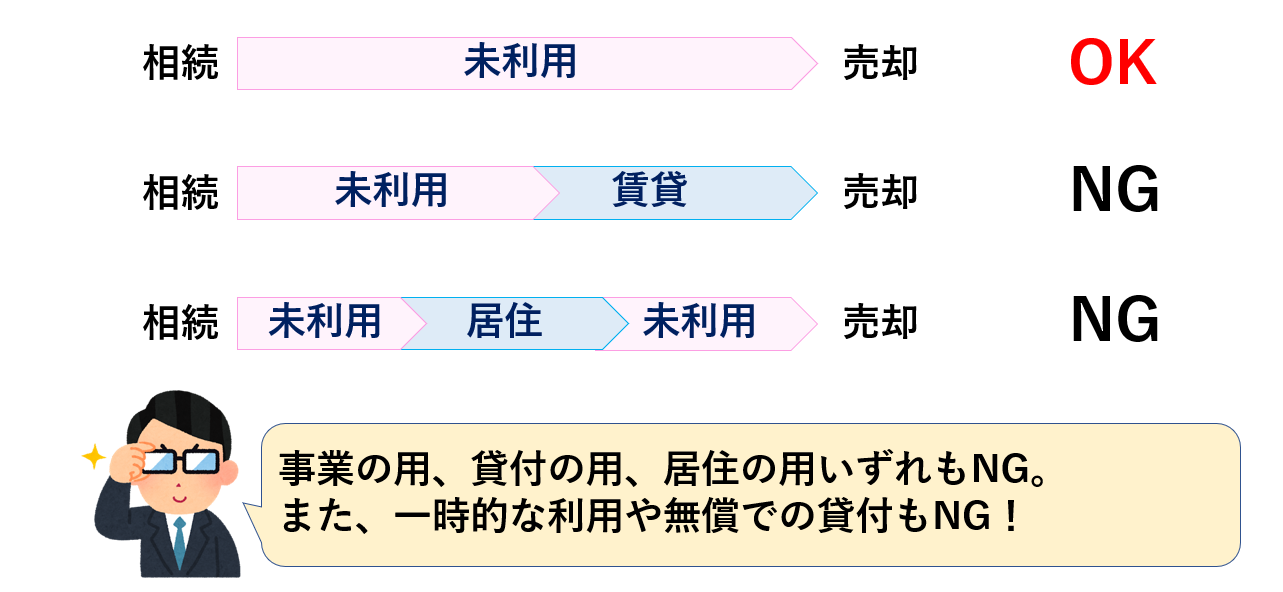

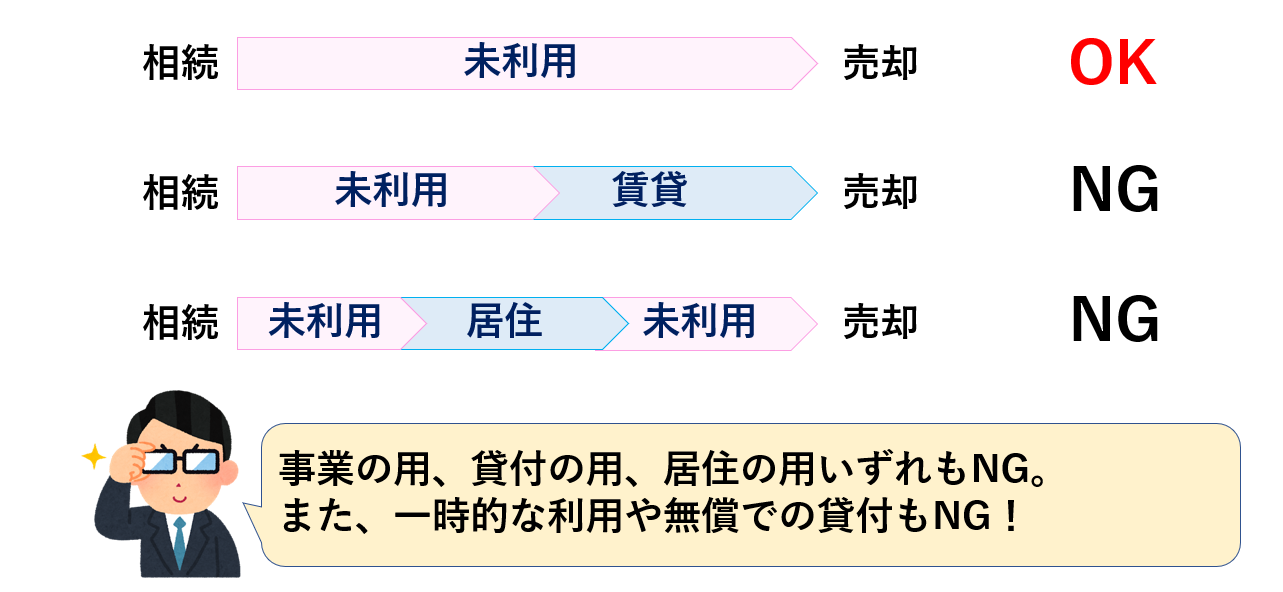

⑩未利用要件

「相続空き家の3000万円特別控除」は相続後に

未利用であった不動産

を売却した場合のみ利用できる特例です。

そのため、相続後に一度でも賃貸したものや居住用として使用したものについては適用ができません。

また、賃貸については無償か有償かは関係なく、一時的な賃貸であっても適用がてきなくなります。

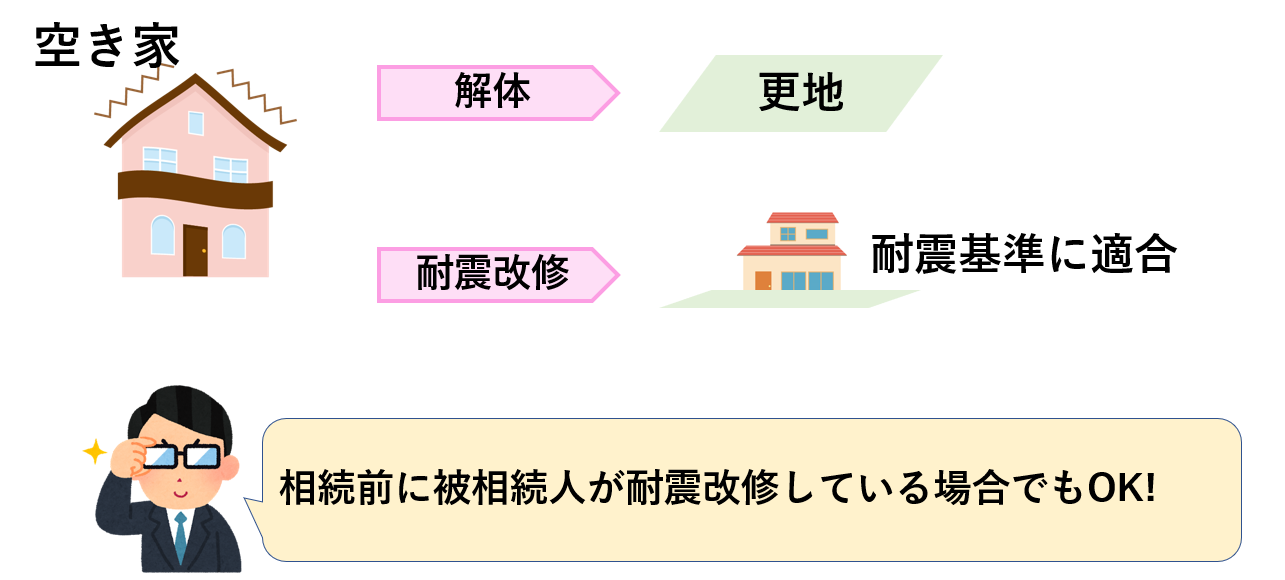

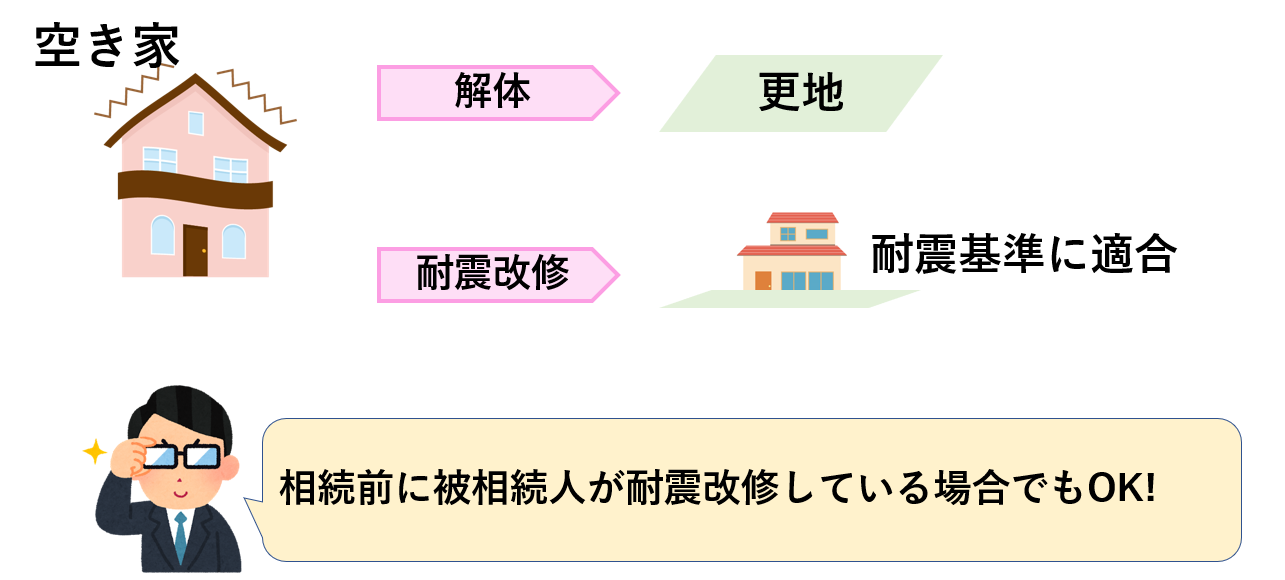

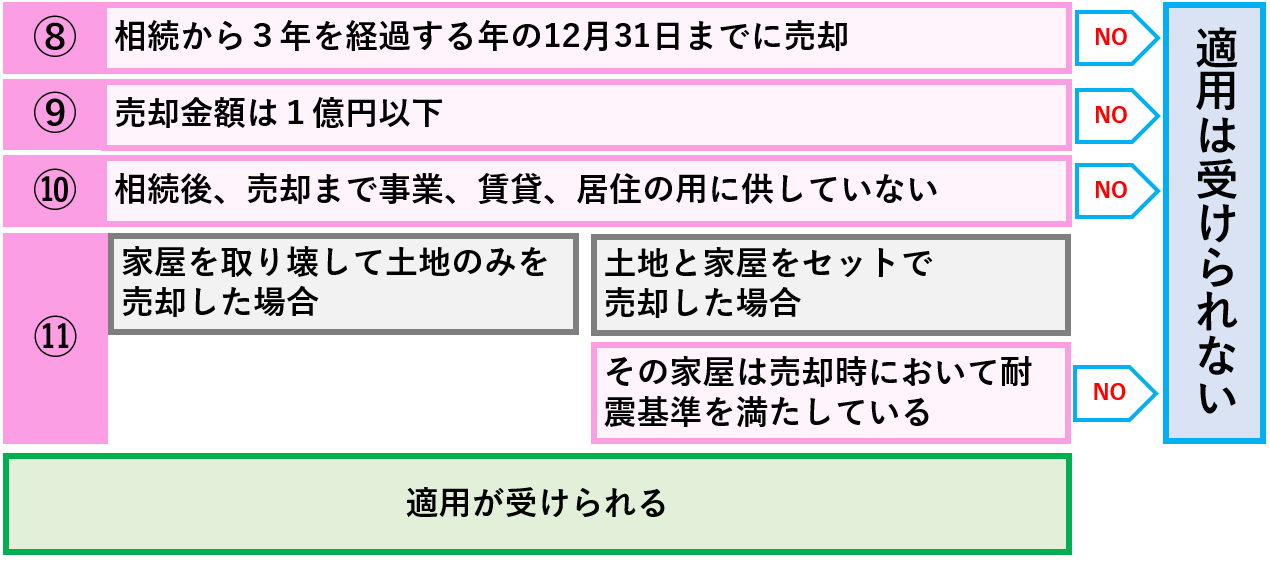

⑪家屋は「解体or耐震改修」が要件

上述したとおり「相続空き家の3000万円特別控除」は年々増加する旧耐震基準で建築された空き家を減らすために始まった税制優遇措置です。

そのため空き家になった旧耐震基準の建物を

「解体」または「耐震改修」

した後に売却するというルールになっています。

耐震改修とは耐震基準に適合させることで、相続前に被相続人自身が耐震改修を行っていても特例を使うことができます。

つまり、売却時点で耐震基準に適合していれば相続前、相続後どのタイミングで行われた耐震改修であってもOKということになります。

フローチャート

相続空き家の3000万円特別控除を適用するためには、ここまで解説してきた11の条件をすべて満たす必要があります。

自分が適用の対象かどうかはフローチャートに当てはめて検討してみてください!

まとめ

いかがでしたか?

相続によって親が住んでいた実家が空き家になった場合には、その空き家を売却すると相続空き家の譲渡特例が適用できるかもしれません!

ただし、空き家特例を使って税金を安くするためには今回解説したように様々な条件をクリアする必要があります。売却後に結局適用できなかったという相談も少なくありません。

もし、相続空き家の売却を検討されているのであれば事前に専門家に相談することをおススメします。

税理士事務所レクサーでは日本全国の相続空き家案件に対応可能ですのでまずはご相談下さい。

愛知県名古屋市を拠点に活動する相続専門家集団レクサーの代表税理士。

20歳の頃、実家が相続税で失敗したことをきっかけに相続税専門の税理士を目指し、26歳で開業。

デデ税理士の相続大学校>>

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

相続税申告について見る>>

税理士からの外注も募集中>>

レクサーの企業概要>>