※この記事は税理士やマニア向けです!!

愛知県名古屋市を拠点に活動する相続専門家集団レクサーの代表税理士。

20歳の頃、実家が相続税で失敗したことをきっかけに相続税専門の税理士を目指し、26歳で開業。

相続税の大きな減額ポイントとなる「小規模宅地等の特例」。

原則は相続税申告期限までに遺産分割が決まった宅地等について使うことができますが、「3年以内の分割見込書」を提出することで、申告期限時点では遺産未分割であっても、その後遺産分割が決まった時点で適用を受けられることはご承知のとおりかと思います。

相続の現場では、一部の不動産だけを先行して遺産分割を行うことや一部の不動産についてだけ遺贈による取得者の指定がされていることも多々ありますが、今回はそんな一部未分割の場合の小規模宅地等の特例についての取り扱い方を紹介します。

小規模宅地等の特例は特例対象宅地等を取得した相続人全員の同意が必要

租税特別措置法施行令第40条の2第5項には「小規模宅地等の特例を適用するためには特例対象宅地等を取得した相続人全員の同意を証する書類を添付することが必要」とする旨の規定があります。

つまり、特例対象宅地等を取得した相続人全員の同意がなければ小規模宅地等の特例は使えないということです。

一部未分割の場合の小規模宅地等の特例適用を考える際にはこの「同意」という部分がミソになります。

未分割の宅地等に小規模宅地等の特例は使えない!

租税特別措置法施行令第40条の2第4項には「小規模宅地等の特例は相続税の申告期限までに分割されていない特例対象宅地等については使えない」とする旨の規定があります。

ただし、「3年以内の分割見込書」を相続税の申告期限までに提出している場合には遺産分割が決まってから4か月以内に更正の請求を行うことで小規模宅地等の特例を適用することは可能です。

また、相続税の申告期限から3年以内に遺産分割が決まらないような場合には「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を税務署に提出して、税務署長に承認を受けられた場合には、さらに期間を延長して小規模宅地等の特例を適用することができます。

これらの処理を失念すると小規模宅地等の特例を適用することはできませんし、遺産分割が決まってから4か月を経過してしまっても小規模宅地等の特例を適用することができませんので注意が必要です。

一部未分割の場合でも小規模宅地等の特例は使える!

ここからは、一部の宅地だけ遺産分割が決まっていたり、一部の宅地についてだけ遺言書で取得者が決まっている場合(一部未分割の場合)について紹介していきます。

早速、結論ですが、一部未分割の場合でも小規模宅地等の特例は適用できます。

ただし、一部未分割の場合に小規模宅地等の特例を適用することができるのは取得者が決まっている特例対象宅地等のみで、未分割の特例対象宅地等については適用ができません。

一部未分割の場合に小規模宅地等の特例を適用する際の注意点は、特例対象宅地等を取得した相続人だけでなく、相続人全員の同意書がなければ適用できないということです。

これは、「遺産分割が決まっていない宅地等については相続人の共有状態になる」という民法の考え方に基づくものです。すなわち、遺産未分割の特例対象宅地等については相続人全員が小規模宅地等の特例適用の可能性を秘めていると考えられているからです。

一部未分割の場合の最大の注意点!

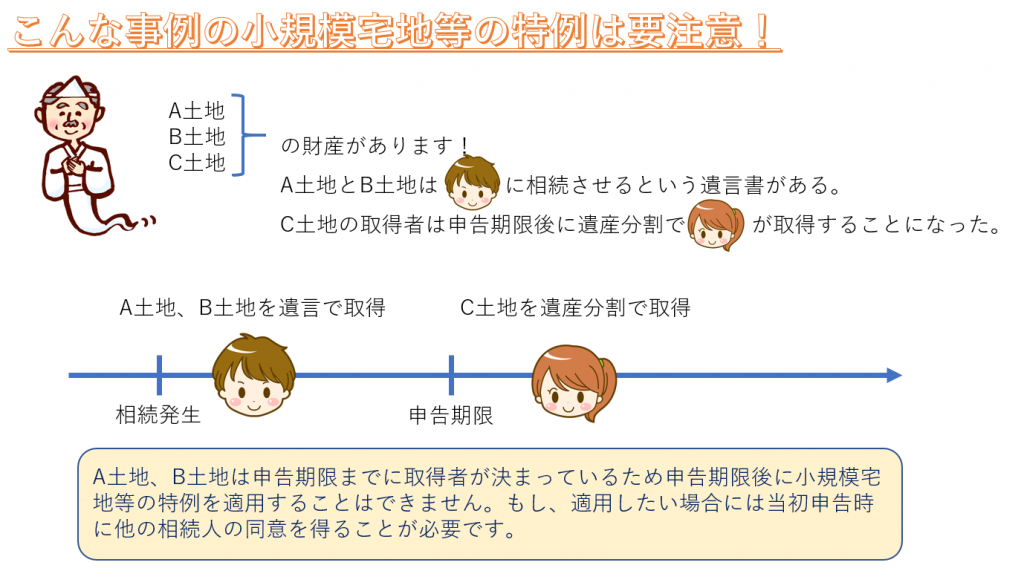

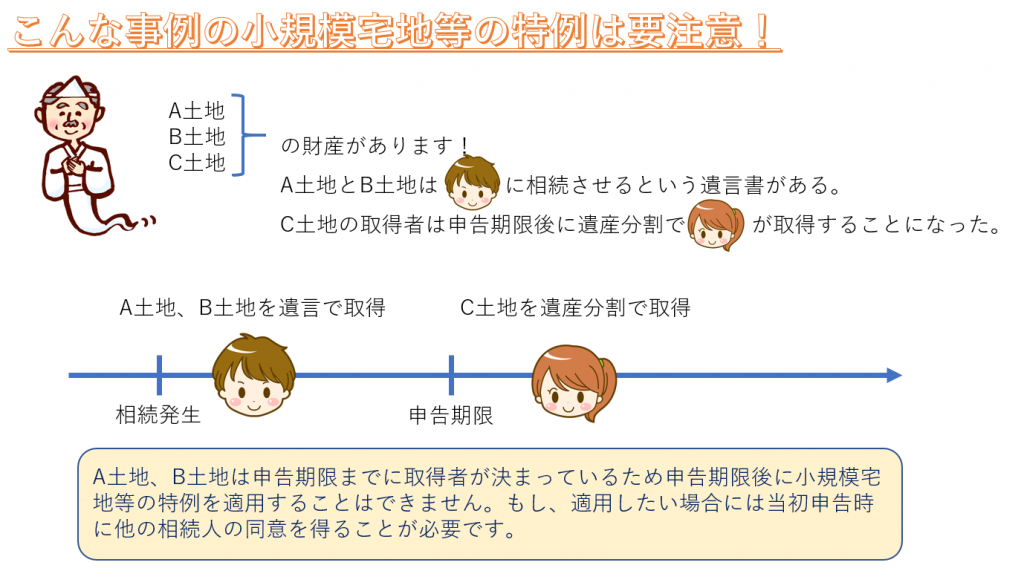

例えば、A,B,C土地(どの土地も小規模宅地等の特例を適用する要件はクリアしているとしましょう。)を持っている方が「A,B土地は長男に遺贈する」と遺言書を残していたとしましょう。

当然、遺言書に明記されていないC土地については遺産分割を行う必要があります。

このC土地についての遺産分割が申告期限までに終わらず、未分割だったケースはめちゃくちゃ恐ろしいです。

小規模宅地等の特例は当初申告で適用することが大前提です。

しかしながら、遺産分割がなかなかまとまらないこともあるので例外的に申告期限までに取得者が決まっていない特例対象宅地等については一定の条件下のもとで申告期限後に小規模宅地等の特例を適用できることになっているのです。

そうなんです。

申告期限後に小規模宅地等の特例を適用できるのは、申告期限時点で未分割の特例対象宅地等だけなんです。

つまり、今回のケースのA,B土地については当初申告で小規模宅地等の特例を適用できなければ、一生適用を受けることはできないということです。

もちろん、このようなケースは遺言書による遺贈があった場合だけではありません。

例えば、一部の土地だけ先行して遺産分割を行い、その土地以外が未分割だったような場合があります。

なお、一部の不動産だけ先行して遺産分割を行うイメージがわかない方もいるかもしれませんので少しだけどんなときに一部の不動産だけ先行して遺産分割を行うのか紹介します。

よくあるケースが借入付きの賃貸物件があるケースです。

例えば、相続人は一郎と花子としましょう。

財産は借入付きの賃貸物件と空地になっている土地数筆。

花子は「借入付きの賃貸物件なんて欲しくない!借入の返済義務を負うのなんて嫌だから一郎が相続しなさい!そして、早く免責的債務引受の処理を済ませて、銀行から弁済をせまられる可能性を排除したい!」というようなケースです。

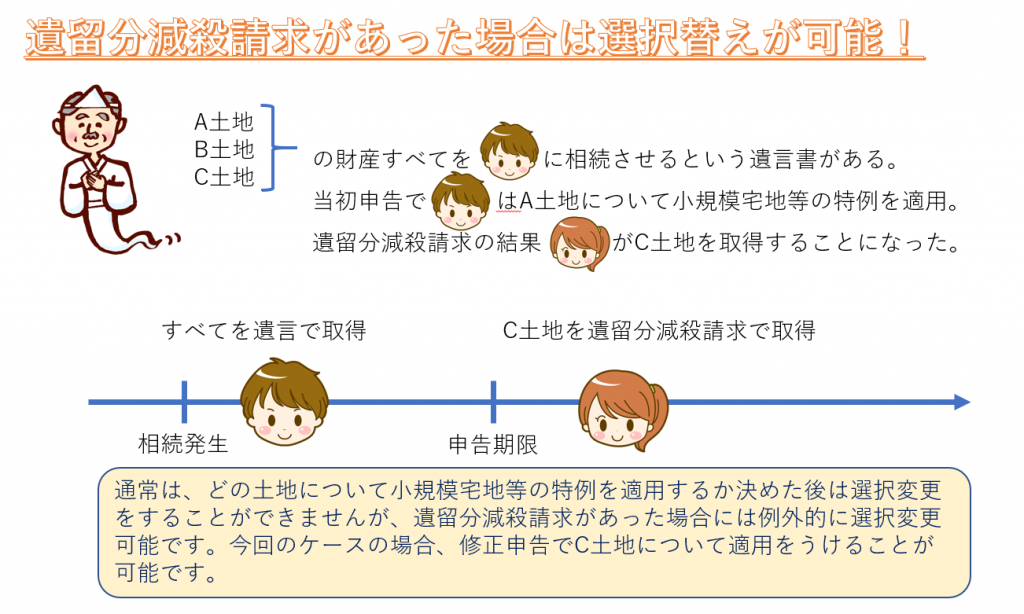

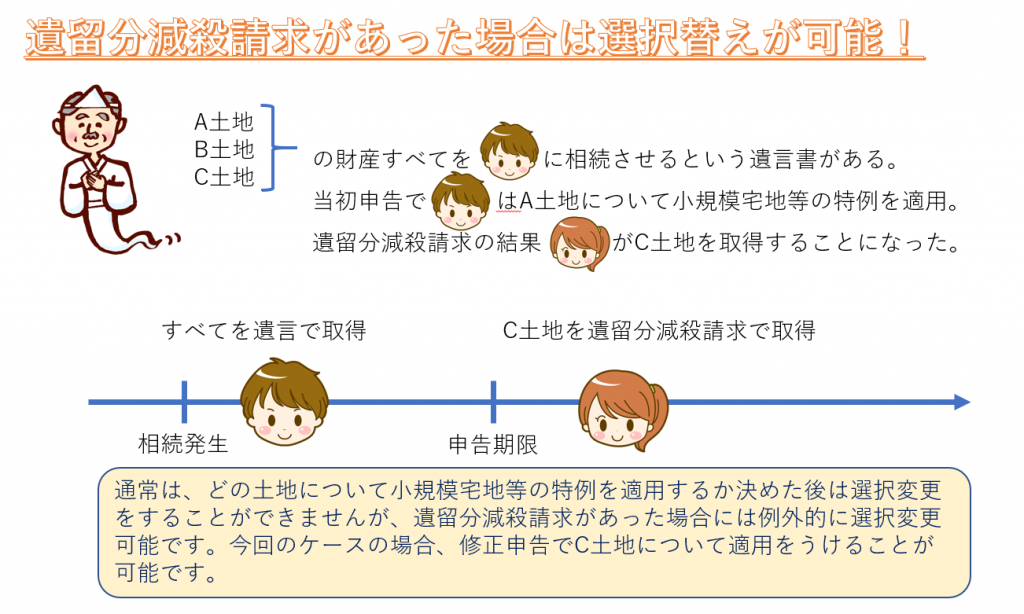

遺留分減殺請求があった場合の選択替え

一部未分割のはなしとは違いますが、遺留分減殺請求があったときの扱い方について質問をうけることがありますので、結論だけ紹介します。

遺留分減殺請求があった場合には申告期限後にどの土地について小規模宅地等の特例を適用するのかを選択替えすることができます。

※当初申告要件の土地については不可です。例えばA土地をB土地に変更はダメです。

愛知県名古屋市を拠点に活動する相続専門家集団レクサーの代表税理士。

20歳の頃、実家が相続税で失敗したことをきっかけに相続税専門の税理士を目指し、26歳で開業。

デデ税理士の相続大学校>>

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

相続税申告について見る>>

税理士からの外注も募集中>>

レクサーの企業概要>>