相続税を節税できる葬式費用10項目!

身内が亡くなったときに必ず発生するお金が葬式費用です。

葬式費用は遺族が支払う費用ですので亡くなった方の債務というわけではありませんが、相続税の計算上では債務として支払った葬式費用をマイナスすることができます。通常の葬儀では数十万円から数百万円の費用がかかりますので、相続税に及ぼす影響もその分大きくなります。

相続税の一番低い税率が10%ですので、仮に葬儀費用が200万円の場合には20万円の相続税節税ができることになります。

しかし、葬式費用といっても葬儀会社に支払うものだけでなく、火葬、埋葬、納骨、お布施や戒名料など様々な費用がありますし、その中でマイナスできるもの、マイナスできないものとの選別があります。

これらを間違えてしまうと税金を払いすぎてしまったり、税金が足りなくて後日追徴課税という結末もあり得ます。

間違いがないように少しでも相続税の支払いを少なくするためには葬式費用のマイナス項目を正しく知ることが必要です。

葬式は葬儀(そうぎ)、葬礼(そうれい)、おとむらい、ともいい宗教や地域の慣習によって様式が異なりますので何が葬式費用に含まれるのかの判断がとても難しい項目です。

今回は、そんな相続税を節税するために必ず知っておいた方が良い、葬式費用のことを名古屋で一番詳しく紹介します。

マイナスできる葬式費用

具体的に相続税から控除できる葬式費用10項目を紹介します。

① 医師の死亡診断書(文書料)

医師の死亡診断書がなければ火葬や埋葬の許可をもらうことができませんので、葬儀を行うにあたっては必ず発生する費用です。通常、死亡診断書の作成料は最後の病院代と一緒に支払うことが多く、請求書や領収書には「文書料」として記載されていることが多いといえます。1通あたり1,000円から30,000円程度と病院によって費用にバラつきがあるようです。

なお、死亡診断書は様々な相続手続きで必要となることがありますので、最低5枚程度はコピーをとっておいた方が良いでしょう!

② 通夜、告別式の葬儀費用

仮葬式と本葬式を行う場合には、どちらも控除可能です。

ケースとしてはあまり多くないかもしれませんが、告別式を2回に分けて行った場合にはいずれも葬式費用として相続税の計算上控除することができます。

詳しくは名古屋国税局が平成22年11月5日に回答した文書回答事例をご覧ください。

『告別式を2回に分けて行った場合の相続税の葬式費用の取扱いについて』

また、混同されがちですが会葬返礼品の費用は葬式費用に含まれ、香典返しの費用は葬式費用には含みませんので注意が必要です。

③ 葬儀に関する交通費(宿泊費)

自宅から葬儀会館までのタクシー、バス、電車といった交通費も葬式費用に含まれます。また、葬儀前後に宿泊を伴う場合には宿泊費も葬儀費用として控除可能です。

ただし、遠方から参列した親族の宿泊費等については取り扱いが明確にされていません。個人的には、社会通念上一般的な金額の(高すぎない)宿泊費等であれば控除可能と考えています。

なぜなら、働き方が多様化し、核家族化が進んだ現代では遠方にいる親族が葬儀に参列することも通常起こりえることで、社会通念上も必然的な費用と考えられるからです。

④ 葬儀に関する飲食費

通夜、告別式の弔問者へのおつまみやお茶代、酒代等の諸費用も葬式費用として控除することができます。

⑤ 死体の捜索費用、遺体や遺骨の運搬費用

⑥ 火葬料、埋葬料

⑦ 心付け

葬儀当日などにお手伝いをしてもらった方へ心付けを渡すことがあります。

ここで一番問題になるのが「いくらまでなら認められるのか?」という問題です。

世間一般的な心付けの金額は2,000円から5,000円程度と言われていますのでこの範囲であれば問題になることはないでしょう。高くても1万円程度までと考えられます。

⑧ お布施、読経料、戒名料

お寺、神社、教会など宗教によって様々です。

⑨ 納骨費用

⑩ その他葬儀にかかった費用

ここまで具体的に例示してきた9つの項目以外でも葬儀にかかった費用がある場合にはマイナスすることができるかもしれません。

その場合には、亡くなった方の職業や財産の状況などから判断して妥当かどうかを見極めることになります。

(1) 葬式や葬送に際し、又はこれらの前において、火葬や埋葬、納骨をするためにかかった費用(仮葬式と本葬式を行ったときにはその両方にかかった費用が認められます。)

(2) 遺体や遺骨の回送にかかった費用

(3) 葬式の前後に生じた費用で通常葬式にかかせない費用(例えば、お通夜などにかかった費用がこれにあたります。)

(4) 葬式に当たりお寺などに対して読経料などのお礼をした費用

(5) 死体の捜索又は死体や遺骨の運搬にかかった費用

葬儀費用は領収書がないと控除できないのか?

よくこんな質問を受けます。

「お寺から領収書をもらえなかったんですが、控除できますか?」

あるいは

「領収書やレシートがないとダメですか?」

実は、領収書がなくても控除できます!

領収書がない場合には

①支払日

②支払先

③金額

④内容

を記録して、メモを作成して下さい。

特に、心付けを渡すときに領収書をもらうことはありませんし、お寺に支払うお布施等は領収書が出ないこともあります。

領収書がないからといって諦めず、できるだけコマめにメモを残すことが相続税の節税に繋がります!

マイナスできない葬式費用

具体的に相続税から控除できない葬式費用5項目を紹介します。

① 香典返戻費用

遺族が香典を受け取った場合には相続財産に含まない代わりに、香典返しにかかった費用は葬式費用としてマイナスすることはできないことになっています。ただし、香典返しとは別に、葬儀に参列した方にその場で渡す会葬返礼品については葬式費用に含みますので注意が必要です。

② 位牌、仏壇の購入費用

位牌については一般的には仮位牌と本位牌があります。白木の仮位牌(野位牌)は葬儀で用い、そのあとしばらくは祭壇に安置するのがしきたりとされていますので、仮位牌については葬儀費用として控除可能です。

本位牌は四十九日までは亡くなった方がさまよっていて、忌明け後の成仏するときにその証として替えられるもので、相続税の計算上は控除できない費用です。

③ 墓地、墓石の購入費用や借入料

特に注意したいポイントが墓石の彫刻料です。

納骨時の領収書が石材屋の墓石彫刻料と納骨費用が一緒になっていることがあります。納骨費用は葬儀費用としてマイナスが可能ですが、墓石彫刻料はマイナスすることができません。請求書や領収書に内訳が記載されていない場合には、内訳を確認してください。

④ 法会(法事)の費用

法会のことを法事とも言いますが、亡くなった方の追善供養のために行われるもので、初七日、四十九日、一周忌法要などがあります。

原則として、初七日法要費用は葬儀費用に含めることはできませんが、葬儀と初七日法要を同時に行った場合には、代金の区別がされていないことを条件にまとめて葬儀費用として控除してしまっても問題ありません。

なお、永代供養料は葬式費用に含めることはできません。

⑤ 死体解剖費用

医学上、裁判上の特別な処置に要した費用は原則として控除できませんが、状況に応じて控除できることもあります。

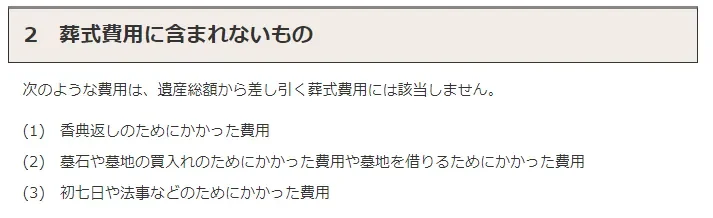

(1) 香典返しのためにかかった費用

(2) 墓石や墓地の買入れのためにかかった費用や墓地を借りるためにかかった費用

(3) 初七日や法事などのためにかかった費用

葬儀費用に含むか、含まないかの判断に迷ったときは、原理原則の考え方に戻ってみて下さい!

原理原則の考え方はこうです。

葬式は亡くなった方を葬るための儀式

法会は亡くなった方の追善供養のために営まれるもの

相続税の計算上、マイナスすることができるのは葬式に関係する費用です!

葬儀費用を負担する相続人が決まっていない場合

葬儀費用を誰が負担するのかは地域や家庭によって様々ですが、喪主が負担することが一般的かと思います。もちろん、喪主が葬儀費用を支払うというルールはないため、葬儀費用を相続人全員の共通費用とみて法定相続分で負担するというケースもあります。

相続税の申告期限までに葬儀費用の負担者と負担割合が決まっていない場合には法定相続分の割合に応じてマイナスすることになります。

遺産分割における葬儀費用の扱い方はコチラの裁判例をご覧下さい。

せっかくなのでワンポイントアドバイス。

法律上、葬儀費用を誰が負担するかについて規定していませんので、後日争いをしないためにも誰が葬儀費用を負担するのか、どこまでの費用を葬儀費用と考えるのかを相続人間で合意しておいた方がよいでしょう。

また、せっかく遺言書を書くのであれば誰が葬儀費用を負担するのかを記載しておいた方が紛争を招くリスクを減らせるかと思います。

ちなみに、法会の費用は祭祀承継者が負担します。

まとめ

葬儀費用の取り扱いを細かく行うことで相続税を減らすことができます。

相続に伴う出費には様々なものがありますので、まずはしっかりとメモを残し、できるかぎりレシートや領収書を保管しておくようにしましょう。

ただし、葬儀費用の判断は原理原則の考え方に立ち戻って解釈する必要があるケースもありますので、思い込みで間違った判断をする前に税理士に相談してみて下さい。

名古屋で相続税の相談をするなら税理士事務所レクサーにお任せください。

細かいことを積み重ねてできるだけたくさん節税できる相続税申告をしましょう!!

税理士事務所レクサー

愛知県名古屋市中村区名駅3-21-4 名銀駅前ビル4階

0120-79-3636(個別相談予約ダイヤル)

代表税理士 伊東秀明

名古屋で相続相談するならレクサーへ!

この記事以外の相続知恵袋はコチラ

『相続手続きのスケジュールと必要書類を名古屋で一番わかりやすく説明します』

『知らないと税金がめちゃくちゃ高くなる!?土地や建物を売却したときにかかる所得税のはなし』

『相続の生前対策や認知症対策ができる家族信託・民事信託とはどんな制度!?』

『遺言トラブルその①~遺言書がふたつでてきたらどうする!?~』

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

東京(五反田、虎ノ門)、名古屋(名古屋駅、覚王山駅)で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!