地積規模の大きな宅地とは!?(初級編)

今回は平成30年1月1日以降に発生した相続や贈与に適用される「地積規模の大きな宅地」という土地の評価方法について名古屋で一番わかりやすく解説します。

土地評価の基礎知識についてはこちらの相続解説動画「相続紙芝居」をご覧ください。

地積規模の大きな宅地とは!?

地積規模の大きな宅地とは相続税や贈与税の計算のもととなる土地を評価するときの評価方法で、

三大都市圏では500㎡以上の大きさ、

三大都市圏以外では1,000㎡以上の大きさ

がある土地については通常よりも評価額を減額してくれるという制度です。

なぜ土地が大きいと減額してくれるのかって?

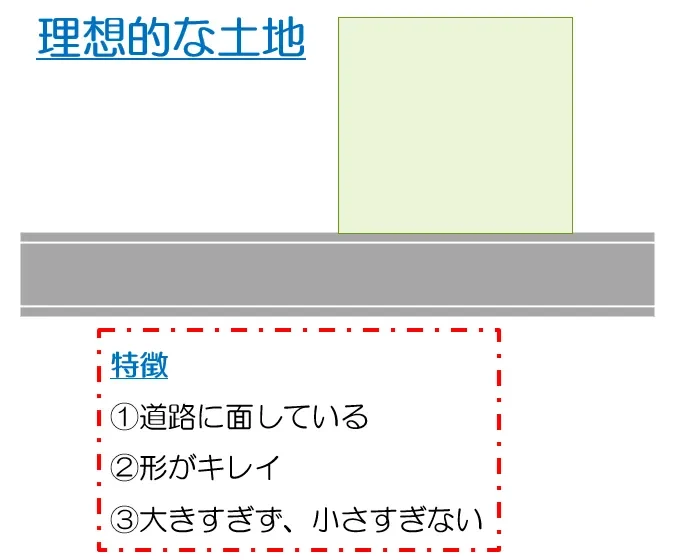

それは「理想的な土地」という考え方があるからです!

相続税が想定する理想的な土地とは!?

地域によって価値観の違いが若干ありますが、相続税を計算する上での理想的な土地は次の三つの条件を満たす土地です。

①道路に面している

②形がキレイ

③大きすぎず、小さすぎない

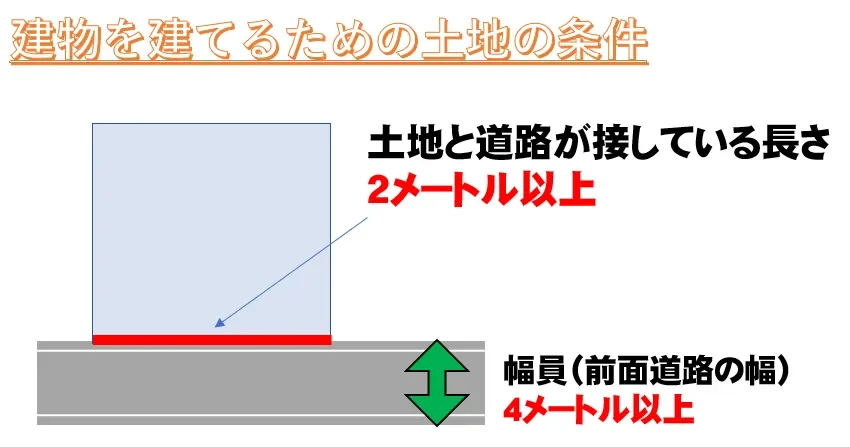

日本にある土地の上に建物を建築しようと思うと建築基準法という法律の規定に従わなければ建築できないことになっています。

この建築基準法では、建築しようと思っている土地は幅員4m以上の道路に2m以上接している必要があると定められています。

つまり、そもそも道路に接していない土地については建物を建てることができないため、価値が低いということになります。

建物を建てられない土地を買いたいか買いたくないかと言ったら、普通は買いたくないはずです。

相続税の計算でもこれを加味して「道路に面している」ということを理想的な条件の一つにしているわけです!

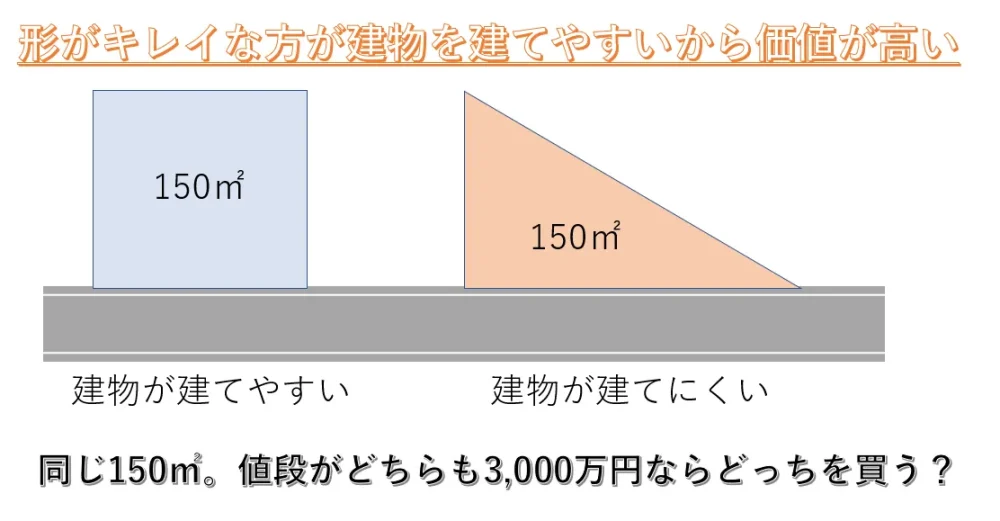

では、形のキレイさはどうでしょうか!?

ちなみに四角形が理想的です!

これは単純に四角形の土地の方が建物を建てやすいですし、建物の計上の自由度が高いからです。

上のイメージ図のように、同じ面積で同じ値段であれば形がキレイな方の土地を買いたいですよね。

相続税を計算するときの土地評価でもまったく同じで、キレイな形の土地の方を理想形と考えて、形が四角形からズレていくごとに評価額を減少させていくのです!

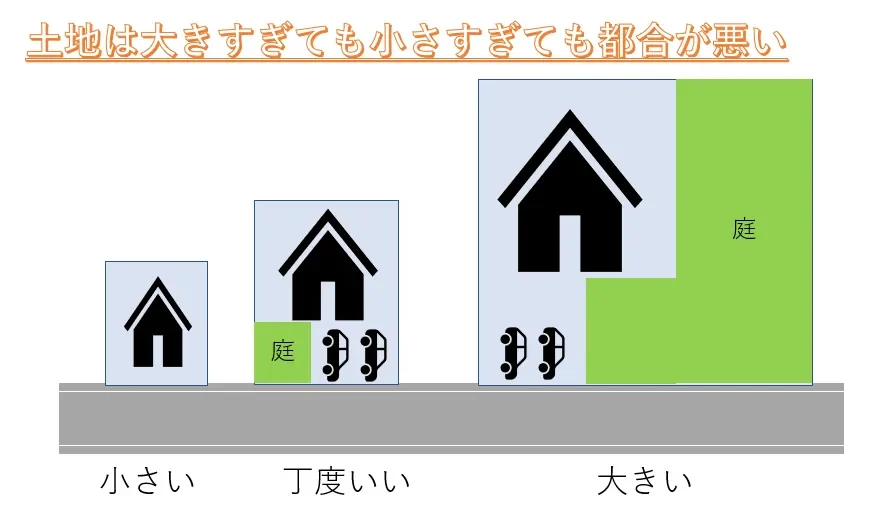

では土地の大きさはどうでしょう!?

当然、小さい土地には建物を建てづらいですし、建てられる建物の規模がある程度制限されてしまいます。

じゃあ、大きいに越したことはない?

ホントに!?

土地が大きければその分、毎年支払う固定資産税も高くなります。

買うときの値段も高くなります。

広い分、買った後の手入れも大変です。

「私は大きなお庭つきの土地がいいわ♪」という方は一般的には少数派で、大多数は経済的にも丁度いい土地が欲しいはずです。

土地を売却する不動産屋にとっても大きすぎる土地は下の図のように小さく小分けして売った方が売りやすいというわけです。

例えば、土地の分筆をすることで奥側の土地に出入りできるように路地を設けてみたり。

ちなみにこのような土地を旗竿地と言ったりします。

地域によっては延長敷地とか、路地状敷地と言ったりもします。

他にも、新しい道路(位置指定道路)を設けて、キレイで丁度いい大きさの土地を作ったり。

ちなみに、平成29年12月31日までの相続や贈与については、このように新しい道路を設けた方が土地の有効利用ができると判断されるような土地については「広大地」という評価方法を適用することができました。

平成30年以降の相続や贈与については廃止されていますが。

その代わりに、今回のテーマである「地積規模の大きな宅地」の評価方法ができたというわけです。

いずれにしろ、大きすぎる土地はこのようにお金をかけて小分けしなければ実際には売れないということです。

相続税の計算でもそのことを考慮して大きい土地については評価を減額させてあげましょう!ということになっているのです。

地積規模の大きな宅地とはどんな土地か?

地積規模の大きな土地。

つまり、大きすぎる土地かどうかはその土地がどの地域に存在しているのかによって変化します。

これについて国税庁は次のような明確な基準を設けています。

三大都市圏については500㎡以上

三大都市圏以外は1,000㎡以上

です。

☆評価する土地が共有地の場合の地積規模判定についてはコチラの記事をご覧下さい。

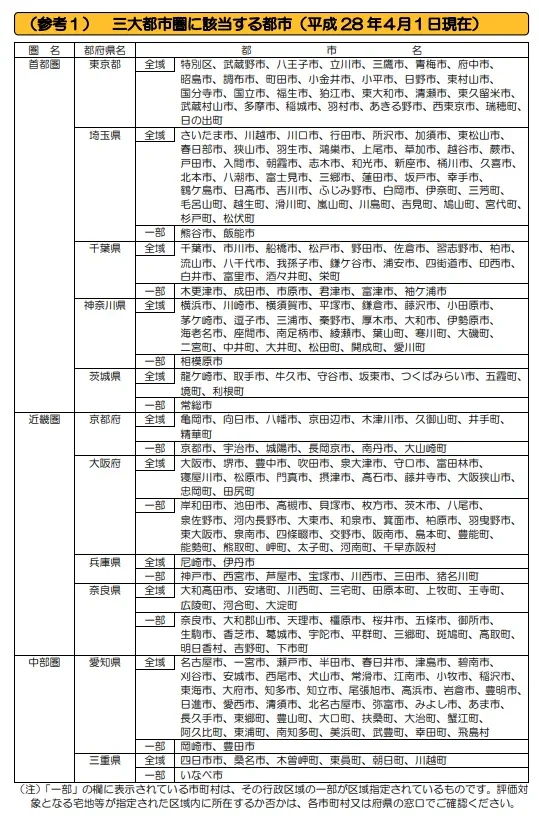

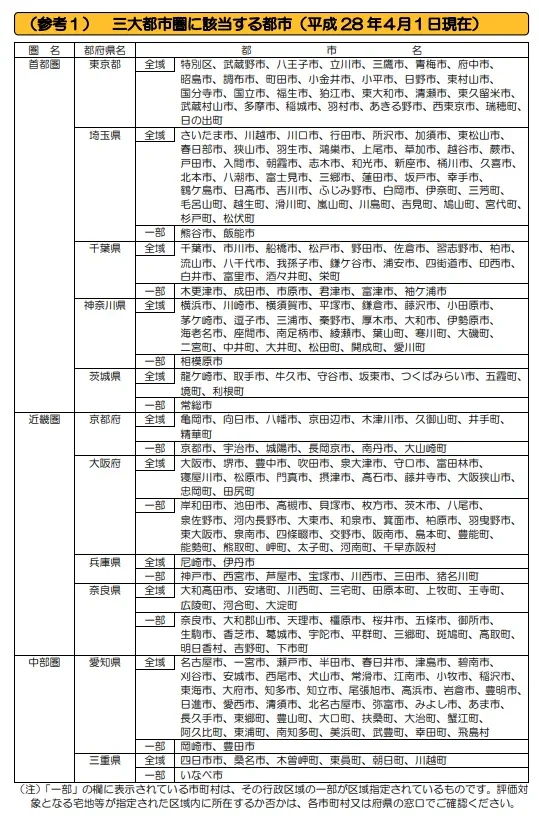

三大都市圏と聞くと東京、大阪、名古屋というイメージですが、実際にはその周辺地域も含まれており、具体的には下の図が三大都市圏として500㎡以上あれば地積規模の大きな土地の評価を適用できる地域となります。

逆に、この名前の載っていない地域については1,000㎡以上あれば地積規模の大きな土地が適用できることになります。

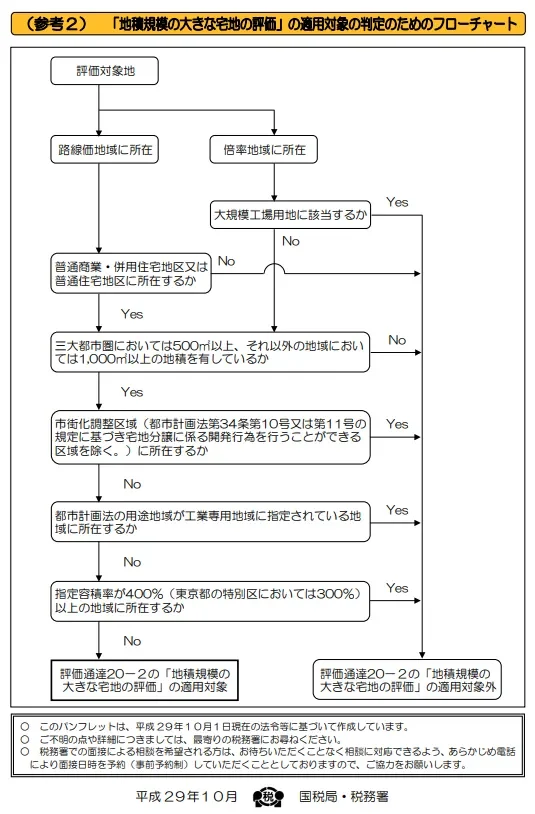

ただし、これだけで地積規模の大きな宅地評価が適用できるわけではありません。

他にもざっくり次の4つの条件をクリアする必要があります。

①路線価図の「普通商業・併用住宅地区」又は「普通住宅地区」のどちらかに所在すること

※正面路線の地区区分が2以上ある場合の地区判定ついてはコチラの記事をご覧ください!

②市街化調整区域に所在する土地ではないこと(ただし、市街化調整区域であっても都市計画法34条10条又は11条の宅地分譲開発ができる地域であればOK)

③用途地域が工業専用地域ではないこと

④指定容積率が400%以上(東京都特別区は300%以上)の地域ではないこと

※容積率の判定方法はコチラの記事をご覧ください!

実際の適用にあたっては国税庁の発表しているフローチャートが便利です。

地積規模の大きな宅地の計算方法

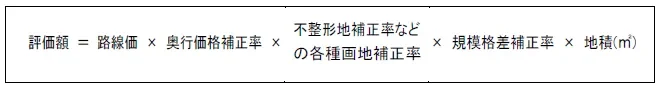

地積規模の大きな宅地の評価方法は、路線価地域にある土地については通常通りの土地評価を行い、それに「規模格差補正率」を乗じて計算することになります。

具体的な算式は次のとおりです。

倍率地域ある土地については次の①と②のいずれか小さい金額に「規模格差補正率」を乗じることで計算します。

①その宅地の固定資産税評価額に倍率を乗じて計算した価額

②その宅地が標準的な間口距離及び奥行距離を有する宅地であるとした場合の1平方メートル当たりの価額に、普通住宅地区の奥行価格補正率や不整形地補正率などの各種画地補正率のほか、規模格差補正率を乗じて求めた価額に、その宅地の地積を乗じて計算した価額

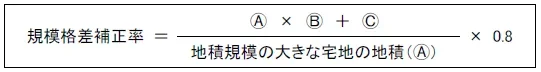

規模格差補正率の算出方法

規模格差補正率は次の算式に当てはめて計算します。

なお、次の算式で計算された数値は、小数点以下2位未満は切り捨てます。

Aについては評価しようとしている土地の面積を入れます。

BとCについては次の表にあてはめて入れるべき数値を選択します。

つまり、規模格差補正率は評価する土地の大きさや所在する地域によって変化するということになります。

基本的には表と見比べて当てはめるだけなので簡単かと思います。

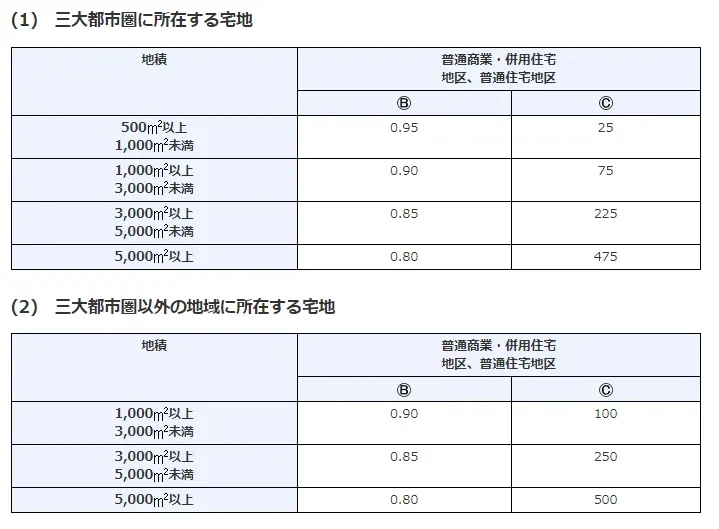

具体的な規模格差補正率

実際に規模格差補正率がどのくらいか計算してみました。

地積規模の大きな宅地に該当した場合には、通常通り計算した土地の評価額にこの規模格差補正率を乗じることになります。

つまり、三大都市圏で500㎡の土地については0.8を乗じるため、通常の土地評価より0.2(20%)の土地評価減額効果があるということになります。

まとめ

地積規模の大きな宅地評価はこれまでの広大地評価に比べて適用するための要件が明確になったことで、適用可能か否かの判断が簡単になりました。また、広大地評価の時代には併用できなかった土地の評価減額要因との併用が可能になった点もありますので、土地評価に詳しい税理士にとっては使いやすい制度と言えます。

逆に、土地評価そのものの基礎知識がないことには地積規模の大きな宅地評価に至るまでのその他の評価減額要因を見落としてしまう可能性のある制度です。

土地評価で失敗して必要以上の税金を支払うことにならないように気を付けましょう!

当事務所でよければいつでもご相談下さい!

相続や土地評価でお困りの方は名古屋の相続税専門税理士事務所レクサーが全国どこからの相談でもお受けいたします。

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

三大都市圏とは!?

地積規模の大きな宅地評価を適用する際の三大都市圏とは、以下の地域を指します。

①首都圏整備法第2条第3項に規定する既成市街地又は同条第4項に規定する近郊整備地帯

②近畿圏整備法第2条第3項に規定する既成都市区域又は同条第4項に規定する近郊整備区域

③中部圏開発整備法第2条第3項に規定する都市整備区域

500㎡以上あれば適用対象となる地域

※【】内の地域については一部の地域限定ですので、ご注意ください。

東京都

特別区(港区・新宿区・品川区・目黒区・大田区・世田谷区・渋谷区・中野区・杉並区・練馬区・台東区・墨田区・江東区・荒川区・足立区・葛飾区・江戸川区・千代田区・中央区・文京区・豊島区・北区・板橋区)、武蔵野市、八王子市、立川市、三鷹市、青梅市、府中市、昭島市、調布市、町田市、小金井市、小平市、日野市、東村山市、国分寺市、国立市、福生市、狛江市、東大和市、清瀬市、東久留米市、武蔵村山市、多摩市、稲城市、羽村市、あきる野市、西東京市、瑞穂町、日の出町

埼玉県

さいたま市、川越市、川口市、行田市、所沢市、加須市、東松山市、春日部市、狭山市、羽生市、鴻巣市、上尾市、草加市、越谷市、蕨市、戸田市、入間市、朝霞市、志木市、和光市、新座市、桶川市、久喜市、北本市、八潮市、富士見市、三郷市、蓮田市、坂戸市、幸手市、鶴ケ島市、日高市、吉川市、ふじみ野市、白岡市、伊奈町、三芳町、毛呂山町、越生町、滑川町、嵐山町、川島町、吉見町、鳩山町、宮代町、杉戸町、松伏町

【熊谷市、飯能市】

千葉県

千葉市、市川市、船橋市、松戸市、野田市、佐倉市、習志野市、柏市、流山市、八千代市、我孫子市、鎌ケ谷市、浦安市、四街道市、印西市、白井市、富里市、酒々井町、栄町

【木更津市、成田市、市原市、君津市、富津市、袖ケ浦市】

神奈川県

横浜市、川崎市、横須賀市、平塚市、鎌倉市、藤沢市、小田原市、茅ケ崎市、逗子市、三浦市、秦野市、厚木市、大和市、伊勢原市、海老名市、座間市、南足柄市、綾瀬市、葉山町、寒川町、大磯町、二宮町、中井町、大井町、松田町、開成町、愛川町

【相模原市】

茨城県

龍ケ崎市、取手市、牛久市、守谷市、坂東市、つくばみらい市、五霞町、境町、利根町

【常総市】

京都府

亀岡市、向日市、八幡市、京田辺市、木津川市、久御山町、井手町、精華町

【京都市、宇治市、城陽市、長岡京市、南丹市、大山崎町】

大阪府

大阪市、堺市、豊中市、吹田市、泉大津市、守口市、富田林市、寝屋川市、松原市、門真市、摂津市、高石市、藤井寺市、大阪狭山市、忠岡町、田尻町

【岸和田市、池田市、高槻市、貝塚市、枚方市、茨木市、八尾市、泉佐野市、河内長野市、大東市、和泉市、箕面市、柏原市、羽曳野市、東大阪市、泉南市、四條畷市、交野市、阪南市、島本町、豊能町、能勢町、熊取町、岬町、太子町、河南町、千早赤阪村】

兵庫県

尼崎市、伊丹市

【神戸市、西宮市、芦屋市、宝塚市、川西市、三田市、猪名川町】

奈良県

大和高田市、安堵町、川西町、三宅町、田原本町、上牧町、王寺町、広陵町、河合町、大淀町

【奈良市、大和郡山市、天理市、橿原市、桜井市、五條市、御所市、生駒市、香芝市、葛城市、宇陀市、平群町、三郷町、斑鳩町、高取町、明日香村、吉野町、下市町】

愛知県

名古屋市(中区、中村区、西区、東区、北区、南区、港区、熱田区、瑞穂区、緑区、名東区、昭和区、天白区、守山区、千種区、中川区)、一宮市、瀬戸市、半田市、春日井市、津島市、碧南市、刈谷市、安城市、西尾市、犬山市、常滑市、江南市、小牧市、稲沢市、東海市、大府市、知多市、知立市、尾張旭市、高浜市、岩倉市、豊明市、日進市、愛西市、清須市、北名古屋市、弥富市、みよし市、あま市、長久手市、東郷町、豊山町、大口町、扶桑町、大治町、蟹江町、阿久比町、東浦町、南知多町、美浜町、武豊町、幸田町、飛島村

【岡崎市、豊田市】

三重県

四日市市、桑名市、木曽岬町、東員町、朝日町、川越町

【いなべ市】

※【】内の地域については一部の地域限定ですので、ご注意ください。

※岐阜県(岐阜市、大垣市、多治見市など岐阜県全域)は三大都市圏に含まれませんのでご注意ください!

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

東京(五反田、虎ノ門)、名古屋(名古屋駅、覚王山駅)で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!