相続手続きのスケジュールと必要書類を名古屋で一番わかりやすく説明します

※この記事は動画説明付きです。読むより見た方が分かりやすいと思います!

相続の手続きは一生のうちに一度か二度程度しか経験することのないものです。

相続手続きは普段触れ合うことのない法律のルールに従って進めていく必要があるため、決められた期限内にいろいろなところから書類を集めて、いろいろなところで手続きを行うことになります。一度経験したことがあっても、法律が変わっていることがあるため注意が必要です。

例えば、法律で決められた期限を過ぎてしまうと不利益が生じたり、本来受けられる特典が受けられないこともあります。

そのため、相続手続きを初めて行う方はスケジュールの全体図を把握して楽してスムーズに相続手続きを進める知識を、一度やったことのある方は最新の情報を再確認して二度手間のない円滑な相続手続きができるように準備しましょう。

今回は私が初めてお会いするお客様に必ず説明している相続手続きのスケジュールと必要書類について名古屋で一番わかりやすく解説します!

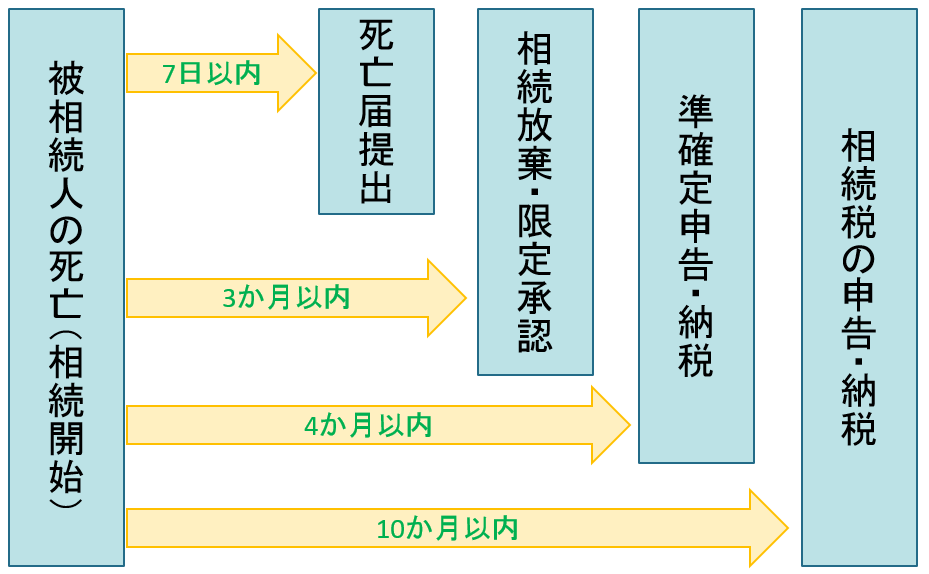

7日以内にすること

相続が発生して一番初めに行う相続手続きが死亡届の提出です。死亡届は死亡地、本籍地、住所地のいずれかの市区町村役場に提出することができます。死亡届を市区町村役場に提出すると「火・埋葬許可証」を交付してもらえます。この許可証がないと葬儀や火葬、埋葬ができませんので、もらい忘れのないように注意が必要です。

3か月以内にすること

相続放棄や限定承認をする場合には相続から3か月以内に被相続人の最後の住所地の家庭裁判所に「相続放棄申述書」や「家事審判申立書 事件名(相続の限定承認)」を提出する必要があります。

よく勘違いされがちですが、相続放棄というのはあくまでも法律行為ですので遺産分割の結果なにも財産をもらわないことではありませんし、口頭でできるものではありません。相続放棄したい場合には必ず家庭裁判所で所定の手続きを行ってください。

特に亡くなった方が借金をしていたような場合には、相続放棄をしなければその借金の返済義務を負うことになります。知らないうちに多額の借金を背負ってしまわないように気を付けましょう。

なお、相続放棄をすると初めから相続人ではなかったとして取り扱われるため、その後の遺産分割協議等への参加も必要なくなります。

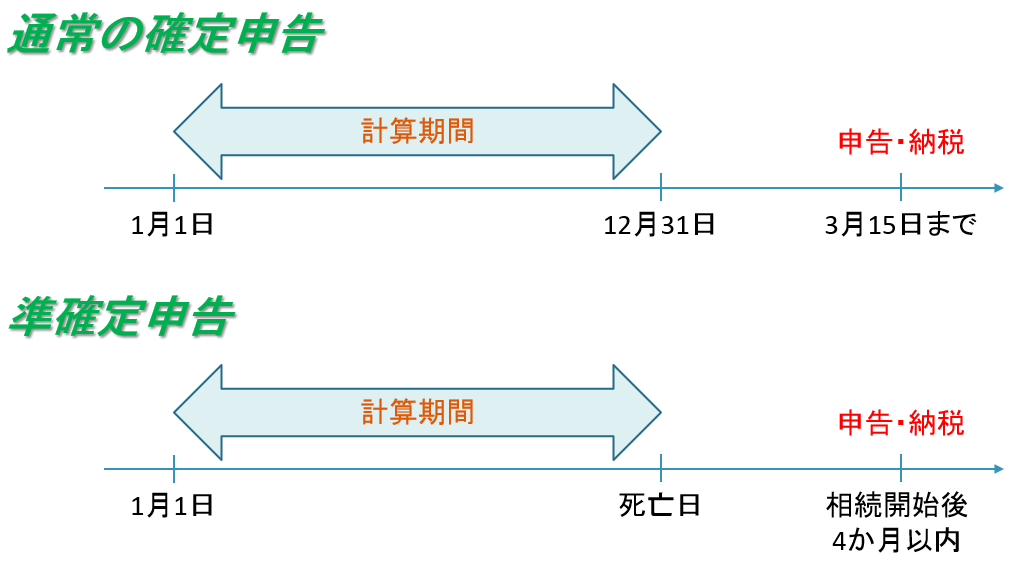

4か月以内にすること

相続放棄や限定承認の次にタイムリミットが迫ってくる手続が準確定申告(じゅんかくていしんこく)です。準確定申告は亡くなった方の最後の所得税申告です。通常の所得税申告は1月1日から12月31日までの分を翌年3月15日までに行うものですが、相続が発生した場合には1月1日から亡くなった日までの分を申告することになります、タイムリミットは亡くなった日から4か月以内です。

亡くなった方が自営業者や不動産賃貸業を行っていたような場合には、廃業届の提出や事業を引き継ぐ相続人の開業届や青色申告承認申請書の提出等の手続が追加で必要です。

10か月以内にすること

タイムリミットが決められている相続手続きで一番最後に訪れるものが相続税申告と納税です。相続税申告が必要な方は亡くなった方のうち約8%程度といわれていますので、ほとんどの方には関係のないものですが相続税申告が必要な方にとっては一番負担の大きいものともいえます。

相続税は相続開始から10か月以内に現金一括払いで支払いを完了させなければいけませんので、相続発生後のできるだけ早い段階でどのくらいの相続税が発生しそうなのか把握しておいた方が良いでしょう。

現金一括払いが難しそうな場合には株式や投資信託などの有価証券を売却して納税資金に充当することやハードルは少し高めですが延納、物納といった相続税法に用意された特別な納税方法の利用を検討する必要があります。

タイムスケジュールのまとめ

まずは相続手続きのタイムスケジュールを正しく知って頂けたでしょうか?

ここまででご紹介した4項目は絶対に期限を守らないといけない項目ですので見落としがないようにしましょう!

続いてはどのタイミングで何をするとスムーズに相続手続きを進められるのかをご説明します。

はじめにすること

相続が発生すると絶対にやらなければならないことがあります。

それが、相続人の確定です!

預貯金の解約や不動産の名義変更など、ありとあらゆる相続手続きに付きまとう問題です。法律上正しい相続人を確定させないことには一切の手続をおこなうことはできません。

具体的には

①被相続人の出生から死亡までの戸籍&住民票の除票

②相続人の現在戸籍&住民票&印鑑証明書

を揃えることからはじめます。

相続人の確定と同時に行いたいのが遺言書の有無を確認することです。

なぜ遺言書の確認を急いで行う必要があるのかというと、遺言書の有無によって相続手続きの行い方が全然違うからです。遺言書がある場合には相続人みんなで遺産分割協議書に署名と押印をする必要が無くなります。ようは、遺言書をもって金融機関や法務局に行けば相続手続きが行えてしまうということです。

ここで注意したいのが遺言書の種類です。

一般的によく使われる遺言書には自筆証書遺言と公正証書遺言があります。

いずれの遺言書でも通常は封筒の中に入っているのですが自筆証書遺言の場合には封筒の封をあけずに家庭裁判所に持ち込んで検認手続きを受けるというルールがあります。特徴としては封筒に手書きで「遺言書」と書いてあるケースがほとんどです。逆に封筒に「遺言公正証書」と印字してあれば公正証書遺言ですので家庭裁判所に持ち込む必要はありません。ご自身で開封して相続手続きに使用することができます。

次にすることは年金の手続や保険金の請求です。保険金の請求時には保険証書を保険会社に送ることになりますが、可能な限り保険証書のコピーをとってから送るようにしてください。これは、相続税が出る場合には保険の内容が税額計算に影響するため税理士が後日内容を確認できるようにするためです。ただし、保険証書のコピーがない場合でも保険会社に内容の照会をすることができますので、コピーをとらずに保険証書を送ってしまった方でも焦る必要はありません。

なお、保険金については相続人の確定とは関係なく請求することができるため、相続発生後できるだけ早い段階で保険金請求をした方が良いでしょう。

保険金が支払われてくるころには、どこにどんな相続財産があり、債務がいくらあるのかを調査します。具体的な調査方法は土地や建物といった不動産については毎年4~5月にかけて届く固定資産税の通知書(名寄帳や固定資産税課税明細書)を使って把握します。預貯金については自宅の中を探せば通帳が出てくることがほとんどですが、どうしても見つからない場合には被相続人の自宅付近の金融機関や過去に住んでいた地域の金融機関にひとつひとつ照会をかけて探していくこととなります。株式や投資信託を所有している場合には毎年、証券会社や信託銀行から取引報告書や配当金計算書といった書類が郵送されてきているはずですので、これらの書類をまずは探すことになります。

相続を機会に検討すべきこと

最後に一つだけアドバイスです!

特に不動産賃貸業を行っている方で借り入れがある方は相続を機会に金利の見直しをした方がいいでしょう。私の経験上、金利交渉がほとんど行われず高い金利のままになっているアパートローンがかなりの数あるかと思います。もし銀行との金利交渉がうまくいかないときは他行への借り換えも視野に入れて対応しましょう。

まとめ

相続手続きにはタイムリミットが決められているものとそうでないものが存在します。

タイムリミットが決められていないものに気が取られて、やらなければいけない手続きを見落としてしまわないようにタイムスケジュールの管理がとても大事になります。

相続の流れと必要書類さえしっかりと理解して落ち着いて行動すれば相続手続きをスムーズに進めることができます。大切な身内を亡くし、すぐに冷静な気持ちになることは難しいかもしれません。もし相続手続きに不安があったり、分からないことがあれば悩む前に相続の専門家に相談してみて下さい。

きっとあなたの不安を解消するアドバイスをもらえるはずです。

もちろん、私でよければいつでもあなたの相続手続きをサポート致します。

また、今回ご紹介した相続手続きのスケジュールと必要書類はあくまでも一般的なケースですので、実際にあなたに必要な書類やスケジュールと異なることもあります。

私のためだけのスケジュール説明や相続相談に乗ってほしいという方はお気軽にご連絡ください。

税理士事務所レクサー

愛知県名古屋市中村区名駅3-21-4 名銀駅前ビル4階

0120-79-3636(個別相談予約ダイヤル)

代表税理士 伊東秀明

この記事以外の相続知恵袋はコチラ

『相続の生前対策や認知症対策ができる家族信託・民事信託とはどんな制度!?』

税理士事務所レクサーでは「相続紙芝居」という相続情報の動画配信を行っています。

相続のあれこれを丁寧に解説していますので、是非ご覧下さい!

チャンネル登録もよろしくお願いします!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市を拠点に活動する相続専門家集団レクサーの代表税理士。 20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

伊東 秀明 プロフィールはこちら