配偶者居住権の二次相続での取り扱い

令和元年7月に財務省が公表した「税制改正の解説」で、

二次相続で配偶者居住権は課税されない

ことが公式見解として示されました。

つまり、相続税がかかる人は配偶者居住権を使った方が税金が安くなるということです。

今回は、二次相続でなぜ配偶者居住権に相続税がかからないのか解説していきます。

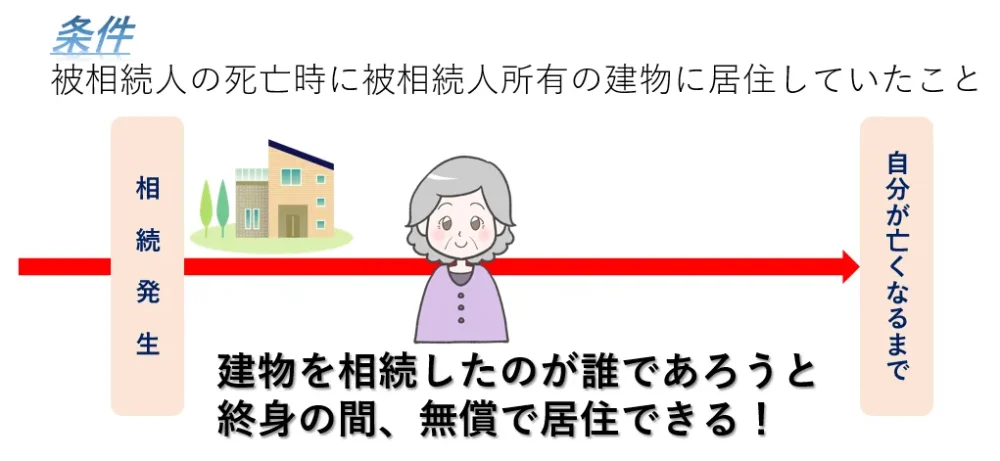

配偶者居住権とは

配偶者居住権とは配偶者が被相続人と同じ建物に住んでいた場合、

その建物に「一生タダで住める権利」のことです。

なお、配偶者居住権の施行日は2020年(令和2年)4月1日ですので、2020年3月31日以前に相続が発生した人については対象外とされます。

配偶者居住権が二次相続で課税されない理由

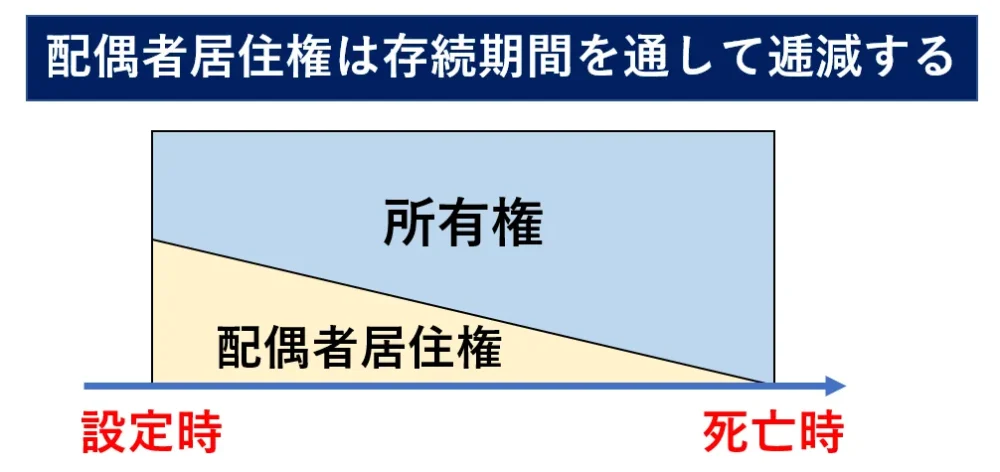

配偶者居住権を持っている配偶者が死亡した場合、その配偶者居住権は消滅することになっています。

これは配偶者居住権が逓減する性質をもっており、その配偶者の死亡時にまとまって解消されるものではないためです。

この考え方は配偶者居住権の存続期間が10年といった有期で設定されていて、存続期間が満了して配偶者居住権が消滅した場合であっても同様で、贈与税の課税が行われることはありません。

配偶者居住権は大幅な節税が可能

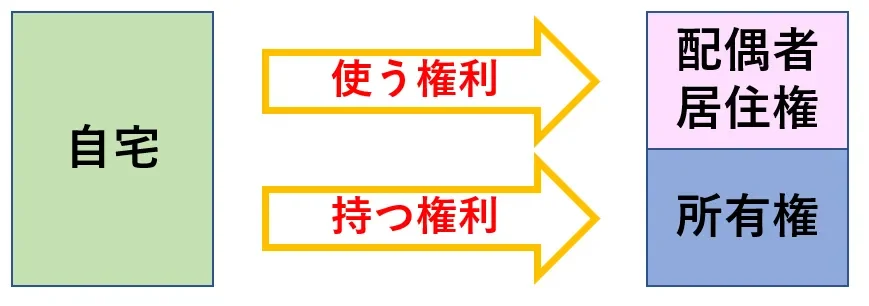

配偶者居住権は自宅を

「持つ権利」

と

「使う権利」

に分けるものです。

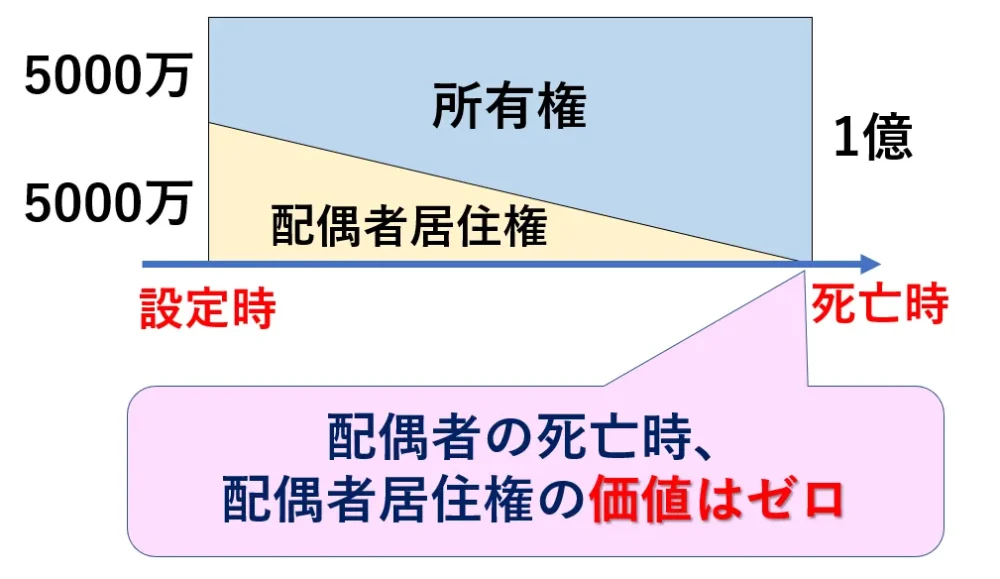

配偶者居住権は「一生タダで住める権利」ですので、一次相続の相続税計算では配偶者居住権に財産価値を認めて配偶者の平均余命に応じた金額で評価することになります。

逆に、「持つ権利」である所有権は「一生タダで済ませなければならない」ともいえます。

そこで、一次相続では通常の評価額から配偶者居住権の評価額を控除した金額で評価することになっています。

配偶者居住権の評価方法についてはコチラをご覧ください。

つまり、一次相続の相続税計算では通常なら「自宅1億円」として評価するところ、

「配偶者居住権5000万円」「所有権5000万円」

というように二つの権利に細分化して評価することになります。

ここで登場するのが「相続税の配偶者控除」です。

相続税の配偶者控除とは、一次相続で配偶者が相続する財産については「1億6000万円」か「法定相続分」のどちらか大きい金額までは相続税の支払いを免除するというものです。

相続税の配偶者控除について詳しくはコチラをご覧ください。

つまり、将来価値がゼロになる配偶者居住権を一次相続で配偶者が取得することで、一次相続の税金が安くなり、さらに二次相続で配偶者居住権は相続税がかからないので節税が可能になるということです。

まとめ

配偶者居住権を使用すれば相続税を大幅に節税することができます。

そのため、すでに遺言書を作成した方については書き直した方が相続税が節税できます!

ただし、配偶者居住権の財産評価など専門的な知識も必要なので相続や遺言に際しては専門家に相談してみることをお勧めします。

税理士事務所レクサーでは相続の専門家として様々な角度からご提案、アドバイスを行っていますのでお気軽にご相談ください。

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

東京(五反田、虎ノ門)、名古屋(名古屋駅、覚王山駅)で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!