相続で固定資産税の取扱いは超注意!!間違える税理士続出!?

相続専門の税理士事務所レクサーの伊東秀明です。

ご存知の方もいらっしゃるかと思いますが、税理士事務所レクサーでは他の税理士事務所が作成した申告書のチェックや還付請求(更正の請求)を行っています。

その中で意外にも多くの税理士が間違えている「相続における固定資産税の取扱い方法」について紹介します!

そもそも、なぜ固定資産税が相続に関係するのか?

少々解説します。

相続が発生した場合には亡くなった方の財産から債務をマイナスした金額が基礎控除額(3,000万円+600万円×法定相続人の数)を超えると10か月以内に相続税申告が必要になります。

これは多くの方がご存知ですよね?

ここでポイントとなるのが「債務」です。

相続が発生した時点で「支払わなければならないもの」が債務ですので、もし未払の固定資産税があれば債務としてマイナスできることになります。

つまり、相続税では

「どの固定資産税がいくらマイナスできるの?」

となるわけです!

そして問題は相続税だけじゃないんですね!

相続税のほかにも、事業(自営業や不動産賃貸業など)を行っていた方は相続から4か月以内に所得税の準確定申告を行う必要があります。

もちろん!事業で使っている土地や建物の固定資産税は経費になります。

経費にはなるんですが、取り扱い方法が複数あるんです。

この所得税での固定資産税の取扱いと相続税での固定資産税の取扱いが異なるんです!

意外とこれを知らない税理士が多い...(笑)

今回は、税理士でもよく間違えている相続税と所得税における固定資産税の取扱いについて解説していきます。

固定資産税は1月1日に土地や建物を所有している人に課せられる税金です。

地域によって差はありますが、通常は4月から5月頃に不動産の所在地の市区町村から納税通知書が届き、全期一括払いと4期に分けて支払う方法の2種類があります。

早速結論ですが、相続税における固定資産税の取扱い方法は

「相続発生時点で未払いとなっている固定資産税だけ債務控除の対象」

です。

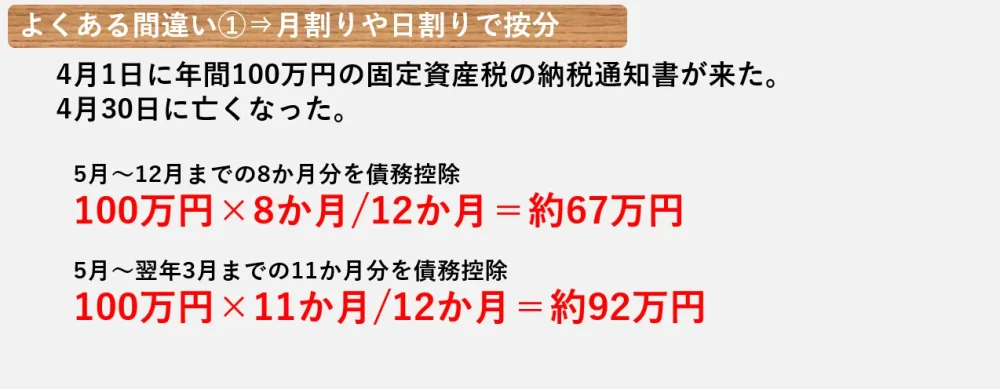

税理士でもよく間違えているのが

「固定資産税を月割りや日割で按分する」

方法です。

例えばこんな感じですね。

こんな方法は相続税でも所得税でも存在しません!!!!

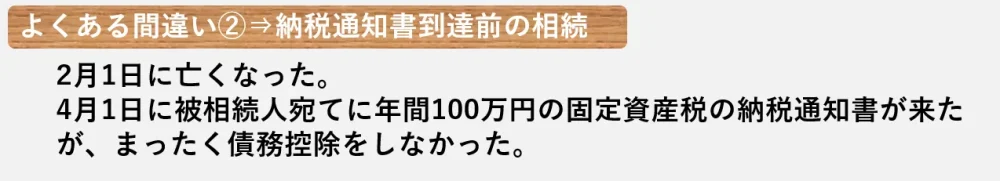

こんな間違いもよくあります。

これは、正直おしい間違いです。

後ほど解説しますが、納税通知書が到達する前に相続が発生した場合には、固定資産税を所得税の経費にできないことになっているんですね。

では、正しい取り扱い方法をパターン別にご紹介します!

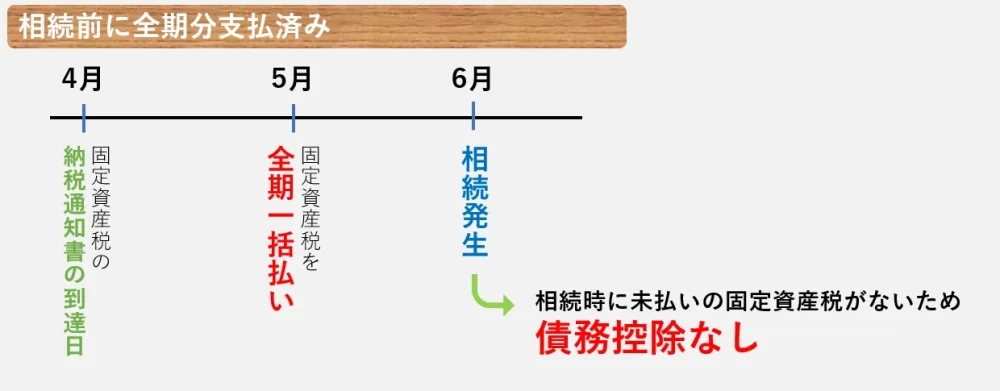

①相続前に全期一括払い

最初のケースは相続が発生する前に固定資産税が全額支払い済みの場合です。

このケースは当然、相続時点で未払いの固定資産税がありませんので債務控除はゼロです。

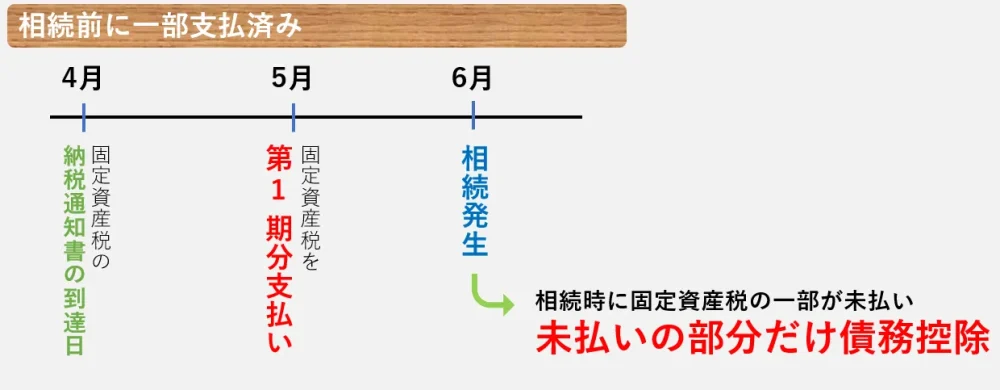

②相続前に一部支払済み

2つ目のケースは固定資産税の一部が支払済みの場合です。

固定資産税を4期に分けて支払っている方がこのケースに該当します。

例えば、1期分を支払ったあとに相続が発生すると2~4期分が相続時点では未払いということになります。

そのため、未払となった部分だけを債務控除することができます。

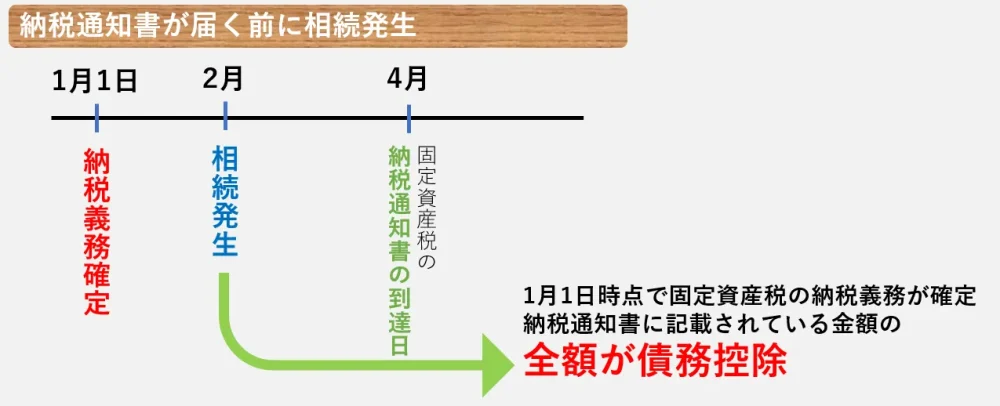

③納税通知書が届く前に相続発生

3つ目のケースはよくある間違い②で紹介した事例の正解です。

このケースは納税通知書が届く4月や5月よりも以前に亡くなったような場合の取扱い方法です。

先述しましたが、固定資産税は1月1日時点の不動産の所有者に対して課せられる税金です。つまり、1月1日時点で固定資産税の納税義務が確定していることになりますので、固定資産税の全額が債務控除の対象とできます。

こちらも早速結論ですが、所得税における固定資産税の経費算入時期は下記の3パターンです。

①固定資産税の納税通知書が届いた時点

②各納期(1~4期)の開始の日

③実際に納付した日

では、それぞれ詳しく見ていきます。

所得税における固定資産税の経費算入時期については所得税基本通達37-6に下記のとおり規定されています。

その年12月31日(年の中途において死亡し又は出国をした場合には、その死亡又は出国の時。以下この項において同じ。)までに申告等により納付すべきことが具体的に確定したものとする。

つまり、相続が発生した場合の所得税の準確定申告の場合、相続発生時点で具体的に確定している固定資産税を経費にすることができます。

ここで気になるのが「具体的に確定」という文言です。

この場合の「具体的に確定」とは、固定資産税の納税通知書が届いた日のことをいいます。

これが原則的な取り扱い方法です。

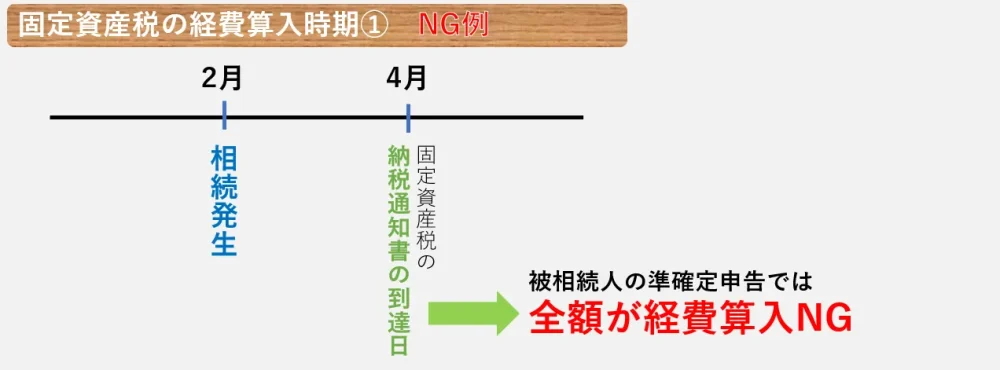

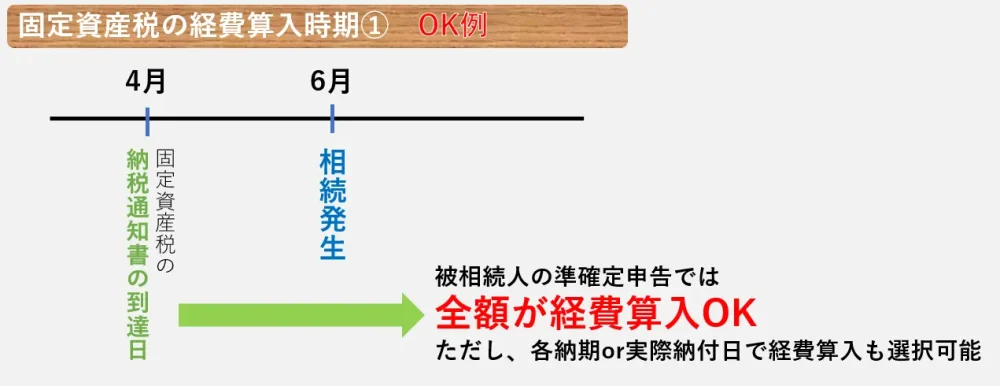

イメージはこんな感じです。

例えば名古屋市の場合、4月上旬に固定資産税の納税通知書が送付されるので、ざっくり令和2年1月から3月の間になくなった方の準確定申告では、令和2年分の固定資産税は経費に算入できないことになります。

逆に経費に算入できるのは納税通知書が届いた後に相続が発生したケースですので、名古屋市の場合ざっくり4月以降に亡くなった場合が該当します。地域によっては5月や6月に納税通知書が届くので注意です!

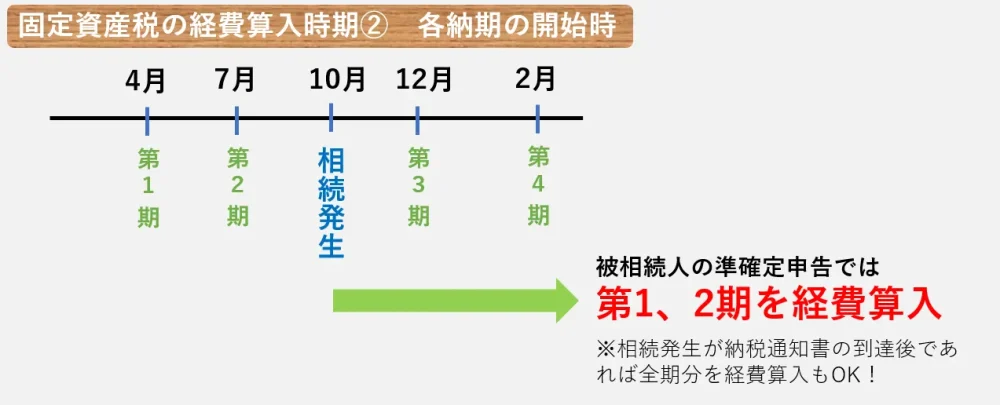

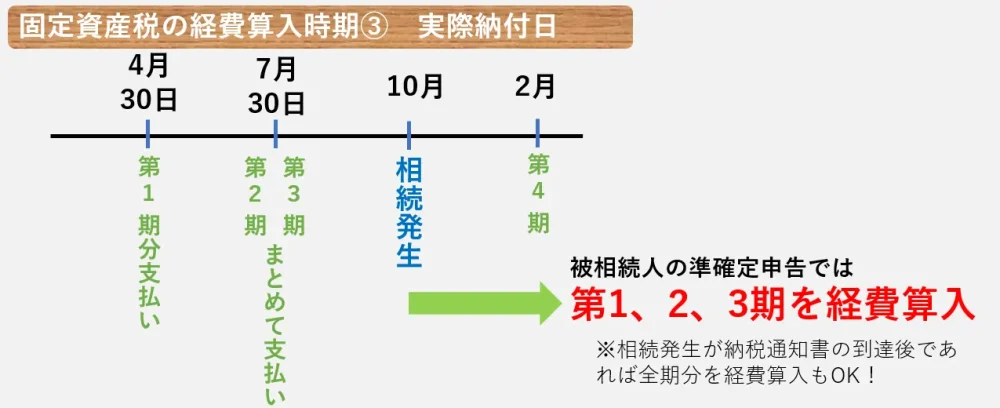

例外的な方法が②と③で、所得税基本通達37-6(3)に規定されています。

各納期の税額をそれぞれ納期の開始の日又は実際に納付した日の属する年分の必要経費に算入することができる。

つまり、原則は先ほど説明した納税通知書の到達日で経費算入ですが、各納期の開始日や実際の納付した日に経費算入することも選択可能ということです。

イメージはこんな感じです。

相続では固定資産税の取扱い方法一つに多くの論点が潜んでいます。

地主の方で、多くの固定資産税を支払っている場合にはその処理方法だけで相続税が何百万円と変わることもあります。

相続は税理士にとっても特殊な分野ですので、気づかないうちに誤った処理をしている税理士が多くいるのが現実です。

できるだけ相続専門の税理士に依頼することをおススメします!!

税理士事務所レクサーでは名古屋だけでなく、日本全国の相続案件に対応可能ですのでまずはお気軽にご相談ください。

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

東京(五反田、虎ノ門)、名古屋(名古屋駅、覚王山駅)で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!