111万円贈与はやめなさい!もっとも効果的な贈与とは

☆この記事の最後の方に節税対策記事へのリンクがあります!

「なぜ111万円の贈与をしているんですか?」

そう質問をするとだいたいこんな答えが返ってきます。

「相続税の節税対策のため」

たしかに111万円の贈与をすれば相続税の節税にはなりますが、もっと相続税を安くする贈与方法があります。

「千円の贈与税を払っておけば贈与の事実が残せるから!」

逆に税務調査でつつかれている方もいらっしゃいます。本来は贈与申告以外の方法で贈与の証拠を残す必要があります。

111万円贈与はやめなさい!

正しい生前贈与の方法ともっとも効果的な贈与について相続専門家集団レクサーの伊東秀明が解説します!!

1年間で110万円までは贈与税が非課税

という話はこの記事を読んでいるほとんどの方がご存知かと思います。

そして、世の中でかなり多くの方が行っているのがこの111万円贈与で、わざと非課税になる110万円を飛び越して贈与することで贈与税の申告と1000円の贈与税を支払うという方法です。

やり方さえ間違えなければ111万円贈与をすることで多少の相続税が節税できることは確かなことですが、やり方を間違えて税務調査の餌食になるケースもあります。

「税理士が111万円を贈与して1000円の贈与税を支払っておけば大丈夫と言った」

確かに、そうおっしゃる税理士もいますね。

しかしながら、それは100%大丈夫ってことではないんです。

実際に私が立ち会った税務調査でも問題になったことがありますし...。

では、どんなケースで111万円贈与が否認されるのか?

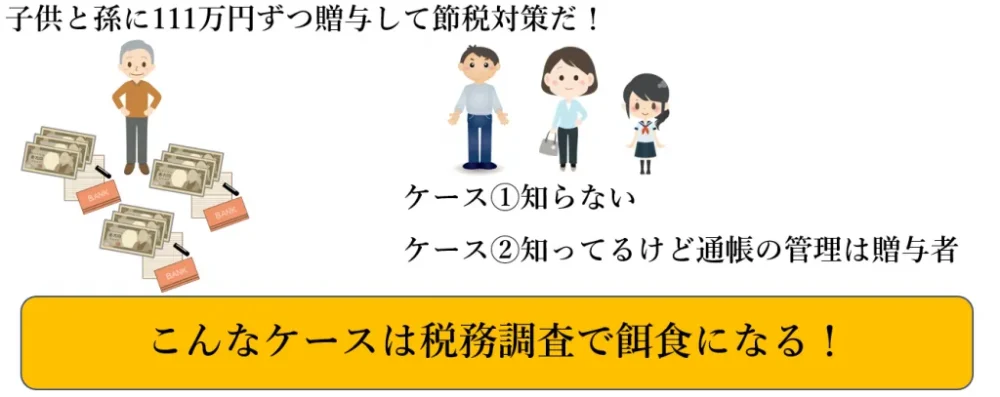

<勝手に贈与しているケース>

将来の相続税が気になり始めたお父ちゃん。

相続税対策について調べてみたらどうやら110万円までは贈与税がかからないらしいと知ったが、ネットの情報によるとわざと1万円オーバーさせて111万円の贈与をして1000円の贈与税を払っておけば大丈夫と書いてあった。

「よし、子供と孫の通帳に毎年111万円贈与して節税対策だ!」

でも、ちょっと待てよ!!

「贈与のお金を頼りにするのも良くないから贈与のことは秘密にしておこう。」

何がダメかって!?

贈与というのは契約行為なんです。

簡単に言うと

「あげます!もらいます!」

という合意が必要ということです。

このケースだと子供と孫は111万円の贈与を受けていると知りませんので、贈与として認定してくれないんです。

<お金の管理を贈与者がしているケース>

あげます!もらいます!の合意があればいいんでしょ!?

だったらこうしよう!

「111万円の贈与をすることは伝えておこう!」

でも、そのお金を頼りにするのも良くないから

「通帳は私が管理しておこう!」

これもダメです!!

なぜか?

それは、通帳の管理者が贈与者のままだからです。

贈与というのはお金をもらうという経済的な利益を受けることなんです。

お金をもらう人が自由にそのお金を使える状態にないと経済的な利益を受けたことにはならないんです。

こうした二つのケースの税務署の否認方法は明確です。

「お父ちゃんが管理してたこの通帳は名義預金だー!!」

ということで、税務調査の餌食となり追徴課税プラス罰金です。

でも、博識な方はこう考えるかも。

「ケース①はそもそも贈与契約が成立していないし、経済的利益も移転していないから否認されても仕方ないよね!でも、ケース②は贈与契約が成立してそうだし問題ないでしょ!?」って。

この考え方、実はめちゃくちゃ良いところをついてるんです。

でもダメです。

たしかに、贈与契約は「あげます!もらいます!」で成立します。しかも、贈与契約は口頭での意思確認で成立するんです。

ただし、税務署の言い分はこうです。

「預金の管理者が預金の名義人と違うのならば経済的な利益が移転しているか疑惑があります。事情を総合的に判断しますので贈与の証拠を見せてください!」

「口頭で意思確認したって!??????」

「そんなの後からなんとでもいえるじゃないか!親族間なんだから契約書を作って証拠を残さなきゃ認めてあげないよ!」

と、こういった具合です。

さらに、こういったケースでよくあるのがお父ちゃんが子供や孫の贈与税の申告書を作成・提出してしまっているケースです。

気持ちはよくわかるんです。

子供や孫に面倒なことをさせたくないという親心。

でもその親心が税務署に否認されるリスクを高めてしまいます。

なぜかというと、提出された申告書には筆跡が残るからです。筆跡を見れば一目瞭然で誰が申告書を記載したのかがわかります。印鑑を押す箇所もあります。

誰が使っている印鑑なのか後日、調査されてしまいます。(※相続税の税務調査ではほとんどのケースで印鑑の印影確認と主な使用者、保管者の聞き取りが行われます。)

こういったちょっとしたことから

「子供や孫は贈与を受けていることを知っているのか?贈与契約は成立しているのか?」

と疑われることになるんです。そして、税務調査へと発展していきます。

毎年、国税庁が発表しているデータでこんなものがあります。

「○○事務年度における相続税の調査の状況について」

これによると令和元事務年度に行われた税務調査の件数はなんと10,635件もあるんです!

さらに税務調査は実地調査だけでなく「簡易な接触」という電話や来所依頼による税務調査手法もあり、これが8,632件です。

つまり、令和元事務年度の相続税の税務調査は合計19,267件です!

これを割合にすると相続税申告した方のうち約16%です。つまり相続税申告をした方の6人に1人が税務調査の対象ということになります。

しかも、実地調査による税務調査に入られた方のうち85.3%の方が追徴課税をされているんです。

驚くような高確率ですよね。しかも、この話にはまだ続きがあり、申告漏れ財産の33.1%が預貯金に関する指摘なんです。

その証拠諸資料がコチラ。

これが何を意味するのかというと、税務署はかなり高い確率で税務調査に赴き、税務調査の現場では預貯金を重点的にチェックするということです。

税務署にとって預貯金は「叩けばホコリが出る」ポイントなんです。

だからこそ、同じ節税するならもっと間違いのない方法でやるべきなんです!

巷で間違いのない方法としてよく紹介されるのが「111万円を現金ではなく、通帳から通帳に贈与する」という方法です。ここまで、この記事を読んで頂いた方はこれだけでは危険ということはなんとなく理解して頂けてると思います。

そこで、スパイスを加えてやります。

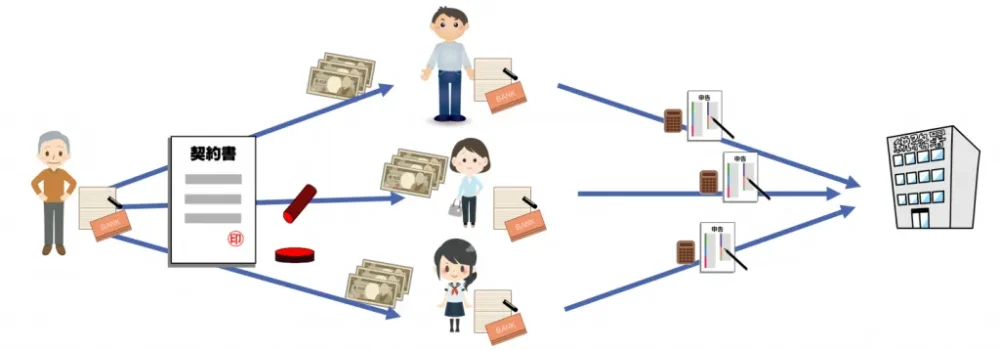

それが、「贈与契約書」です。

生前贈与が問題とされるのはほとんどのケースで実際に相続が発生した後です。相続が発生した後に贈与の証拠を集めようとしても不可能ですので、前もって証拠づくりをしておきます。

そして忘れてはならないのが贈与するお父ちゃんの通帳から贈与を受ける子や孫が管理している通帳に入金すること。現金での受け渡しは記録が残らないので危険です。

ポイント整理

① 毎回「贈与契約書」を作る

② お金の移動は通帳から通帳へ

③ 110万円以上の贈与をするなら本人で申告・納税

正直なところ①と②の条件をクリアしておけば、あえて1万円オーバーさせて111万円の贈与をして千円の贈与税を支払う必要なんてありません。強いて絶対に大丈夫を追求するならば顧問税理士に契約書の作成に立ち会ってもらうことです。(税理士には業務処理簿というお客様とのやり取りの記録を残す義務があるのでダブルで贈与の証拠を残すことができます。)

ちなみに、認知症などの意思判断能力がなくなった後の贈与は控えてください。

理由は二つあります。

① 税務調査で否認されるから

② 遺産分割で他の相続人ともめるから

まず①の方ですが、贈与はあくまでも契約行為です。認知症のように意思判断能力がない場合には契約行為、簡単に言うと「あげます!」という行為ができません。

正直、親族内のことなので名前だけ書いてもらって、お金の移動をさせることは簡単ですが大体税務調査でバレます。税務調査でよく聞かれるポイントの一つなのですが、「亡くなった方はいつから病院や施設に入っていたのか」「いつまで自分で通帳などの財産を管理していたのか」「意思能力が低下してきたのはいつ頃からか」といったことを質問されるからです。

続いて②の方ですが、他の相続人の方が「思っていたより預金が少ない!」と思って預金を調べてみたら「認知症の症状が出始めた後なのに多額のお金が引き出されている!おかしいじゃないか!!」といって、遺産相続争いのキッカケになる恐れがあります。

節税対策を続けたい方は認知症になる前に将来を見据えた対策を行っておいた方が良さそうです。

110万円贈与や310万円や510万円などのより高額な贈与。

110万円贈与。ここまでこの記事を読んで頂いた方にはもはや説明不要です。

あえて111万円贈与にしなくても私が伝えたことをしっかりとやっていればわざわざ贈与税申告したり、千円の贈与税を支払ったりしなくても問題ありません。

では、なぜ310万円などのもっと高額な贈与がいい方法なのか?

贈与税を支払わないといけないじゃないかと!

そこなんです!

実は贈与税の方が相続税より安いことがあるんです!!

論より証拠です。実証してみます。

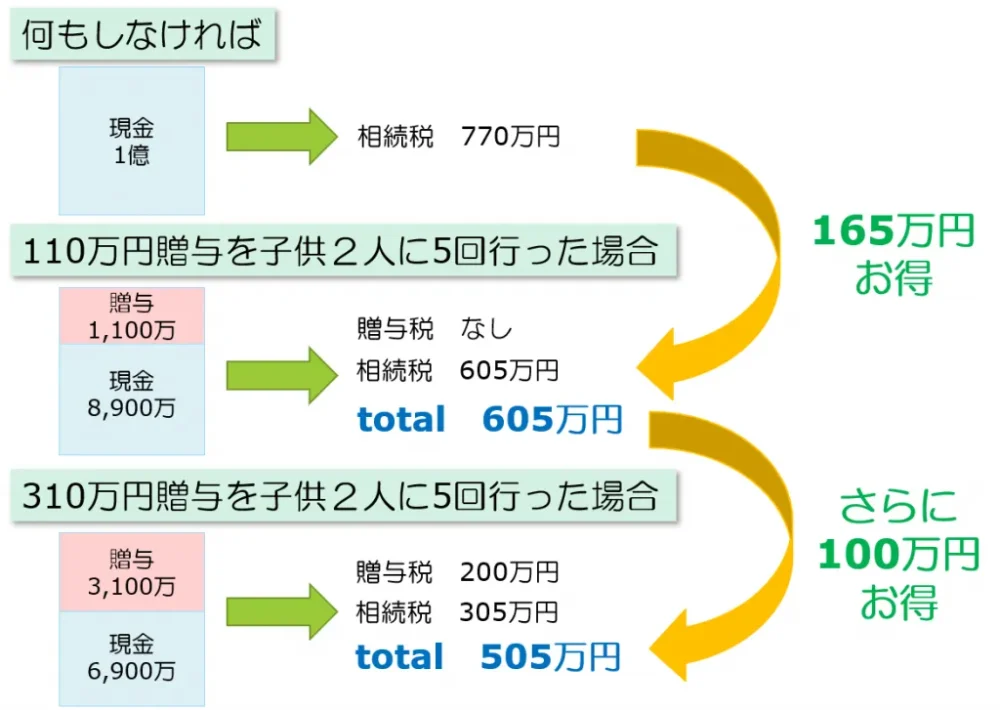

例えば財産1億円のお父ちゃん。相続人は子供2人です。

このときの相続税は770万円です。

仮に110万円贈与を子供2人に5回行ったら贈与税はかかりません。110万円×2人×5回=1,100万円の贈与を行っているのでお父ちゃんの財産は8,900万円まで圧縮できます。このときの相続税は605万円。

165万円の相続税節税ができたことになります。ここまでは良いですよね。

次に310万円贈与を子供2人に5回行うと1人につき1回20万円の贈与税がかかる。それが5回で2人なので合計200万円です。だけど310万円×2人×5回=3,100万円の贈与を行っているのでお父ちゃんの財産は6,900万円まで圧縮でき、相続税は305万円になる。贈与税と相続税のトータルは505万円です。

ほら、税金の実質的な負担が一番軽くなりました。110万円贈与よりさらに100万円の節税に成功です。

わかりましたか?

もし分かりづらかった方はコチラの記事を読んでみて下さい!

財産がいくらなのか、相続人は何人なのかによって異なりますが、110万円の贈与よりもたくさん贈与して贈与税を払った方が圧倒的に節税になる場合が存在するんです!

ネットに出回っている情報はどれも一般論ばかりで、万人に当てはまるものはごくわずかです。

財産背景と家族構成がまったく同じ人がいますか?

いないでしょう。

相続税の節税対策も万人に最有効なものはないんです。

それぞれの状況に応じて最も効果的な方法を選択しましょう。

もちろん、相続税の節税対策は現金贈与だけではありません。もっといろいろな方法があります。ハイリスクだけど圧倒的な節税効果ができる方法もあります。節税対策はリスクと効果のバランスが一番大切だと私は考えています。

無理のない程度にリスクを負って節税するのも一つの決断です。

ただし、ノーリスクで節税しようと思ったら現金贈与のように毎年少しづつコツコツとやっていくしかないでしょう!

私でよければ、あなたに最適な節税方法をいつでもプランニングさせて頂きます。

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

東京(五反田、虎ノ門)、名古屋(名古屋駅、覚王山駅)で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!