社長のための相続対策~除外合意・固定合意とは~

社長の相続については自社株式の株価や持株比率、会社への貸付金、事業に使うための個人保有不動産など通常の相続以上に考慮しなければならないことが多岐にわたります。

今回はそんな会社経営者の相続対策の中でも遺留分対策としての

「民法の遺留分に関する特例(除外合意・固定合意)」

について解説します。

経営者特有の相続問題

経営者特有の相続問題の代表例に遺留分の問題があります。

一般的には、一人の後継者に自社株式を集中させた方がスムーズな意思決定を行うことができ、円滑な会社経営を行うことができるとされています。

現役社長の立場から見ても自身の跡を継いでくれる子(後継者)に自社株式を取得して欲しいと思うものでしょう。

ところが、自社株式が社長自身の資産の大半を占めるような場合に一人の後継者に自社株式を集中して相続や贈与させると他の相続人から遺留分の減殺を請求される恐れがあります。

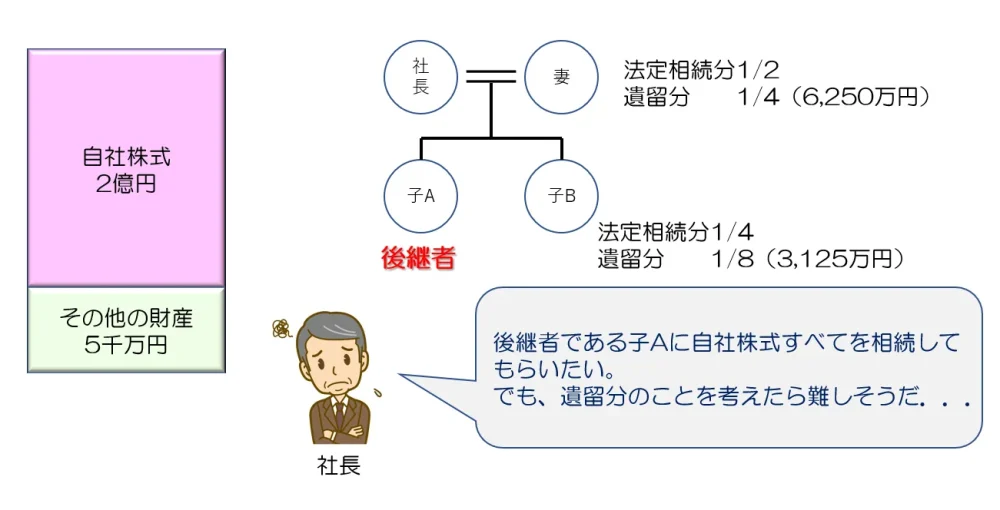

例えば、妻と子供が2人で財産は2億5千万円(自社株式2億円、その他の財産5千万円)のようなケースを考えてみます。

社長の気持ちとしては後継者に自社株式すべてを取得してもらいたいが、遺留分のことを考えると難しそうです。

このように、自社株式が財産の大半を占めるような場合には遺留分の問題が生じてしまいます。

もちろん、後継者ではない相続人から遺留分の侵害を主張されないケースもありますが、問題が内包されていることに違いはありませんので対策を行うにこしたことはないのです。

遺留分とは

では、そもそも遺留分とはどのようなものでしょう?

遺留分とは民法に規定された権利で、相続人に与えられた最低限度の取り分のことです。

財産を持っている人は自分の財産について自由に贈与したり、遺言書を使って好きな人に財産を相続させることができます。しかしながら、財産をもらえる金額に偏りが出てしまうと不公平感があり相続争いになってしまうため、亡くなった方と関係性の近い一定の相続人について最低限度の財産を相続する権利を定めているのです。

中小企業経営承継円滑化法の「民法の遺留分に関する特例」

中小企業経営承継円滑化法では、民法に規定する遺留分によって円滑な事業承継が妨げられないように「民法の遺留分に関する特例」を規定しています。

この法律では、一定の要件を満たす場合に自社株式を遺留分の算定から除外する「除外合意」、自社株式の価額を相続時ではなく贈与時時点のものに固定する「固定合意」、除外合意や固定合意だけでは均衡が整わない場合に追加で利用する「付随合意」という特例措置を認めています。

除外合意とは

除外合意とは自社株式を遺留分の算定計算から除外することを推定相続人全員が合意することです。

除外合意が中小企業の事業承継対策として有効な理由は、自社株式を遺留分の算定計算から除外することで将来相続が発生した後に行われた遺留分減殺請求による自社株式の分散を防ぐことができるためです。

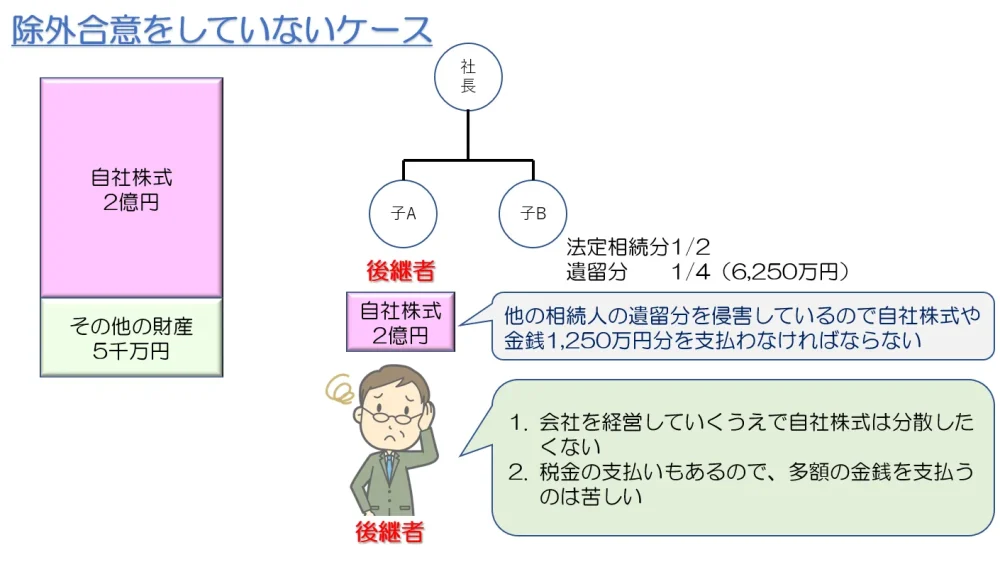

除外合意を行っていない相続で遺留分減殺請求があった場合には、後継者が取得した自社株式を遺留分権利者に分散したり、分散を防ぐため遺留分に相当する金銭を支払うことで解決を図る必要がありました。

当然、自社株式の分散は会社経営に影響を与えます。

金銭による対応の場合でも後継者には多額の相続税納税が予想されますので簡単に行うことは事実上困難となってしまいます。

除外合意はこのような問題を解決させる事業承継のツールのひとつということができます。

固定合意とは

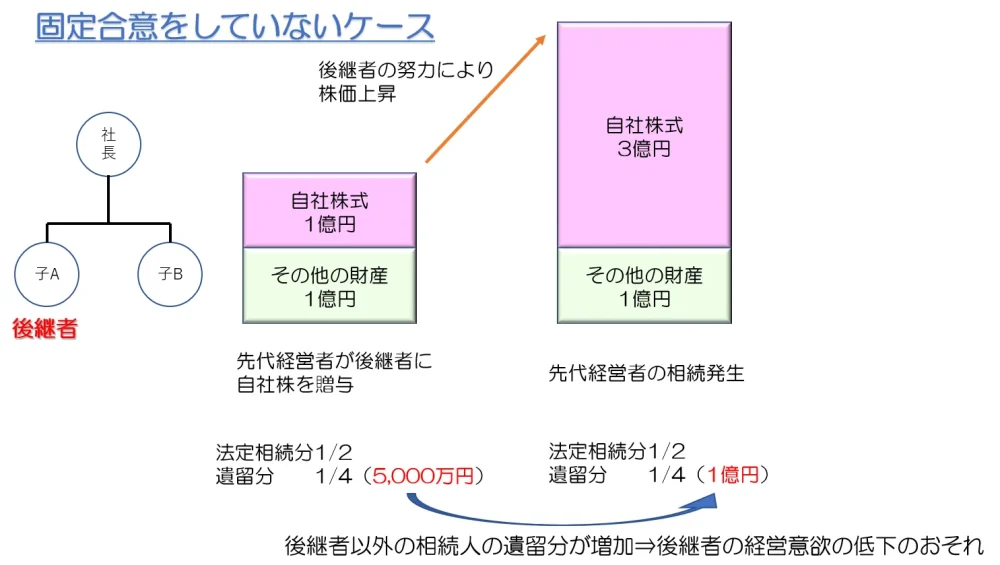

社長の相続対策では自社株式を後継者に生前贈与することがあります。

その後、後継者の努力によって自社株式の評価額が上昇した場合であっても遺留分の算定上は先代社長の相続開始時点の評価額で計算することとなっているため後継者にとっては経営意欲を低下させる要因となってしまうことがあります。

そこで、固定合意という方法が活用されます。

固定合意とは、遺留分算定に用いる自社株式の評価額を合意時点の評価額に固定させるものです。

固定合意をすることで後継者にとっては贈与後に自信の経営努力によって自社株式の評価額が上昇した場合であっても他の推定相続人の遺留分が上昇することがないため安心して会社経営に取り組むことができます。

付随合意とは

民法の遺留分に関する特例を活用する場合には除外合意と固定合意が基本形になります。

除外合意や固定合意だけでは均衡が整わない場合に付随合意としてそれ以外の要望を補填することになります。

まとめ

会社の円滑な事業承継には相続税節税のための株価対策だけではなく、他の相続人との均衡を図る対策も必要となります。

その方法の一つとして選択肢に挙げられるものが除外合意と固定合意です。

相続をきっかけに会社経営が傾いてしまうといった最悪の事態を避けるために会社経営者だからこそ事業承継の準備を早めに進めていく必要があると言えます。

自社株式の贈与や事業承継対策をご検討の方はお気軽にお問い合わせください。

名古屋の相続税専門税理士事務所レクサーが円滑な事業承継をサポートさせて頂きます。

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

東京(五反田、虎ノ門)、名古屋(名古屋駅、覚王山駅)で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!