所得税の準確定申告の期限はいつまで?注意点は?

名古屋の相続専門税理士事務所レクサーの伊東秀明です。

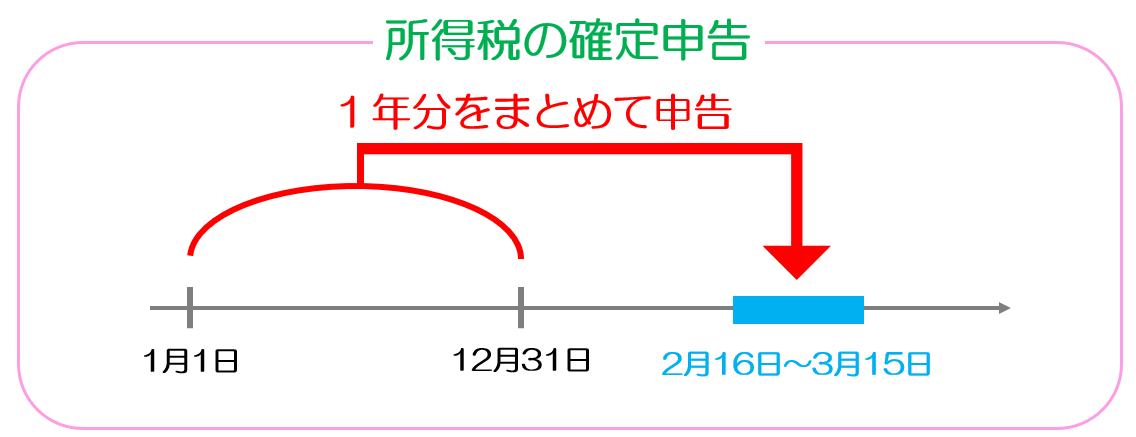

所得税の確定申告は毎年1月1日から12月31日までの分を翌年3月15日までに住所地の税務署に申告することとされています。

では所得税の申告をするべきが人が亡くなった場合の「所得税の準確定申告」はいつまでに提出すればいいのでしょうか?また、その時の注意点は?

今回は準確定申告の期限について事例を入れながら解説していきます。

所得税は、毎年1月1日から12月31日までの1年間の収入と経費を計算して、翌年の2月16日から3月15日までの間に申告と納税をすることになっています。

これが通常の所得税確定申告期限です。

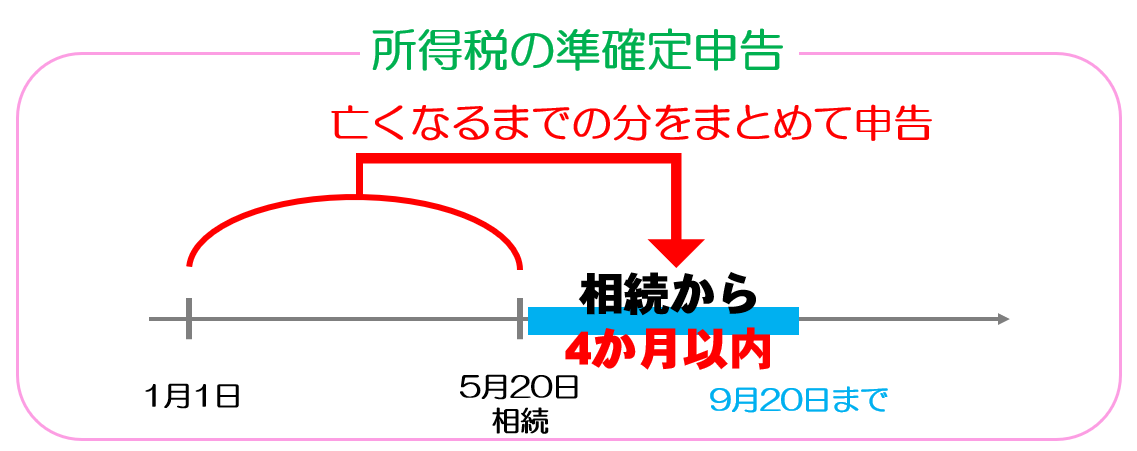

しかし、所得税の申告するべき人が何の途中で亡くなった場合には、相続から4か月以内に申告と納税をすることになっています。

ちなみに、亡くなった方(被相続人)の所得税申告のことを「所得税の準確定申告」といいます。

こんなイメージです。

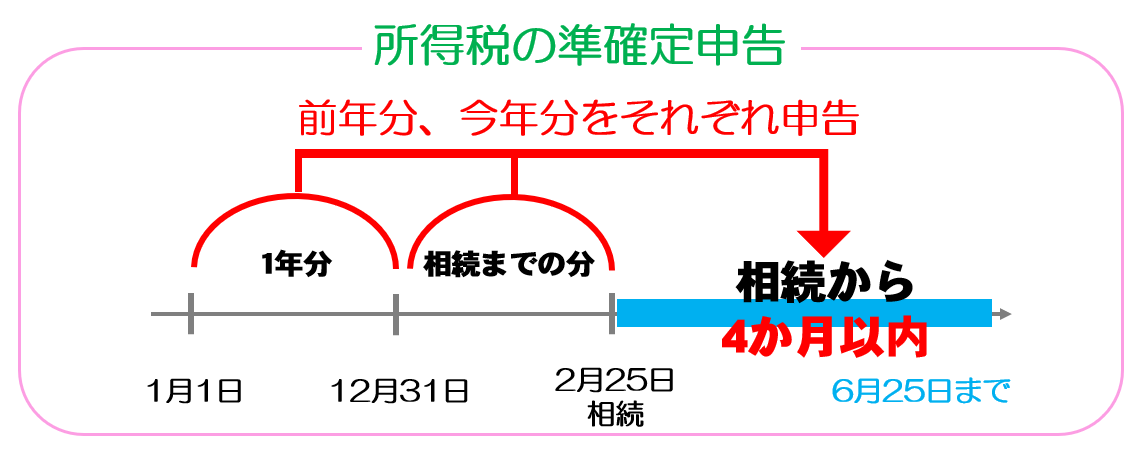

ただし、被相続人が1月1日から3月15日までの間に前年分の確定申告書を提出する前に亡くなった場合には、前年分と今年分の所得税申告期限は相続から4か月以内になります。

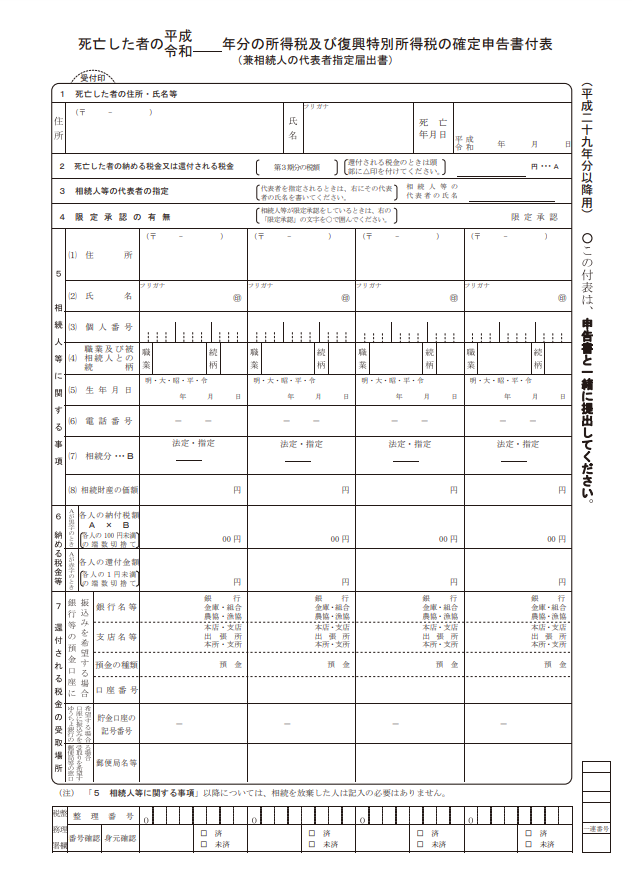

所得税の準確定申告をする際には通常の所得税申告書のほかに「確定申告書付表」を提出することが必要です。

こちらの書類です↓↓

所得税の確定申告書付表のダウンロードは国税庁WEBサイトで!

通常の所得税申告の場合『第1表』に申告する人が押印をすることになっていますが、相続が発生している場合には申告をする人は亡くなっています。当然、亡くなった方は押印ができないので被相続人に代わって相続人全員が付表に押印することで準確定申告を行います。

つまり、所得税の準確定申告は相続税申告と同様に相続人全員の連署による申告が原則ということになります。

ただし、連名による申告が困難な場合には付表に他の相続人等の氏名を記載して各相続人が別々に提出することもできます。

医療費控除

医療費控除の対象となるのは、死亡の日までに被相続人が支払った医療費であり、死亡後に相続人等が支払ったものを被相続人の準確定申告において医療費控除の対象に含めることはできません。

そのため、最後の病院代などのように「被相続人の入院にかかった費用」であっても、被相続人が亡くなった後に相続人が支払ったものについては準確定申告で医療費控除の対象とすることはできません。

この場合には、その医療費を支払った相続人の確定申告で医療費控除の対象とすることが可能です。

配偶者控除、扶養控除

配偶者控除や扶養控除の適用判定は、被相続人の死亡の日の現況により行います。

この場合、その親族等の年間所得判定は被相続人の死亡の日の見積り等によって行うこととされています。

その他の所得控除

社会保険料、生命保険料、地震保険料控除等の対象となるのは、死亡の日までに被相続人が支払った保険料等の額です。

例えば、被相続人が契約者であった地震保険の保険料を被相続人が亡くなった後に支払っている場合には、たとえ地震保険料控除証明書の契約者名が被相続人であったとしても、その地震保険料を支払った相続人の確定申告で地震保険料控除を受けることになります。

相続が発生した場合には相続税申告のほかにも、今回ご説明した準確定申告が必要となり、経費計上や収入計上の時期、扶養の関係を細かく処理する必要があります。

また、税務署への届出や申請も行わなければ税金上のメリットを受けられないこともあります。

相続でお困りの際はまずは相続に強い税理士にご相談することをおススメします。

もちろん、当事務所は全国の相続案件に対応可能ですのでお気軽にご相談下さい♪

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

名古屋市と東京虎ノ門の2拠点で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!