相続トラブルで遺産が未分割の場合はどうやって相続税申告するの?

あなたは「遺産相続トラブル」「相続争い」「争族(あらそうぞく)」などといった相続でもめているときに使う言葉を聞いたことがありますか?

このように遺産相続の話し合いがまとまらず、遺産分割協議ができていない場合であっても相続税の支払い期限はやってきてしまいます。

相続税の支払い期限は相続が発生してから10か月以内ですので、それまでに相続税の計算をして、税務署に申告と納税を完了させなければならないことになります。

遺産分割が決まっていないからという理由であらかじめ決められた期限までに申告と納税を行わない場合にはペナルティが課されてしまいます。

そこで、この記事では相続税の申告・納税期限までに遺産分割ができなかった場合のデメリットと対処法を説明していきます。

申告の手間が増える!

期限までに遺産が未分割の場合には法定相続分で相続したと仮定して申告と納税をすることになります。つまり、仮の申告と仮の納税を期限内に行うということです。

本来、相続税は実際に相続した金額の割合で税金を支払いますので遺産分割が正式に決まったときにもう一度、正しい申告書を税務署に提出することになります。この時点で、法定相続分で申告した仮の納税金額が多い場合には更正の請求をして税務署から払いすぎた相続税を返してもらうことになりますし、法定相続分で申告した仮の納税金額が少なかった場合には修正申告をして税務署に足りない分を追加で支払うことになります。

このように本来、1回提出するだけでいい申告書が遺産未分割の場合には

仮の申告書 + 正しい申告書

の2回提出する必要が生じるため申告の手間が増えてしまいます。

また税理士に作業を依頼している場合には追加報酬が発生します。

配偶者の非課税特典が使えない!

相続税の計算をするときに配偶者は法定相続分か1億6千万円のどちらか大きい金額までは相続税がかからない「配偶者に対する相続税額の軽減」、通称「相続税の配偶者控除」という制度があります。

遺産未分割の場合にはこの特典が使えなくなってしまうんです!

例えば、遺産の全部が未分割の場合には相続税の配偶者控除はまったく適用できませんし、遺産の一部分が未分割の場合には未分割部分についてはこの特典が使えません。

いずれのケースにしろ、遺産分けが決まっていない財産について相続税の配偶者控除が使えないとなると、相続税は高くなってしまいます。

小規模宅地の特例が使えない!

「小規模宅地の特例」という言葉はかなり多くの方が聞いたことのあるものではないでしょうか?

この特例は正式には「小規模宅地等についての相続税の課税価格の計算の特例」といって、亡くなった方が住んでいた土地等については330㎡まで80%減額、アパートなどの不動産賃貸業の土地等については200㎡まで50%減額、自営業や自社で使っている土地等については400㎡まで80%減額して相続税を計算できるという特典です。

この特典を使うためには、①土地の条件②人の条件③期間の条件が用意されていて、全部をクリアしたら特典が使える仕組みになっています。

そのため、同じ土地でも特典を使える人と使えない人がいるということになります。

例えば、A土地を一郎君が相続すれば特典が使える。二郎君が相続したら特典は使えない。

こんな具合です。

もうお分かりでしょうか!?

そう!

この小規模宅地の特例は誰が何を相続するのか決まらないと使えない!

遺産が未分割だと使えない!

ということなんです。

ちょっとマニアックですが、「特定計画山林の特例」という特典も同じように取り扱います。

物納ができない!

税金は金銭一括納付が原則です。しかし、相続税は金銭一括納付が困難な場合も往々にしてあるため、例外的に物納(ぶつのう)が認められています。

物納といっても好きな財産で税金の支払いができるのではなく、物納できる財産の順番が決められており、事前申請で許可を受ける必要もあります。

ここでポイントとなるのが物納できる財産はなにか?ということです。

ざっくり伝えると物納できる財産は相続で取得した財産限定です。

簡単に言うと亡くなった方が持っていた財産だけが物納に充てられるということです。

遺産未分割の場合には、物納しようとしている財産がもめている相続人同士の共有状態として取り扱われるため管理処分不適格財産として物納が困難になります。

農地等の納税猶予が使えない!

農業を営んでいた被相続人から農地や採草放牧地を相続した場合には、一定の条件を満たせば相続税の納税が猶予される制度がありますが、この制度の対象となる農地や採草放牧地は遺産分割協議によって誰が取得するのか決定していることが条件となっています。

そのため、相続税申告書の提出期限までに遺産未分割の場合には農地等の納税猶予を使うことができません。

非上場株式等の納税猶予が使えない!

相続税申告書の提出期限までに遺産分割が完了していない非上場株式等については納税猶予の適用を受けることができません。

このように相続税の申告期限までに遺産分割がまとまらない場合には税金上の特典を使うことができません。特典を使うことができないということはその分高い税金を納めなければならないということになります。

しかし!

ある書類を相続税の申告期限までに税務署に提出しておけば後日、遺産分割が決まったときに一部の特典を受けなおすことができます。

ここからは特典を受けなおすテクニックをお伝えします!!

遺産未分割であっても②配偶者の非課税特典③小規模宅地の特例については、後日特典の受け直しができます!

逆にこれ以外のデメリットは解消できないということになりますが...。

では、その方法はというと!

相続税の申告期限までに税務署に「申告期限後3年以内の分割見込書」を提出する!

これだけです!!

この「申告期限後3年以内の分割見込書」を提出しておけば、特例適用をとりあえず3年間は待ってくれます!

ちなみに、この書類を提出し忘れてしまったら3年以内に遺産分割がまとまっても特例適用ができませんので十分にご注意を!!

「3年以内に分割できるか分からない!」

そんな方もいるかもしれませんよね。

いつ遺産分割が完了するかは気にしなくていいんです!

なぜなら、一度始まった相続争いはいつ終わるかなんて誰にも分かりませんから。

神のみぞ知るというやつです。

遺産未分割の場合にはとにかくこの「申告期限後3年以内の分割見込書」を提出しておくことです!

「申告期限後3年以内の分割見込書」を提出していたけど3年たっても遺産分割が決まらなかった。

そんなケースもあるかと思います。

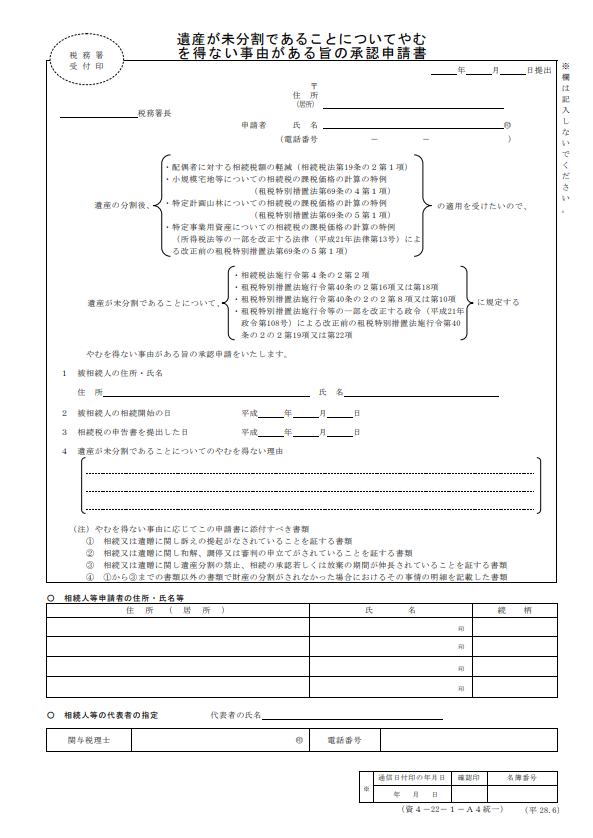

そんな場合には「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」という書類を申告期限後3年を経過する日から2か月以内に税務署に提出します。

ただし、「やむを得ない事情がある」という条件つきです。

具体的には、和解、調停、審判の申立てがされている場合や遺産分割の禁止や相続の承認若しくは放棄の期間が伸長されている場合などです。

表現がちょっと難しくなってしまいましたね。

ざっくり言うと、弁護士や裁判所が間に入って遺産分割の話し合いをしている場合だけ、3年以内に遺産分割がまとまらなくても特典を受けられるということです!

相続税の申告期限までに遺産分割が終わらなかった場合には様々なデメリットがあり、支払う相続税が高くなることが分かって頂けましたか?

遺産分割協議自体はどれだけの年月がかかっても法律上の問題はありませんが、相続税の申告と納税は待ってはくれません。できるだけ申告期限内に遺産分割協議をまとめることで申告も納税もスムーズに完了させることができます。

遺産分割協議をすることは大変なことですが、できるだけ早めに終わらせるに越したことはなさそうです。

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

名古屋市と東京虎ノ門の2拠点で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!