相続空き家は計画的に売却しないと大損します!

※この記事は動画説明付きです。

空き家って全国にどのくらいあるかご存知ですか?

総務省統計局の「平成25年住宅・土地統計調査」によると、なんと820万戸もあるんです。総住宅数が6,063万戸ですので約13.5%の割合です。

意外と多いでしょ!?

「両親が住んでいたけど、相続をきっかけに空き家になってしまった」

「売ろうか迷っているけどキッカケがない」

相続税専門の仕事をしているとそんな声をよく耳にします。

もし、相続空き家の売却を検討しているならタイミングを間違えると大失敗します。

税金で失敗しないためにも、今回は「相続空き家の3,000万円特別控除」という制度をご紹介します。

相続空き家の3000万円控除ってどんな制度!?

通常、土地や建物などの不動産を譲渡した場合には儲けの部分に税金が発生します。

この儲けの部分は所得といい、譲渡価額(売った値段)から取得費と売却経費を差し引いて計算します。

ところが、「相続空き家の3000万円控除」の特例を使えば通常は譲渡価額から取得費と売却経費しか差し引くことができないところを、さらに3,000万円追加で差し引くことができるんです!

要は、税金がかかる部分がめちゃくちゃ少なくなるんです!!

実はもう一つ大きなポイントがあるんです!

それが、相続で取得したときに使えるということ!

まだ、ピーンとこないですよね...

通常、自分で購入した不動産を売却するときは、その不動産を購入したときの金額がわかるものです。(契約書をさがすことができるので。)

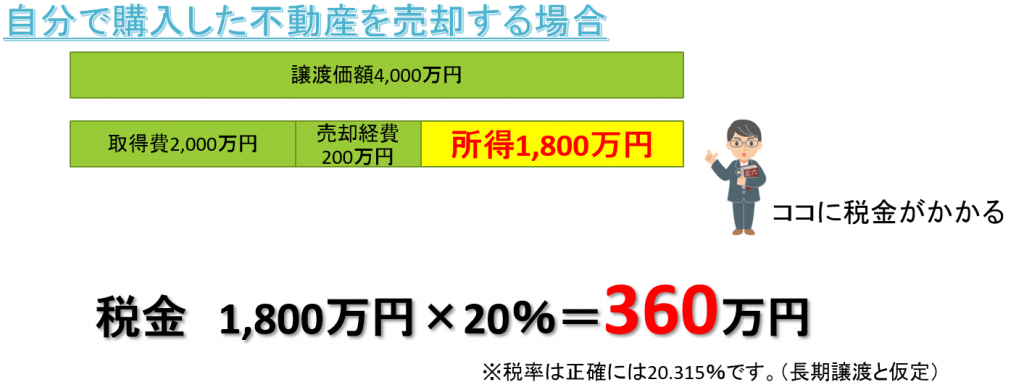

仮に不動産を4,000万円で売却した。

その不動産は10年前に2,000万円で購入したもので、売却には仲介手数料などの経費が200万円かかったとしましょう。

所得(儲けの部分は)は4,000万円から取得費2,000万円と売却経費200万円を差し引いた1,800万円になります。

この場合の税率は約20%ですので、1,800万円の20%ということで360万円の税金が発生することになります。

(※不動産を譲渡したときの税率は長期譲渡20.315%、短期譲渡39.63%です。分かりやすくするため丸めた税率で解説します。)詳細はこちらをクリック

これが通常のケースです。

ところが、相続で取得した不動産はどうでしょう!?

先祖代々の土地であったらそもそも取得費なんて存在しません。

仮に両親や祖父母が昔に購入した不動産であったとしてもいくらで購入したか分かることは極めて稀なケースです。

契約書を探してみてもほとんどの場合は見つかりません。

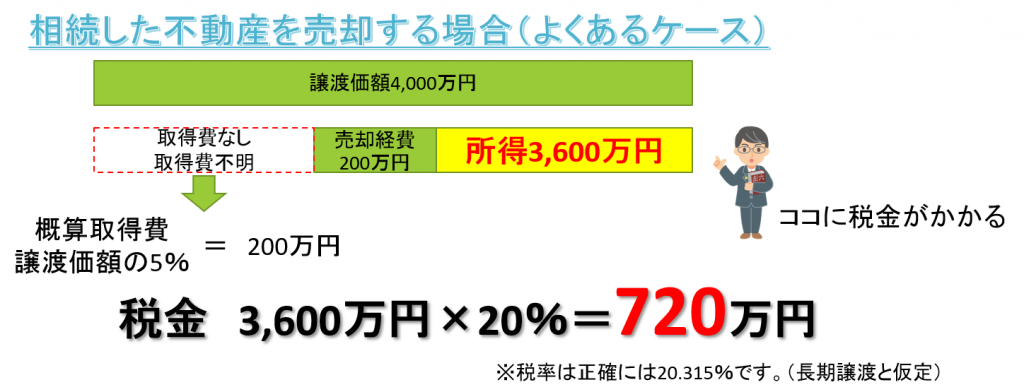

そんなケースの場合には譲渡価額の5%を取得費として計算できる制度が用意されてはいるのですが、たったの5%ですので取得費が分かっているケースと比べると大きな差が出てしまいます。

ちなみにこの制度を概算取得費といいます。

先ほどのケースのように実際に計算してみるとこんな感じです。

不動産を4,000万円で売却した。その不動産は相続で取得したもので取得費が不明なので譲渡価額の5%である200万円を概算取得費とした。売却には仲介手数料などの経費が200万円かかった。

所得(儲けの部分は)は4,000万円から概算取得費200万円と売却経費200万円を差し引いた3,600万円になります。

先ほどと同様に税率は約20%ですので、3,600万円の20%ということで720万円の税金が発生することになります。

今回紹介したケースだと360万円もの税金の差がでるんです。

相続などで取得費が分からない場合には税金が数百万円単位で高くなってしまうんですよ!

そろそろ、ピーンときましたか?

そうです!

だからこそ、相続で取得したときに使えるということが今回紹介している相続空き家の三千万円控除のポイントなんです!

実際に検証してみましょう!!

相続空き家の3000万円控除の特例を使わない場合には先ほどのケースのように税金は720万円です。

ところが、相続空き家の3000万円控除の特例を使った場合はどうでしょう?

譲渡価額4,000万円から概算取得費200万円と売却経費200万円に追加して3,000万円を差し引くことができますので、残った部分は600万円です。

この600万円に税率20%がかかりますので、税金は120万円です。

その差額は600万円です!

めちゃくちゃ大きな差じゃないですか?

もちろん、この特例を使うためにはいくつかの条件があります。

もし、相続空き家を売却するのであれば絶対にこの特例が使えるタイミングで行った方がオトクということです。

では、肝心なこの特例を使うための条件をお伝えします。

特例を使うためには条件をクリアしましょう!

この特例を使うために一番初めに確認しなければならないことが5点あります!

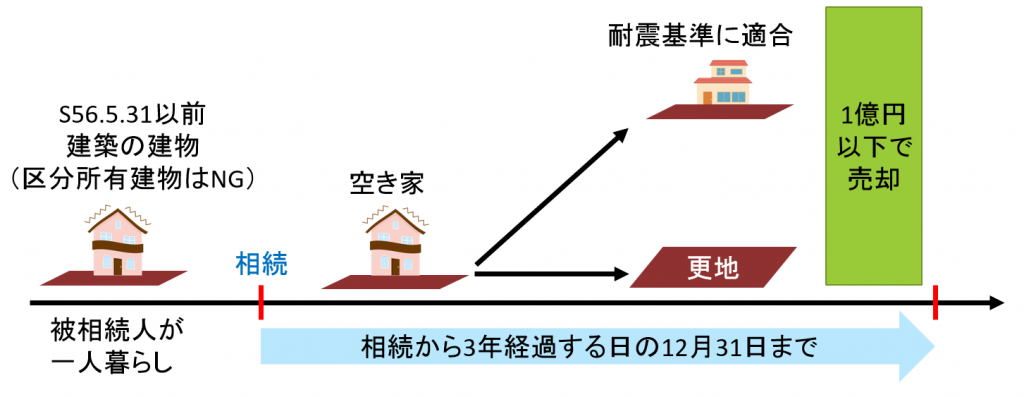

① 昭和56年5月31日以前に建築された家屋であること

② 区分所有建物でないこと

③ 亡くなった方が一人暮らしだったこと

④ 相続開始から3年を経過する日の12月31日までの譲渡であること

⑤ 譲渡価額が1億円以下であること

まずはこの5つを完璧にクリアして下さい。(他にも細かいルールがありますが...)

ちなみに、区分所有建物は細かく説明すると難しくなるのでマンションのことだと考えてください。要は、マンションではないことというイメージです。

もちろん、「相続空き家の3000万円特別控除」というくらいなので空き家であることが大前提です。

例えば、相続後に誰か親族が住んでいる場合や空き家にするのがもったいなので賃貸に出しているケースではこの特例は使用できません。相続から売却までずっと空き家であったという条件つきです。

また違う記事で詳細を解説しますが、実は売却方法にもルールがあります。

この特例を使うための第一条件である昭和56年5月31日以前の建物という部分からも検討が付きますが、建物自体が老朽化していますので、耐震基準に適合するように耐震補強を行ってから売却するか、建物を取り壊して更地にしてから売却するのかを選択する必要もあります。

改正情報

これまでの「相続空き家の3000万円特別控除」は被相続人が老人ホームに入所している場合には原則として適用することができませんでしたが、平成31年度税制改正大綱によって平成34年4月1日以後に行う被相続人居住用家屋又は被相続人居住用家屋の敷地等の譲渡について適用のための要件が緩和されました。

具体的には、被相続人が老人ホームに入所していた場合であっても、以下の要件その他一定の要件をクリアすることで3,000万円控除の適用が可能となっています。

①被相続人が介護保険法に規定する要介護認定等を受け、かつ、相続の開始の直前まで老人ホーム等に入所していたこと

②被相続人が老人ホーム等に入所をした時から相続の開始の直前まで、その家屋について、その者による一定の使用がなされ、かつ、事業の用、貸付の用又はその者以外の者の居住の用に供されていたことがないこと

まとめ

相続した不動産を売却する場合には税金上の特典を活用できることがあります。

ただし、どの特典も活用できるタイムリミットが決められていますので、相続した不動産を売却するかどうか悩んでいる方は早めに使える特典があるのかないのかを税理士に相談してみて下さい。

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

名古屋市と東京虎ノ門の2拠点で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!