老人ホーム入居前に居住していた自宅を老人ホーム入居中に相続した後、その自宅に戻ることなく死亡した場合の小規模宅地特例

最近では夫婦で老人ホームに入所するケースが増えてきています。

税理士にとっては老人ホームへの入所を取り巻く小規模宅地特例については頭を悩まされる難解論点です。

今回は、そんな難解な小規模宅地特例のなかでも

『老人ホーム入居前に居住していた自宅を老人ホーム入居中に相続した後、その自宅に戻ることなく死亡した場合』

に小規模宅地特例の適用がどうなるのかついて解説します。

ちなみにかなりマニアックな内容となっております(;^ω^)

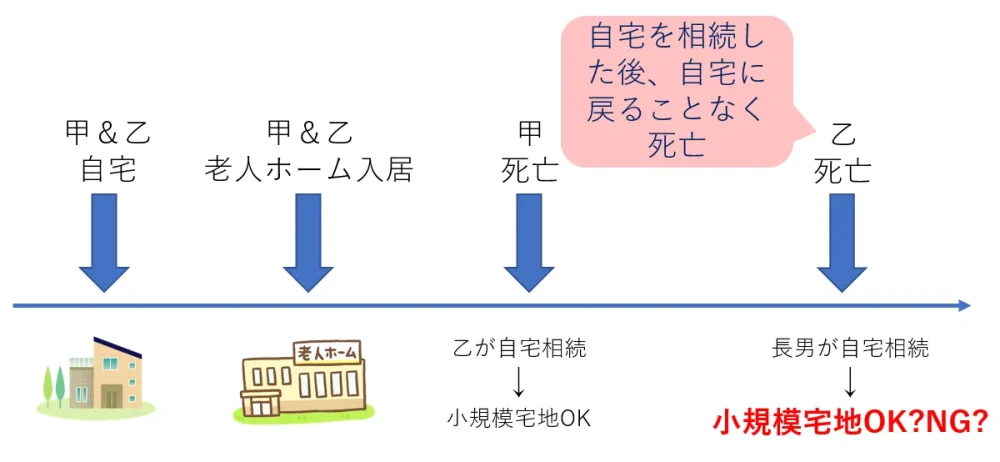

前提条件

①夫婦である甲と乙は、甲所有の持ち家に住んでいた

②平成28年7月、甲と乙は老人ホームに入居した

③平成30年1月、甲が死亡し、自宅の土地建物を配偶者である乙が相続した。

④令和元年5月、自宅に戻ることなく乙が死亡し、長男である一郎が相続した。なお、この自宅は甲と乙の老人ホーム入居後は空き家となっていた

⑤長男である一郎は小規模宅地特例を適用するためのその他の要件はすべて満たしている

この前提条件を図解するとこんな感じです。

問題の趣旨

乙は甲の死亡により自宅を相続した後、その自宅を居住の用に供することなく死亡しました。たしかに、老人ホーム入居直前まではこの自宅に配偶者である甲と一緒に居住していたのですが、乙自身が所有者として自宅に居住したことはありません。

所有者として居住したことがなくでも、小規模宅地特例を適用できるのでしょうか?

問題の解答

小規模宅地特例を適用することのできる土地は「相続開始の直前に被相続人の居住の用に供されていたか否か」が問題とされます。ただし、被相続人が相続開始の直前に老人ホームに入居していた場合には、老人ホームに入居して居住の用に供されなくなった直前の利用状況で判定することとなっています。

この時において被相続人が自宅を所有していたか否かについては、法令上特段の規定がありません。

つまり、被相続人が老人ホームに入居し居住の用に供されなくなった直前において居住の用に供されいていたため、その時点で所有者でなかったとしても小規模宅地特例の対象とすることができます。

簡単にこの事例をまとめると、

小規模宅地特例を検討するうえで「居住の用とは所有者としての居住は問わない」

ということです。

居住用不動産を売却した場合の3000万円控除の場合は?

ここからはオマケの話です。

「居住の用」が問題となる税金上の制度に『居住用不動産を譲渡した場合の3000万円控除』という制度があります。

この制度を簡単に解説すると、

居住の用に供していた不動産を居住の用に供さなくなってから3年を経過する日の年末までに譲渡した場合には譲渡益から3000万円を控除した金額に税金がかかるという非常にお得な制度です。

イメージはこんな感じです。

この3000万円控除の場合の「居住の用」とは所有者として居住の用に供していたこと

が必要とされています。

この取り扱いについては特に法令や通達に明記はされていませんが過去の裁決事例(平成22年6月24日)で法令解釈が行われています。

同じ「居住の用」といっても適用する制度によって意味合いが異なりますので注意が必要ですね。

なお、今回の記事は国税庁の文書回答事例を参考に執筆しております。

『老人ホームに入居中に自宅を相続した場合の小規模宅地等についての相続税の課税価格の計算の特例(租税特別措置法第69条の4)の適用について』

税理士事務所レクサーは相続税や贈与税、譲渡所得税などの資産税に強い税理士事務所です。

相続税申告の相談や節税対策のことならお気軽にご相談下さい!

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

東京(五反田、虎ノ門)、名古屋(名古屋駅、覚王山駅)で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!