贈与税の配偶者控除はみなし贈与型の満期保険金を使うと超お得!

名古屋の相続専門税理士事務所レクサーの伊東秀明です。

今回は税理士でも知らない節税手法を大公開♪

よくご質問を受ける贈与税の制度で

「贈与税の配偶者控除」

があります。

ご存じの方が多いかもしれんませんが、贈与税は年間110万円まで非課税とされています。

この「贈与税の配偶者控除」は、婚姻期間が20年以上の夫婦の間で、居住用不動産または居住用不動産を取得するための金銭の贈与が行われた場合、贈与税の基礎控除110万円のほかに最高2,000万円まで贈与税が非課税になるというものです。

つまり、2,110万円まで贈与税が非課税になるという制度!!!

居住用不動産自体を贈与する場合にはデメリットも多々ありますが、

※詳しくはコチラの記事でCHECK!クリック>>

金銭を贈与してこの贈与税の配偶者控除を使う場合にはかなり使える制度です。

今回はさらに節税するためにみなし贈与型の満期保険金を活用した方法を公開します!

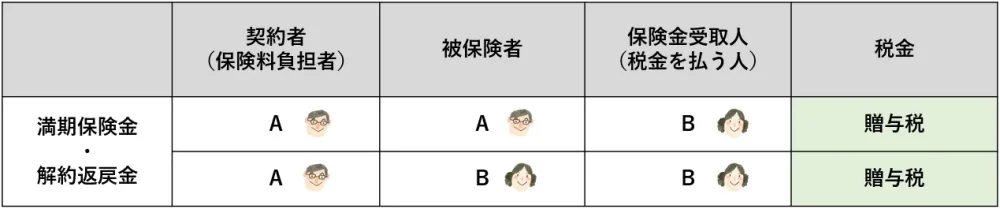

保険金を受け取る場合には税金のかかり方が3パターンあります。

こんな感じ↓↓

ざっくり説明すると、保険料を払っていた人が自分で保険金を受け取った場合には所得税がかります。

ちなみに、受取り方によって所得税の中でも一時所得か雑所得かが異なります。

そして、今回紹介するみなし贈与型の満期保険金!

これは上の図の「満期保険金・解約返戻金」のところの契約者(保険料負担者)と保険金受取人が異なるパターンで贈与税がかかります!

みなさんあまり気にされないかもしれませんが、

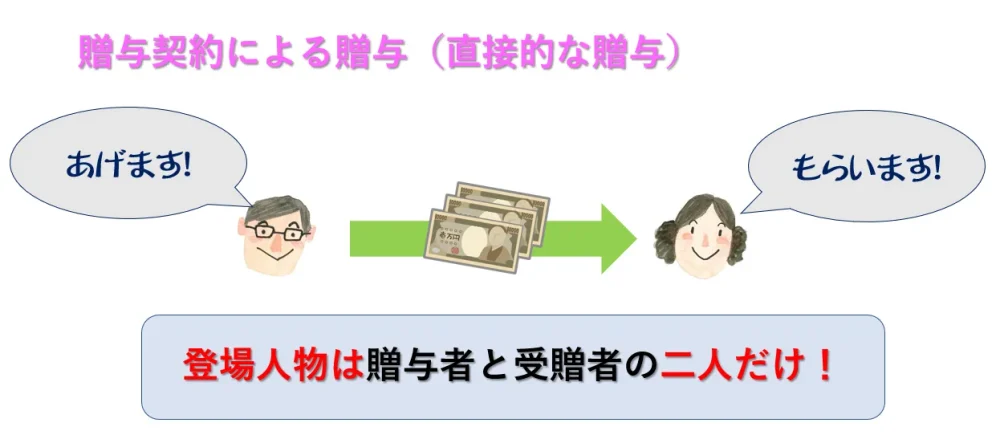

贈与税は「経済的にトクした人」にかかる税金で「直接的な贈与」と「間接的な贈与」の2パターン

があります。

「直接的な贈与」は贈与契約による贈与です。

贈与とは民法に規定する法律行為のことで「あげます!もらいます!」という意思疎通がある行為のことです。

例えば、「現金110万円をあげた」「土地をあげた」など登場人物が

「あげる人」と「もらう人」の2人だけ

であるのが特徴です。

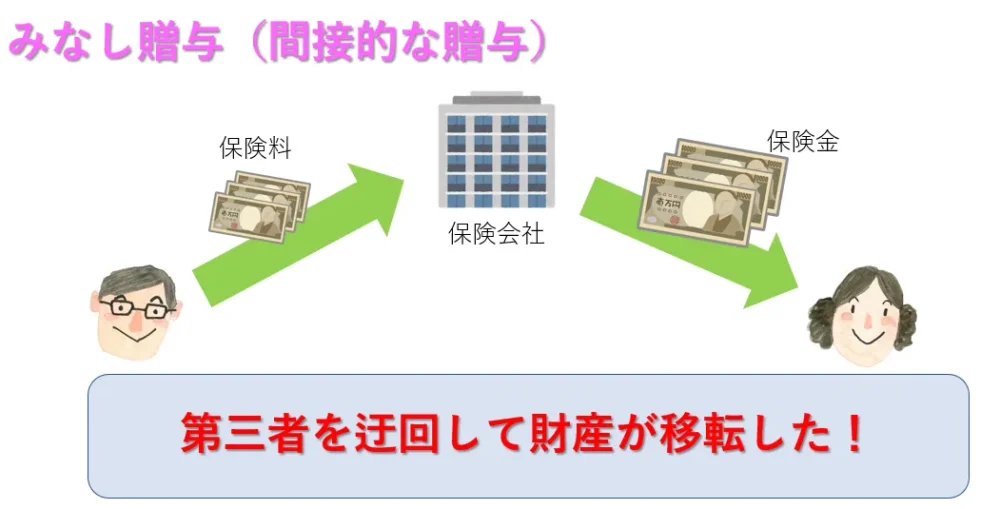

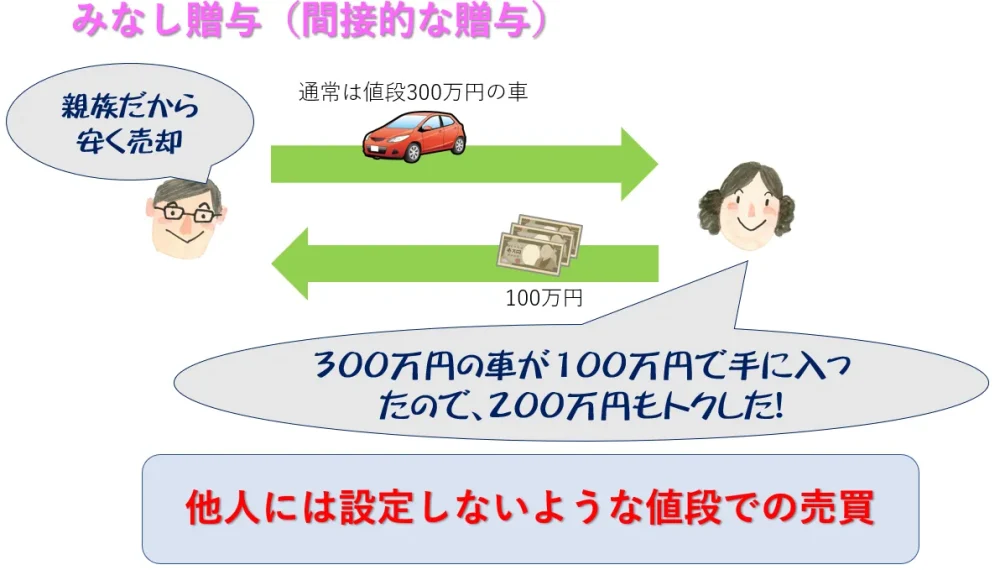

「間接的な贈与」は「あげます!もらいます!」という意思疎通はないが、実質的に財産をあげたのと同じ状態のことを指します。

これは民法に規定する贈与契約ではありませんが「平等に税金をかけるために、税金の取り扱い上は贈与契約と同等の取り扱いをしましょう」という国の思惑があります。

そのため、この間接的な贈与のことを「みなし贈与」といいます。

みなし贈与の具体例としては今回のテーマでもある「保険料負担者以外が満期保険金を受け取った」ケースや「通常よりも安い値段で売買した」ケースが代表的です。

ざっくり言うと、第三者を迂回して財産が移転したケースや通常ではあり得ない値段設定での財産移転はみなし贈与というイメージです。

通常、保険契約者と満期保険金受取人は同じ人になっています。

↑↑違う人になっていると贈与税がめっちゃかかっちゃうので...(後述します!)

先ほどご説明したこのケースです。

この場合の所得税は受け取り方によって一時所得と雑所得に分けられるのですが、仮に満期保険金を一括受け取りしたとすると一時所得の対象となります。

一時所得の計算方法は

「{(満期保険金額-支払保険料)-50万円}×1/2」

です。

例えば満期保険金2,000万円、支払保険料1,500万円で所得税率30%と仮定すると

満期保険金を受け取るだけで

{(20,000,000-10,000,000)-500,000}×1/2×30%=675,000円

の税金が取られることになります。

では、満期保険金の受取人を配偶者に変更してみたらどうなるでしょう?

先ほど、ご説明したとおり保険料負担者と保険金受取人が違う場合の満期保険金は贈与税課税の対象となります。↓↓のケースです。

通常であれば、満期保険金受取時に2,000万円のみなし贈与があったとして贈与税が課せられます。

その場合の贈与税の金額は695万円です。

損じゃん!!!!

と思われるかもしれませんが、この満期保険金2,000万円は贈与税の配偶者控除の適用対象にできるんです!

したがって、配偶者が受け取る満期保険金で居住用不動産を取得した場合には贈与税の配偶者控除を適用することができ、満期保険金2,000万円の受取りにかかる税金がゼロにできるんです!

一時所得として課税を受けるよりも数十万円単位でお得なんですね!

今回は満期保険金で説明しましたが、もちろん保険を解約した場合の解約返戻金でもOKです!

ただし、保険を解約する場合には支払保険料よりも解約返戻金の方が少ないこともあるので注意です。

相続税や贈与税には様々な特例が用意されており、上手に使うと節税が可能となります。

逆に、節税のつもりで特例を使ったのに逆に税金が高くなってしまうことも...。

今回ご説明したとおり、同じ特例であっても使い方次第で税金の損得が変わってしまいます。その時々の状況に応じて最適な方法で節税するのが大切です!

効果的に、かつ、効率的に相続税の節税対策を行いたい方はまずは相続専門の税理士事務所レクサーに相談してみて下さい!

相続のプロが親身になってご対応致します♪

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

東京(五反田、虎ノ門)、名古屋(名古屋駅、覚王山駅)で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!