相続税節税の方法と基本的な考え方

相続税という税金は誰にでもかかるわけではありません。基礎控除額という決められた金額を超えた人にだけ課せられる税金、つまり、富裕層の税金なんです。

その割合は亡くなった方のうち約8%程度です。

そんな富裕層の方でも、どうせなら相続税を安くしたいですよね!?

ウチは土地ばっかでお金持ちじゃない!!

そんな方もいるでしょう。

富裕層の感覚がなくても少なくとも「資産家」ではあるわけです。

そんな「資産家」の方は特に相続税の支払いが大変。だからといってやみくもに相続税節税していてはまったく意味がありません。

この記事では相続税の節税をやる前に必ず知っておいて欲しい相続税の基礎知識と節税の考え方をお伝えします。

相続税節税貧乏になってしまっては本末転倒です。節税に失敗しない考え方をまずは知ってください!!

節税対策する前の基礎知識

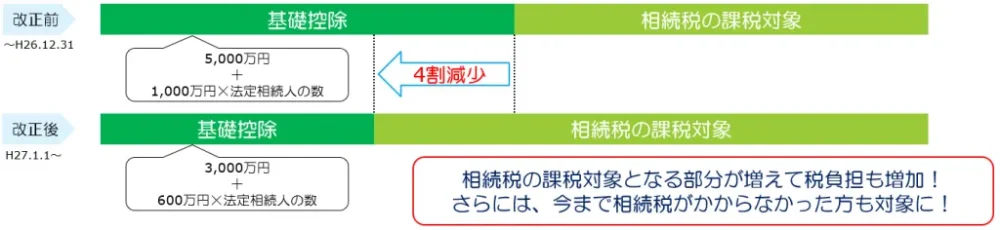

相続税は平成27年1月1日以降の相続等から増税されました。

相続税の構造は亡くなった方の遺産総額から基礎控除と呼ばれる金額をマイナスした部分にかかることになっています。図解でいくと「相続税の課税対象」と記載している部分です。

平成27年1月1日以降の相続等からは遺産総額からマイナスする「基礎控除」と呼ばれる相続税がかからないラインが4割カットされたことで、「相続税の課税対象」となる部分が大きくなったのです。

具体的には、平成26年12月31日までの相続等については基礎控除が「5,000万円+1,000万円×法定相続人の数」だったのですが、平成27年1月1日以降の相続等からは「3,000万円+600万円×法定相続人の数」に引き下げられたということになります。

この改正によってこれまで相続税がかかる見込みであった人はさらに相続税が増加することになり、また、相続税がかからない見込みだった人は新たに相続税の対象になったのです。

そして、ここからが相続税の一番厄介なところです。

相続税は相続があったことを知った日から10か月以内に税務署に申告・納税しなければならず、納税は現金で一括払いが大原則なのです。いざ、相続が起こったときに「多額の相続税が支払えない」「節税対策をしておけばもっと相続税が安かった」とならないように事前の準備をしておいた方が無難なのです。

豆知識 「法定相続人の数って?」

基本的には民法上の相続人の数が法定相続人の数になります。

例外①養子がいる場合

実子がいる場合 ⇒1人 実子がいない場合⇒2人

(注)特別養子縁組による養子は実子とみなします。

例外②相続放棄した人がいる場合

相続放棄がなかったものとした場合の法定相続人の数

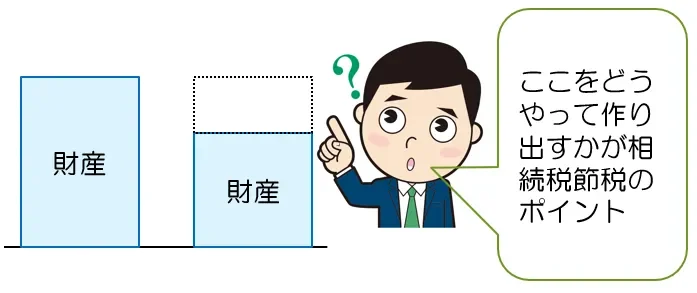

① 相続税は財産を圧縮すれば安くなる!

相続税は財産が多くなればなるほど多くの税金がかかる構造になっています。

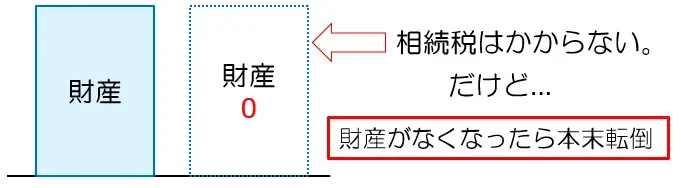

つまり、図解の点線で囲われた部分を上手に作り出してやることが相続税節税のポイントといえます。

② 究極の質問

「あなたは相続税を払いたくない?」

「相続税大歓迎!いくらでもお支払いしますよ!」という方はいないでしょう。

ほとんどの方が「払いたくない」もしくは「少しでも支払う税金は少ない方が良い」と考えるでしょう。

では、もう一つ質問です。

「相続税を払わないためなら財産が無くなってもいい?」

答えは「NO!」でしょう。

極端なはなし、財産がまったくなければ相続税の心配なんてしなくも良いのです。

何でもかんでも他人にあげてしまえば財産はなくなりますので、ただ単に財産をゼロにしてしまうことは簡単です。しかし、それでは子や孫といった身内に財産を残すことができず本末転倒です。人間って欲張りな生き物ですよね。税金は少ない方が良いけど、財産は守りたい。

だからこそ、上手に節税しましょうということになるんです!

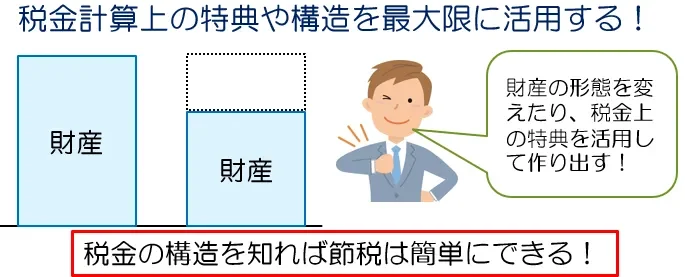

③ 財産を残しながら節税するにはどうすれば良いのか?

節税は税金を安くするための手法なので、やはり税金の知識をもたずして節税はできません。税金のすべてを把握することは難しいと思いますが、税金の制度や構造を知って、税金上の特典や構造を最大限に活用することで、財産の圧縮ができ、節税が可能になるのです。

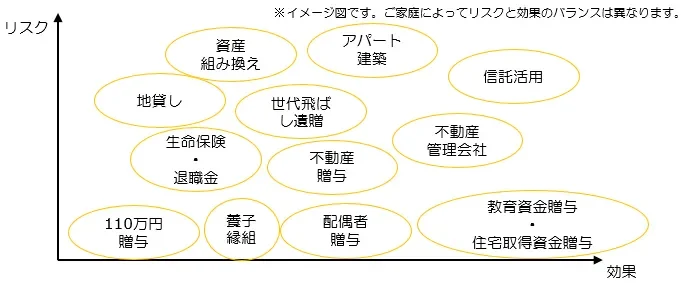

④ 節税効果とリスクの度合いを考える

節税の方法にはいろいろな種類があります。よく耳にするものとして「110万円の生前贈与」や「養子縁組」があります。これらは低リスクで簡単に始められますが節税効果は比較的小さいといえます。逆に「アパート建築」のように何千万円単位の投資を行った節税は高い節税効果を発揮できる反面、何十年という期間の空き室リスクを抱え続けることになるハイリスクな節税方法ともいえます。

多くの不動産を所有する方にとっては不動産を活用したハイリスクな節税方法も取り入れながら対策をしなければ、効率的な効果を発揮することができませんが、そればっかりに頼ってしまっては運用に失敗したときに破産という本末転倒の事態に陥りかねません。

そのため、ただ単に節税対策をすることを考えるのではなく、「節税効果とリスクの度合いを考える」ことが大切になります。「節税になるから!」と勧められた対策をするのではなく、数多くある節税の方法をまずは検討のテーブルに並べてみて、吟味してみてください。

税理士事務所レクサーではリスクと効果のバランスを重視した相続税節税対策の提案を行います。

もちろん、名古屋以外の地域の方にも節税対策コンサルティングを行っておりますのでお気軽にご連絡ください。

税理士事務所レクサー

愛知県名古屋市中村区名駅3-21-4 名銀駅前ビル4階

0120-79-3636(個別相談予約ダイヤル)

代表税理士 伊東秀明

具体的な相続税節税対策の方法はコチラ(画像をクリック)

相続専門の税理士が自信をもってオススメする究極の生前対策プラン

正確な現状分析から導き出す安心で効果的な節税対策・生前対策をご希望の方は「相続安心コンサルティング」をご利用下さい。「相続安心コンサルティング」は相続税申告書を作成するのと同程度の正確な現状把握を行い、お客様それぞれに合った完全オーダーメイドの生前対策を実行するプランです。「節税効果とリスクのバランス」がとれた生前対策・節税対策をご希望の方、節税貧乏になりたくない方は是非ご利用下さい。

相続専門の税理士が自信をもって提供する生前対策はコチラ↓↓

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

東京(五反田、虎ノ門)、名古屋(名古屋駅、覚王山駅)で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!