相続税の配偶者控除とは!?安易に使うと大損するってホント?

相続税には配偶者控除(正式には「配偶者の税額軽減)といいます。)という亡くなった方の配偶者が支払う相続税を安くする特例があります。

相続税の配偶者控除は1億6千万円か配偶者の法定相続分のどちらか大きい金額まで相続税を免除してくれる制度ですが、安易にこの制度を使ってしまうと後々、大損してしまうことがあります。

今回はそんな相続税の配偶者控除について名古屋で一番わかりやすく解説します。

なぜ配偶者について相続税を安くしてもらえるのか?

配偶者についての相続税が安くなる理由は大きく3つあります。

①配偶者の生活保障

一般的に相続税の支払いは高額になることが多いため、納税者にとっては大きな負担となります。ほとんどの場合で配偶者の方については高齢になっていることが多く、今後の生活費等を考慮すると相続税の納税はその方の生活に関わる大きな問題となってしまいます。そこで、配偶者の生活保障のために相続した財産のうち一定の金額までは相続税の負担が生じないように考慮されています。

②財産形成への貢献を考慮

夫婦はお互いに支え合いながら生活を送っています。たとえ片一方が働き、もう片一方が家事等を行う生活であったとしても働いてお金を稼ぐことができたのは家事等を行ってくれた配偶者の貢献があったからこそできたものであると法律は考えます。そこで、その貢献を考慮して一定の金額までは配偶者の相続税を免除しようという考え方です。

③二次相続を考慮

様々なケースがありますが、亡くなった方と配偶者は同世代であることがほとんどです。

つまり、次の相続まで時間が短いことが多く、一次相続で税金を免除しても次の二次相続で税金をとることができるという考え方から配偶者控除が用意されています。

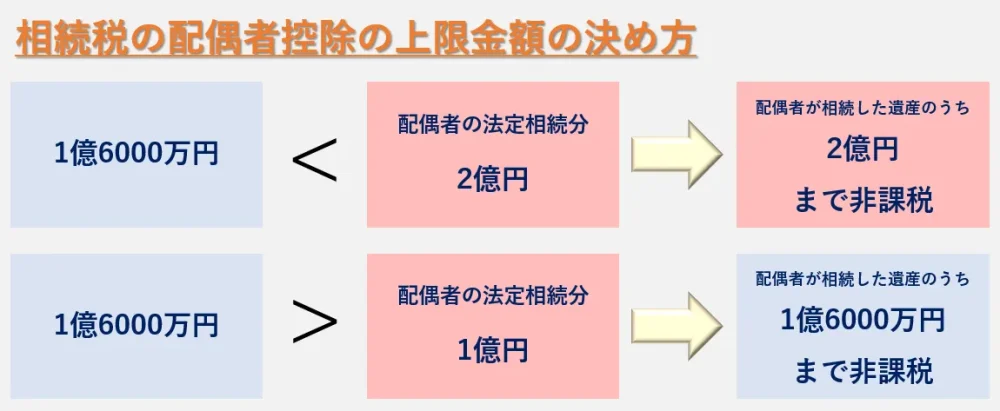

相続税の配偶者控除はいくらまで非課税なのか

相続税の配偶者控除は、配偶者が相続した遺産の金額が

1億6000万円

または

配偶者の法定相続分

のどちらか大きい金額を上限として非課税になります。

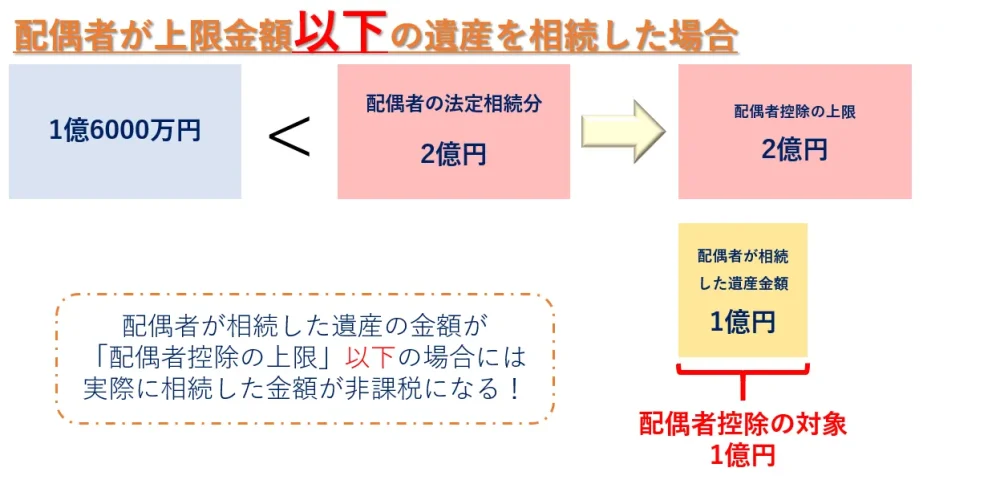

具体的に図解してみます。

この配偶者控除の上限金額よりも少ない金額の遺産しか配偶者が相続しなかった場合には、配偶者が相続した遺産の全部が非課税になります。

こんなイメージです。

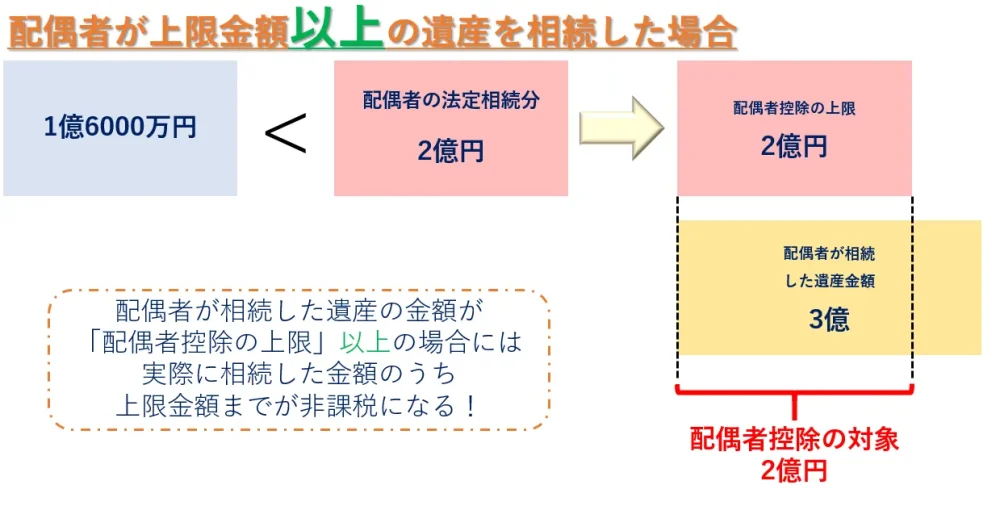

逆に、配偶者が相続した遺産が上限金額よりも多い場合には、配偶者が相続した遺産のうち上限金額までの金額が非課税になります。

こんなイメージです。

配偶者控除はホントにトクなのか!?

配偶者控除を使って相続税が安くなるのであれば

「上限いっぱい使った方がトクだ!」

と思われる方もいらっしゃるかもしれませんが、それは大きな間違いです。

なぜなら二次相続で多額の相続税負担を強いられることになるからです。

論より証拠です。

実際に検証してみます。

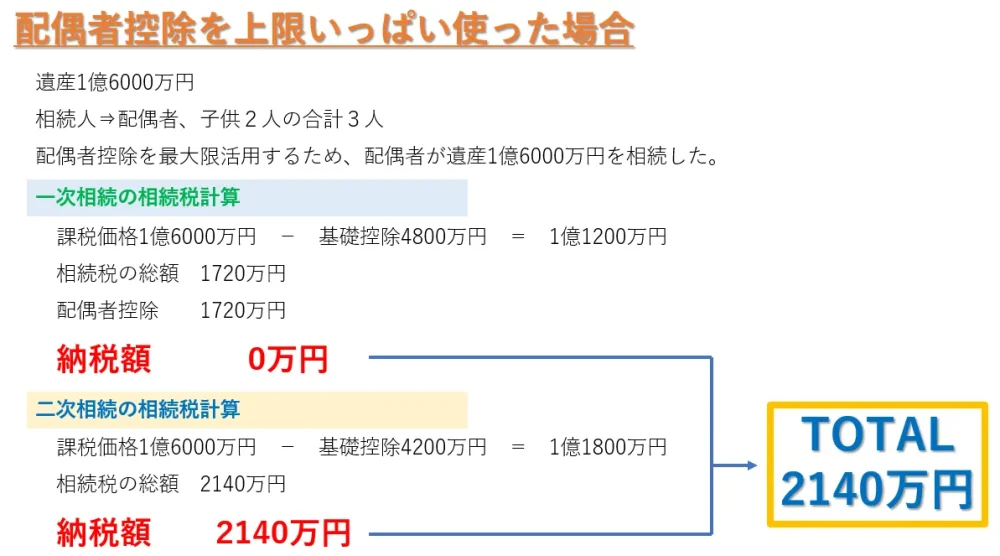

例えば、遺産1億6000万円の方が配偶者と子供2人を残して亡くなったとします。

一つ目のケースは配偶者がすべての遺産を相続した想定です。

相続税の配偶者控除の上限は1億6000万円か法定相続分(8000万円)までなので、今回の上限は1億6000万円です。

つまり、相続税はまったく出ないことになります。

ところが!!

1億6000万円を相続した配偶者の二次相続では相続税が2140万円発生する計算になります。

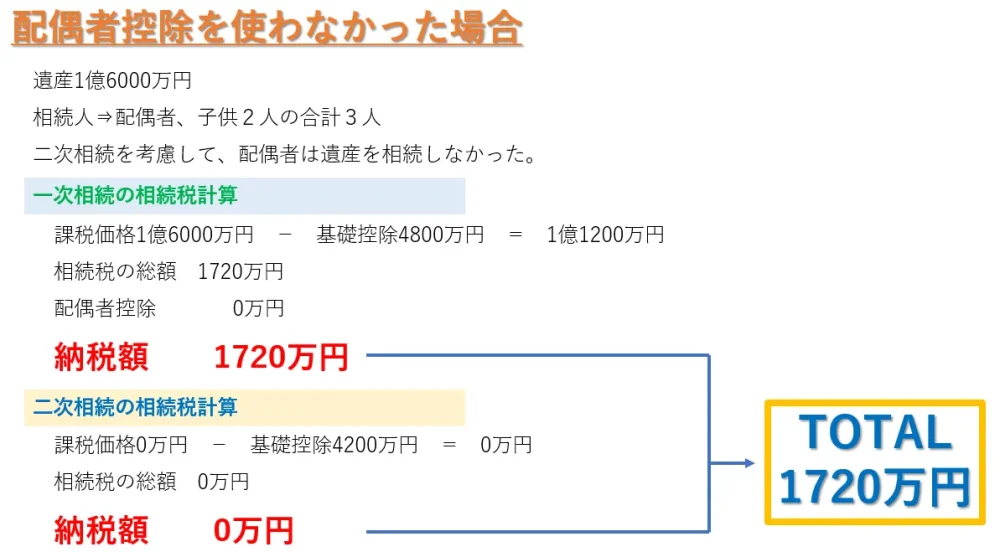

二つ目のケースは配偶者がまったく相続しなかった想定です。

つまり、配偶者控除はまったく使えず、相続税をフルで支払うことになります。

この場合の相続税は1720万円です。

もちろん、遺産を相続していないので配偶者の二次相続は相続税なしです!!

もうお気づきですか?

二つ目のケースでは一次相続と二次相続の合計が1720万円なんです。

つまり

一つ目の配偶者控除をフル活用した場合よりも配偶者控除をまったく使わなかった方がトータルの相続税が安いのです!!

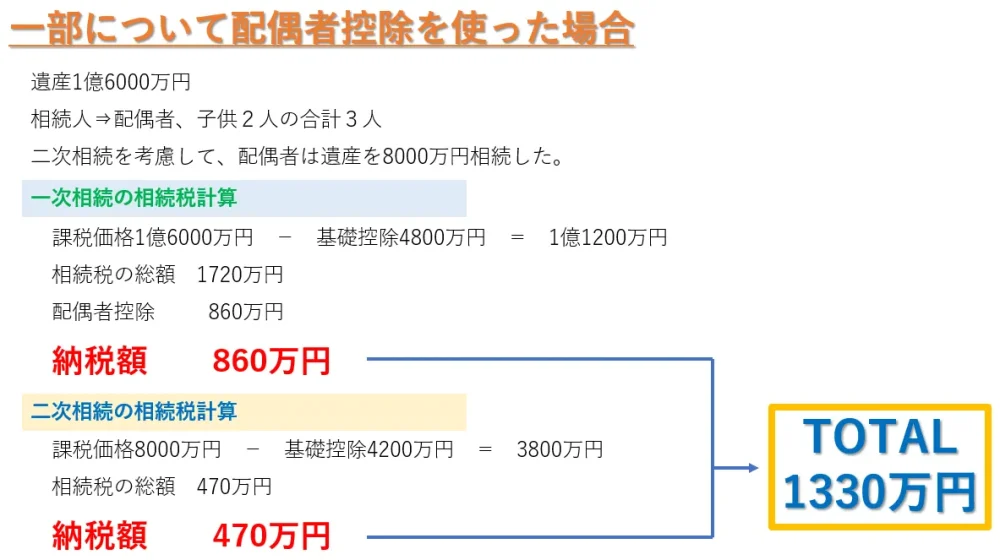

三つ目のケースは配偶者が遺産の一部を相続した想定です。

つまり、一部についてだけ配偶者控除を活用し、部分的に相続税を節税するということです。

仮に、配偶者が法定相続分である8000万円を相続したとしましょう。

この場合の相続税は860万円です。

配偶者の二次相続では一次相続で相続した8000万円に相続税がかかることになり、その税額は470万円です。

三つ目のケースでは一次相続と二次相続の合計が1330万円となりました。

つまり

欲張らずに部分的に配偶者控除を使った三つ目のケースで相続税が一番安くなったのです。

まとめ

もちろん、今回の例示は配偶者が法定相続分を相続した方がトクということを意味するものではありません。

実際には配偶者自身の財産もあるでしょうし。

ただ一つ間違いなく言い切れることは、安易に配偶者控除をフル活用すると、結果的に相続税が高くなるということです。

実際の相続に際しては、二次相続のことまで考慮して税金上、最も得な遺産分割案はどうなるのかを考慮することが大切です。

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

東京(五反田、虎ノ門)、名古屋(名古屋駅、覚王山駅)で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!