相続税と贈与税はどちらが安いのか?名古屋の相続税専門税理士が徹底解説!!

「贈与した方がトクですか?」

こんな質問をうけることがあります。

そこで、今回は「相続税と贈与税はどちらが安いのか?」解説します。

※動画で見たい方は↓↓クリック

相続税と贈与税の税率

相続税は「人が亡くなって財産を相続したときにかかる税金」で、贈与税は「生前に財産ももらったときにかかる税金」です。

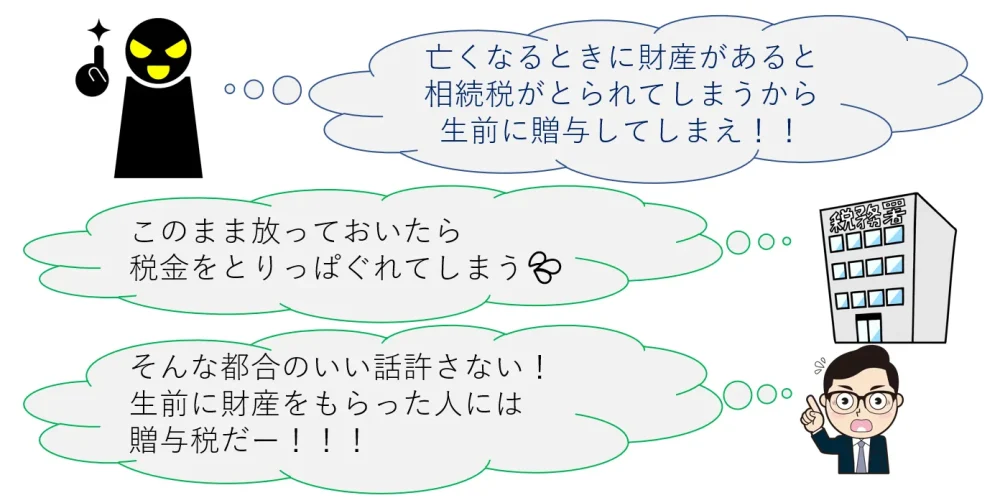

あまり知られていませんが贈与税は「相続税の補完税」としての役割を持っています。

補完税(ほかんぜい)と言われても少し難しいですよね...

つまり、こんなイメージです!!

そう!

贈与税は「相続税がしっかりと機能するように、相続税の役割を補完するためにあるんです!」

そのため、贈与税は相続税よりも高めの税率が設定されています。

では、実際に相続税と贈与税の税率を見てみましょう!

いかがですか?

贈与税の税率の方が相続税よりも圧倒的に高いことが分かります。

でも、贈与を行った方がトクなんです!!!

おいおい!!

矛盾してるじゃないか!

そう、思われる方もいらっしゃるかもしれませんね。

なぜ、贈与の方がトクなのか?

相続の場合、人が亡くなるタイミングは誰にも分かりませんので、実際に相続が発生したときに残っている財産に税金がかかることになります。

つまり相続の場合、先ほど紹介した相続税の税率が一発でかかることになります。そのため相続税は高額になりがちです。

では、贈与の場合どうでしょう?

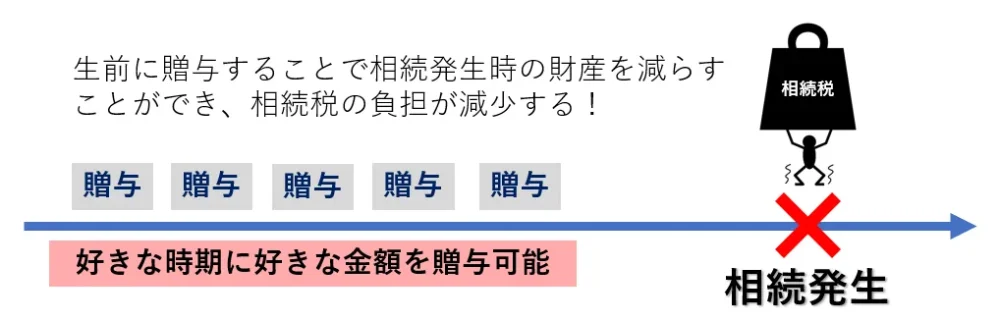

贈与は好きな時期に好きな金額をあげることができます。

相続税とのバランスを考えながら、少しずつ贈与することで相続発生時の財産を減らすことができ、相続税の負担を小さくすることができます。

このように贈与の場合、贈与金額を調整することで先ほど紹介した贈与税の税率を低い税率のところで使うことができ、少ない税金負担で財産を移転することができるのです。

生前贈与の効果を検証

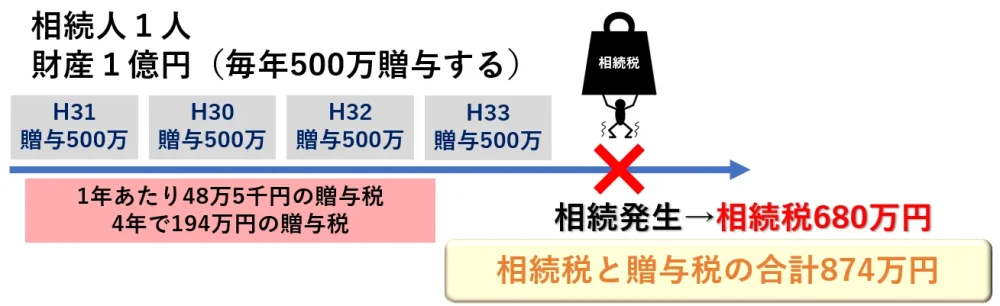

相続人1人、財産1億円の方で検証してみます。

このケースで贈与をしないまま相続が発生すると相続税は1,220万円です。

例えば、500万円の贈与を4年間(合計2,000万円の贈与)行ったとしたらどうなるのか?

毎年の贈与税は48万5千円で、4年間の合計で194万円となります。

財産1億円のうち2,000万円は贈与を行っているため相続時の財産は8,000万円です。

このときの相続税が680万円ですので、これまで支払ってきた贈与税と相続税の合計は874万円ですね。

先ほどの贈与をしないまま相続を迎えるよりも圧倒的にお得です!

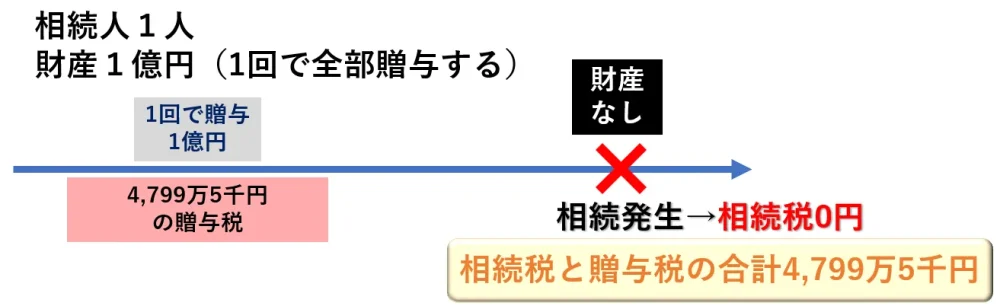

では、極端な例ですが、

相続税を支払いたくないので1億円全部を一回で贈与したらどうなるのか?

財産全部を生前に贈与しているのでもちろん相続税はかかりません。

ところが贈与税がとんでもないくらい高額で、約4,800万円もとられてしまいます。

大損です...

つまり!!

贈与しすぎは損だけど、バランスを見ながら贈与を行えばトクということです。

まとめ

相続税の節税対策の中でも贈与は基本中の基本です。

もっとも効果の出る贈与金額は人それぞれの財産構成や家族構成によって変化しますのでご注意を!

税理士事務所レクサーでは、相続税の節税コンサルティングに力を入れて取り組んでおりますので、相続税のプロによる効果的で間違いのない節税対策をご希望の方はお気軽にご相談下さい。

税理士事務所レクサー

愛知県名古屋市中村区名駅3-21-4 名銀駅前ビル4階

0120-79-3636(個別相談予約ダイヤル)

代表税理士 伊東秀明

生前贈与を検討している方はコチラをご覧ください!

相続知恵袋の人気記事はコチラ

☑相続税の配偶者控除とは!?安易に使うと大損するってホント?

☑一度納めた相続税でも取り戻すことができる!そのメカニズムとは?

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

東京(五反田、虎ノ門)、名古屋(名古屋駅、覚王山駅)で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!