相続した自宅土地の評価額が80%減!小規模宅地等の特例とは?

一般的に、相続が発生すると亡くなった方が住んでいた自宅の土地や家屋を相続することになります。

今回は亡くなった方が住んでいた土地を相続したときに使える

『小規模宅地等の特例(しょうきぼたくちとうのとくれい)』

について解説します。

小規模宅地等の特例は減額効果が非常に大きな特例ですので相続税を大幅に節税することができます。

逆に、見落としをしてしまうと相続税を多く払いすぎてしまう結果となってしまいますので、自宅土地の相続で失敗しないようにしっかりとした知識が必要です。

小規模宅地の特例とは

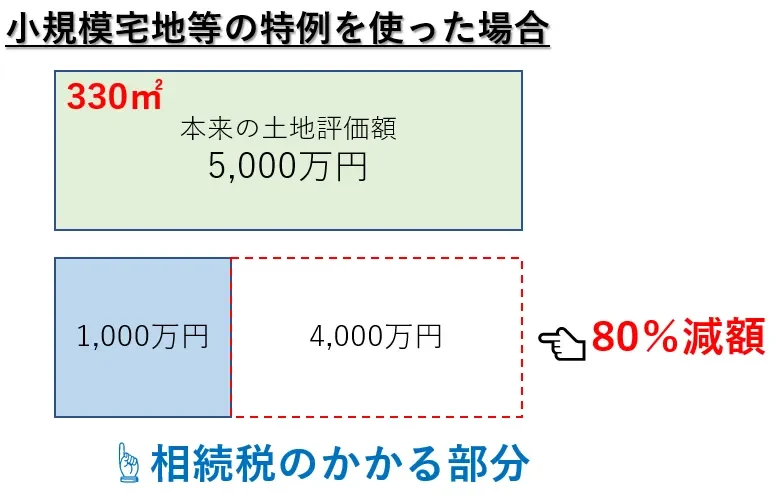

小規模宅地等の特例とは、簡単に言うと被相続人(亡くなった方)が住んでいた土地を相続した人は330㎡まで80%減額した土地の評価額で相続税を計算できる特例です。

イメージはこんな感じです。

いかがでしょう。

仮に相続税の実効税率が30%だったとしたら、節税効果は1,200万円ということになります。

相続税は累進税率(るいしんぜいりつ)といって財産が多くなればなるほど税率が高くなるシステムを採用していますので、亡くなった方の財産の多寡に応じて節税効果は異なりますが、小規模宅地等の特例が使えるか否かによってこんなにも相続税の負担を軽減することができるんです!

小規模宅地等の特例は4種類

一般的に多くの方に知られている小規模宅地等の特例は「特定居住用」といって、被相続人と同居していた相続人が自宅土地を相続したときに330㎡まで80%減額できるものです。

ところが、この「特定居住用」以外にも小規模宅地等の特例には種類があり、さらには「特定居住用」といっても3パターンに細分化されているんです。

まずは小規模宅地等の特例のレパートリーをご紹介します。

①特定事業用

②特定居住用

③特定同族会社事業用

④貸付事業用

小規模宅地等の特例はこの4種類です。

ざっくり解説すると、

①特定事業用

とは、被相続人の土地で事業を行っていた場合に400㎡まで80%減額できる小規模宅地等の特例です。

②特定居住用

とは、被相続人の自宅敷地などを相続した場合に330㎡まで80%減額できる小規模宅地等の特例です。

③特定同族会社事業用

とは、被相続人の土地で同族会社が事業を行っていた場合に400㎡まで80%減額できる小規模宅地等の特例です。

④貸付事業用

とは、被相続人の土地でアパートは駐車場などの貸付事業を行っていた場合に200㎡まで50%減額できる小規模宅地等の特例です。

豆知識(使えるのって土地だけ!?)

小規模宅地等の特例を使うことができるのは宅地等です。土地ではない建物などには使うことができません。

では、宅地等とはなんなのか?

さて、問題です。

被相続人は借りた土地の上に家屋を建てて住んでいました。この場合に、被相続人が持っていた借地権(土地を使う権利)について小規模宅地等の特例は受けられるでしょうか?借地権であることを除けば、小規模宅地等の特例を使う条件はすべて満たしていると仮定して考えてみて下さい。

答えは、「使える」です!!

宅地等と記載しているとおり、小規模宅地等の特例は宅地そのものと宅地の上にある権利についても使うことができるのです。

小規模宅地等の特例について規定した租税特別措置法69条4にはこのように書かれています。

宅地等とは「土地又は土地の上に存する権利をいう」

この土地の上に存する権利の代表例が借地権ということになります。

特定居住用で小規模宅地等の特例を使う条件

特定居住用で小規模宅地等の特例を使うことができれば、土地の評価額が最大で80%減額されるため、その節税効果は絶大です。

しかし、小規模宅地等の特例を使うためには細かな条件がありますので、3パターンにわけて条件を解説していきます。

なお、被相続人の配偶者が被相続人の住んでいた土地や生計一親族が住んでいた土地を取得した場合には無条件で小規模宅地等の特例を受けることが可能です。この場合には相続後も住み続ける「居住要件」や申告期限まで所有し続ける「所有要件」も一切ありません。

パターン① 被相続人と同居の親族が土地を取得

世間で一番認知度の高い小規模宅地等の特例がこのケースです。

①被相続人と同居していた土地であること

②相続税の申告期限まで住み続けること(居住要件)

③相続税の申告期限まで所有し続けること(所有要件)

パターン② 被相続人と生計を同じにする別居親族が土地を取得

認知度が低く、適用の難易度も高い小規模宅地等の特例がこのケースです。

①被相続人と生計を一にする親族が住んでいる土地であること

②相続税の申告期限まで住み続けること(居住要件)

③相続税の申告期限まで所有し続けること(所有要件)

パターン③ 被相続人の住んでいた土地を持ち家がない親族が取得

俗にいう、「家なき子」の特例です。

①被相続人が住んでいた土地であること

②被相続人と同居していた相続人がいないこと

③相続開始前3年以内に持ち家がないこと

※持ち家がないとは「被相続人が住んでいた土地を相続した本人以外に、その配偶者、三親等内の親族、特別の関係のある法人の所有する家屋に居住したことがないこと」をいいます。

④被相続人が住んでいた家屋を所有していたことがないこと

⑤相続税の申告期限まで所有し続けること(所有要件)

一番注意したいこと!!

小規模宅地等の特例には「当初申告要件」があります。

「当初申告要件」とは、相続税の申告期限までに相続税の申告を行い、かつ、小規模宅地等の特例をどの土地に適用するのかを表明して初めて適用を受けられるという要件です。

つまり、相続税の申告期限を過ぎてしまった期限後申告などでは使うことができない制度なのです。

また、一度どの土地に小規模宅地等の特例を適用するのかを選択した後は原則として変更ができません。

どの土地に使うのが最も節税になるのかまで検討して、当初申告を行うように気を付けましょう!

まとめ

小規模宅地等の特例は適用要件が非常に細かく、難易度の高い特例です。

同居していなかったからといって適用をあきらめるのではなく、他に適用させる方法がないのかを検討することが大切です。

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

東京(五反田、虎ノ門)、名古屋(名古屋駅、覚王山駅)で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!