20年連れ添った配偶者への居住用不動産の贈与なんてやめなさい!

名古屋の相続専門税理士事務所レクサーの伊東秀明です。

お問い合わせの多い贈与税の特例のひとつに、

「夫婦の間で居住用の不動産を贈与したときの配偶者控除」

があります。

この特例は、婚姻期間が20年以上の夫婦の間で、居住用不動産または居住用不動産を取得するための金銭の贈与が行われた場合、贈与税の基礎控除110万円のほかに最高2,000万円まで贈与税がかからないという制度です。

おしどり贈与と呼ばれることもあります。

「長年連れ添った妻に自宅を渡したい!」

「元気なうちに、相続税対策の一環としてこの特例を使いたい!」

とても素敵な考えですね。

しかし、この特例、

税金の面からは損になる要素が非常に多く潜んでいます!

え!?とお思いの方。

お気持ちは分かります。

通常、2,000万円(基礎控除後とする)の贈与を夫婦間で行うと、

750万円の贈与税がかかります。

これが無税になるのならば、とってもお得な素晴らしい特例に感じるのも無理はありません。

では、この特例の落とし穴はどこにあるのか?

損になる要素ってどういうこと?

これから解説したいと思います!

「夫婦の間で居住用の不動産を贈与したときの配偶者控除」がなぜ損になるかを解説するうえで、注目したいポイントは3つです!

・ 相続税における「配偶者の税額の軽減」

・ 相続税における「小規模宅地等の特例」

・ 相続税・贈与税以外にかかる費用

夫婦間の相続であれば

1億6千万円

配偶者の法定相続分相当額

のいずれか多い金額までは相続税がかかりません!

これが相続税における「配偶者の税額の軽減」という特例です!相続税の配偶者控除と言ったりもします!

詳しくは、以前当ブログで解説した記事をご覧ください。

『相続税の配偶者控除とは!?安易に使うと大損するってホント?』

https://www.rexer.jp/souzoku-chiebukuro/haiguushakoujo-souzokuzei

と、いうことは・・・

勘のいい方はもうお分かりかと思います。

この「配偶者の税額の軽減」特例を使えば、最低でも1億6千万円までは無税で配偶者に相続させることが可能なのです。

ですので、2,000万円分の贈与税が無税になるからといってわざわざ生前に配偶者に贈与をしなくてもいいのです。

亡くなってから配偶者が相続で引き継げば結局のところ税金はかからないのですから。

さらに、相続においては、「小規模宅地等の特例」という制度があります。

こちらも、以前当ブログで解説しています。

『相続した自宅土地の評価額が80%減!小規模宅地等の特例とは?』

https://www.rexer.jp/souzoku-chiebukuro/80discount-shoutaku

簡単に言うと、小規模宅地等の特例は、被相続人(亡くなった方)が住んでいた土地を相続した人は330㎡まで80%減額した土地の評価額で相続税を計算できる制度です。

そして、この「小規模宅地等の特例」、

配偶者であれば無条件に適用ができます!

ですので、わざわざ「夫婦の間で居住用の不動産を贈与したときの配偶者控除」の特例を使って、例えば2,000万円分の自宅の土地を配偶者に生前贈与したとしても、それが330㎡以内の土地であれば、相続税の計算上は400万円分の評価の財産しか減っていないことになります…。

節税効果としては高いとは言い難いですね。

そして、これがもっとも見落としがちなポイント!

贈与や相続で不動産を取得した場合、払わないといけないのは贈与税や相続税だけではありません!

不動産取得税と登録免許税という税金も払わなくてはならないのです。

不動産取得税

まず、不動産取得税とは不動産を取得した人が払わなければいけない税金です。

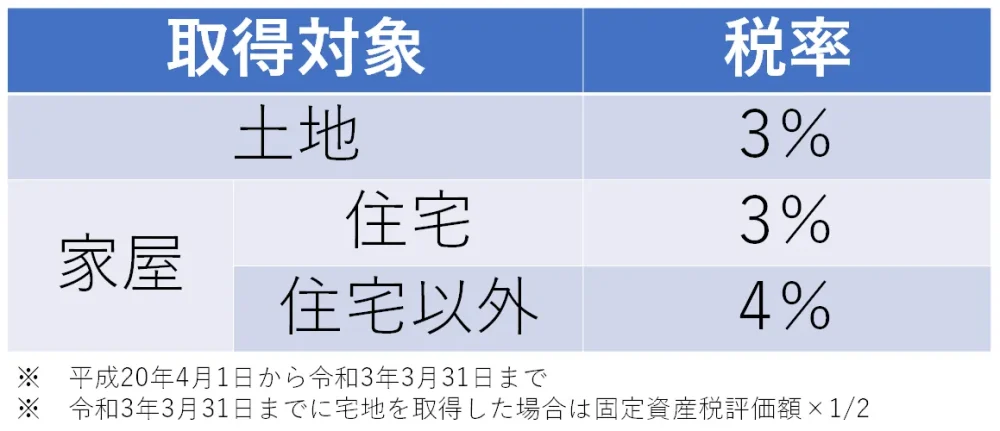

固定資産税評価額に所定の税率をかけて計算します。

ちなみに税率は、次のとおりです。

ただし、この不動産取得税、

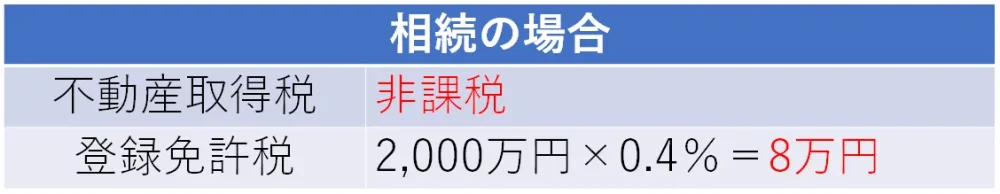

相続で不動産を取得した場合には課されません!

登録免許税

続いて登録免許税ですが、こちらは不動産の登記の際に課される税金となります。

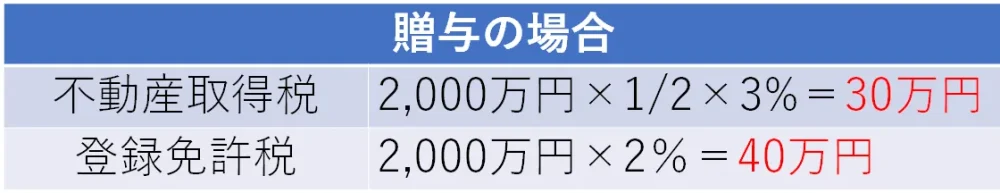

どのくらいかかるかというと、贈与の場合は、「固定資産税評価額×2%」です。

では、相続の場合はどうかというと…「固定資産税評価額×0.4%」

たったの0.4%しかかかりません!

逆に、贈与の場合には相続の5倍の登録免許税がかかるということです!

めっちゃ損!!!!!!!

いまいちどの程度の差なのか、ピンとこない方もいらっしゃるかもしれません。

具体的な数字で見てみましょう。

例えば、2,000万円の固定資産税評価額の自宅の土地を配偶者に贈与した場合と、相続した場合にかかる不動産取得税・登録免許税は、次のようになります。

なんと!

60万円以上の差が出ます!

※とはいえ、これはあくまでも不動産を贈与する場合を想定しています。

新しく居住用の不動産を購入するにあたって、金銭を贈与する場合には不動産取得税も登録免許税もかかりませんので、その場合は一概に損する!とは言い切れません。

どうでしょうか?これでもまだ、配偶者に自宅をプレゼントしようと思いますか?

ほとんどの場合で20年連れ添った夫婦間の居住用不動産贈与は損なんです!

とは言いつつも、ご夫婦それぞれでお持ちの財産内容等によっては、「夫婦の間で居住用の不動産を贈与したときの配偶者控除」の特例を使った方が得な場合もあります。

税務上の損得のシミュレーションをしっかりと行ったうえで、検討するのがベストといえるでしょう。

また、税金の損得勘定ではなく、生前に配偶者に自宅の所有権を移転させておく必要があるケースもあります。

例えば、子供と揉めそうだからせめて棲み処は守っておきたいという場合とかですね!

そんな場合には、この制度はとってもいい制度でしょう!

税金の特例は数多くありますが、正しく理解することで、知らないうちに損してしまうことを防ぐことができます。

相続対策を行うにあたっては、家族構成や財産構成などにより最善の方法はひとりひとり異なりますし、専門的な知識も必要です。

相続や贈与に際して、特例の活用等をお考えの場合、まず専門家に相談してみることをお勧めします。

安易な相続対策は自分の首を絞めることになりかねません。

税理士事務所レクサーでは相続の専門家として様々な角度からご提案、アドバイスを行っています。

お気軽にご相談ください!

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

東京(五反田、虎ノ門)、名古屋(名古屋駅、覚王山駅)で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!