所得税の医療費控除

名古屋の相続専門税理士事務所レクサーの伊東秀明です。

確定申告の時期が近づいてきましたね。

令和2年分の所得税及び復興特別所得税の確定申告の相談及び申告書の受付は、令和3年2月16日(火)から3月15日(月)です。

昨年多額の医療費を支払った人は、確定申告を行うことにより「医療費控除」を受けることができます。

今回は、この「医療費控除」を受けるための手続き等について解説します。

自分や家族の医療費を支払ったり、医薬品を買ったりしたときに受けることができるのが「医療費控除」です。

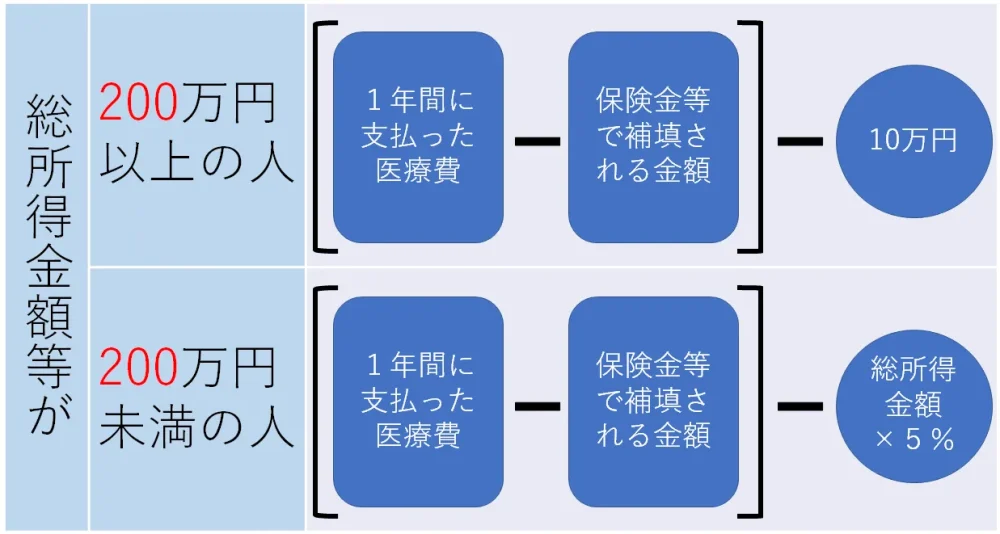

では、いくら支払っていればこの控除を受けられるかというと…

医療費の支出が

「10万円を超えている」か「総所得金額等×5%を超えている」

ことが条件です。

よって、総所得金額が200万円未満なら、医療費が10万円を超えていなくても医療費控除の対象になります!

なお、控除額は最高で200万円までです。

医療費控除を受けるには、必ず確定申告を行う必要がありますので、忘れずに申告しましょう。

この医療費控除ですが、平成29年に改正がありました。

「医療費控除の明細書」を添付することにより、医療費の領収書の提出が不要になったのです。

改正前は、必ずかかった医療費の領収書を添付する必要がありました。

医療費控除の明細書は国税庁HPをご覧ください。

ただし!提出不要になったとはいえ、明細書の記入内容の確認のため税務署から提示、または提出を求められる場合があるため、領収書は5年間の保存が必要ですのでご注意ください。

※経過措置として、平成29年分から令和元年分までの確定申告については、医療費の領収書の添付によることもできます。

また、医療保険者から交付を受けた医療費通知(医療費の通知書、医療費のお知らせ)がある場合は、医療費控除の明細書の記載を簡略化することができます。

が、その通知書は医療費控除の明細書に添付して提出する必要があります!

繰り返しになりますが、領収書の提出は不要、通知書の提出は必要です!

間違えないよう気を付けましょう。

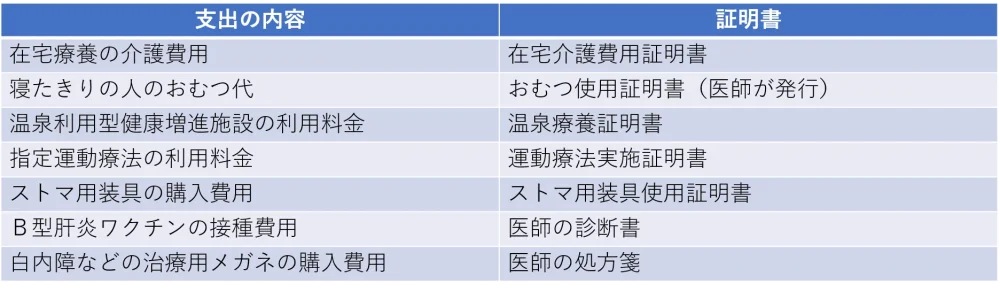

なお、控除を受けるにあたり、証明書の添付が必要になる医療費があります。

これらについては、従来通り提出する必要があります。

(参考)証明書の添付が必要になる支出の内容

医療費控除の計算の際に気を付けたいのは、高額療養費、生・損保の入院給付金、出産育児一時金などの、医療費の補てんを受けたときです。

その分は、支払った医療費から引く必要があります!

つまり、自腹で払った医療費だけが控除の対象となります。

よって、医療費控除を受ける際には、支払った医療費から補てんを受けた分を差し引いた上で、適用の条件を満たしているかを確認する必要があります。

ここで、もう一つ注意したい点があります!

補てんされる金額は、その給付の目的となった医療費の金額を限度として差し引きますので、引ききれない金額が生じた場合であっても他の医療費からは差し引きません。

よくあるのが、入院したけれども、その入院費用以上に保険金がおりたケースです。

このケースでは、入院費用よりも多くもらった金額を、他の医療費から差引かなくてよいのです!

具体的な数字で考えてみましょう。

例えば、入院代が10万円で、それに対する保険金として20万円をもらい、他の治療費や医薬品購入で15万円かかった場合。

入院した時の保険金20万円は、あくまでも入院代10万円にだけ対応します。

他の治療費や医薬品購入分の15万円からは、引く必要はありません。

ですので、この場合は、15万円が医療費控除の対象となります!

また、平成29年にはじまったセルフメディケーション税制とは選択制になります。

参考:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1129.htm

(国税庁タックスアンサー No.1129 特定一般用医薬品等購入費を支払ったとき(医療費控除の特例)【セルフメディケーション税制】)

自分にとって有利な方を選んで申告するようにしましょう。

税金のことを正しく理解することで知らないうちに損してしまうことを防ぐことができます。

また、医療費控除は、病院や歯科医院で支払ったお金が全て控除になるものではありません。

控除の対象になるもの・ならないものがありますので、都度判定することが必要です。

判定の基準については国税庁のHPにも記載がありますが、判断に困ることもあると思います。

その場合には、やはり税金の専門家にご相談いただくのがよいでしょう。

税金についてお困りの際には、ぜひご相談ください。

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

東京(五反田、虎ノ門)、名古屋(名古屋駅、覚王山駅)で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!