知らないと税金がめちゃくちゃ高くなる!?土地や建物を売却したときにかかる所得税のはなし

※この記事は動画説明付きです。「文章読むのが苦手!」という方は動画をご覧下さい!

39.63%

これなんの数字か分かりますか?

実は、土地や建物を取得してから5年以内に譲渡したときの税率なんです。

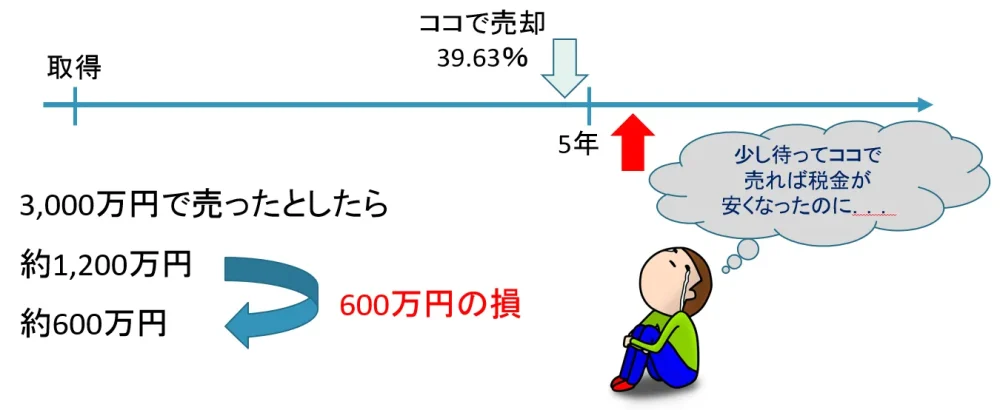

例えば、土地を3,000万円で売ったとしたら約1,200万円もの税金が取られるっていうことです。

めちゃくちゃ高くないですか?

しかも土地を売ったときの税金は、会社からもらう給料のように税金が天引きされてお金を受け取れるわけではないため、自分で計算・申告して税務署に納めなければいけません。税金がいくらかかるのか、税金の支払いスケジュールはどうなっているのかを知らないとうっかり使ってしまって支払いができない、支払いを忘れてしまったとなりかねないので注意したいところです。

いつ売るかで税金が倍違う!?

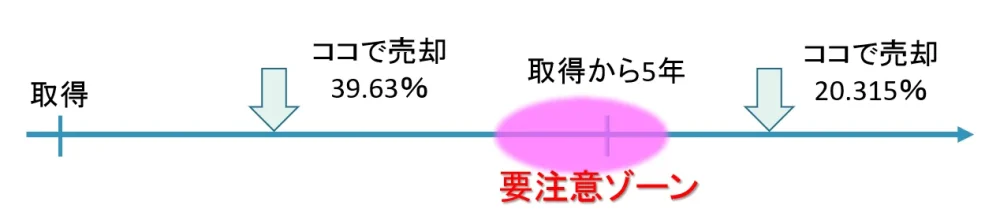

土地や建物を売ったときの税金はいつ売ったのかによって適用される税率が異なります。

具体的には取得してから5年以内の場合には短期譲渡といって39.63%。5年超の場合には長期譲渡といって20.315%の税金がかかります。

ちなみに、この税金は2段構造になっていて、短期譲渡は所得税30.63%と住民税9%という構造です。長期譲渡は所得税20.315%と住民税5%という構造です。後ほど説明しますが、このように2段構造になっていることが税金の支払いスケジュールに影響してきます。

そう!

取得から5年という期間を境界として税率が倍も違うんですよ!!

そのため、下の図解のように取得から5年付近が要注意ゾーンとなるわけです。

もし仮に、急いで売らないといけないという事情がないにもかかわらず税金のことを知らずに売却してしまっては大変な損失になってしまいます。

例えば、3,000万円で土地を売却したとすると5年以内の短期譲渡にかかる税金は約1,200万円なのに対して、5年超の長期譲渡は約600万円です。

その差額は600万円ですよ。

税金のことを考えれば、今売却しないといけないという事情がなければ少し待った方が得するということがあり得るんです!

では、もっと厳密なハナシをします!

今から伝える内容は細かいことなんですがめちゃくちゃ大事なことです!!

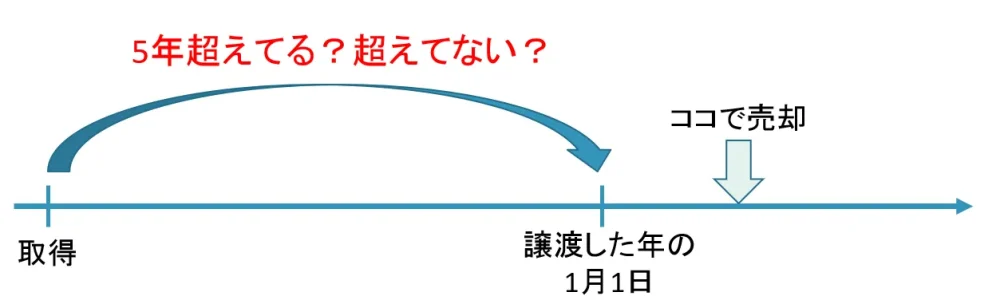

5年を超えているかどうかの判定は

「取得日から譲渡した年の1月1日までの期間で判定する」

ということです。

取得日から譲渡日までの単純計算ではないんです!

図解するとこんなイメージ。

この短期譲渡と長期譲渡の判定を間違えてしまうと大変なことになってしまいます。

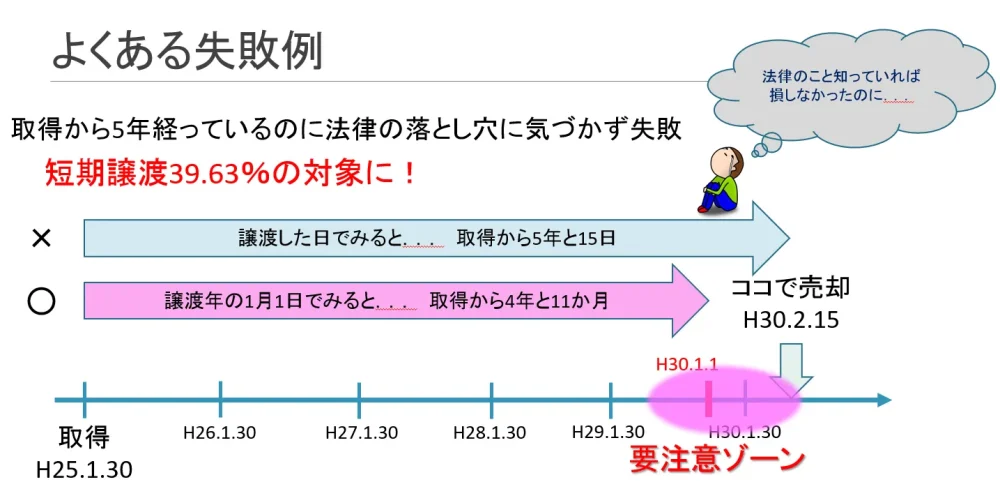

例えばよくある失敗例は次のようなケースです。

土地や建物を取得した日が平成25年1月30日で、譲渡した日が平成30年2月15日だったとします。このケースだと土地や建物を取得した日から譲渡した日までの期間は5年と15日なので長期譲渡の安い方の税率20.315%が使えるのかと思いきや、これは大きな間違い!

5年を超えるかどうかの短期譲渡か長期譲渡かの判定は土地や建物を譲渡した年の1月1日時点で5年経っているかどうか判断するため今回のケースだと4年11か月になってしまい長期譲渡の高い方の税率39.63%の対象になってしまうのです。

ですから、冒頭で説明したように5年付近が要注意ゾーンになるんです!!

要注意ゾーンのおさらいをするとこうです。

①ちょっと待てば税金が半分になったのに!

②知らなかったがために税金が倍になってしまった!

の2パターンです。

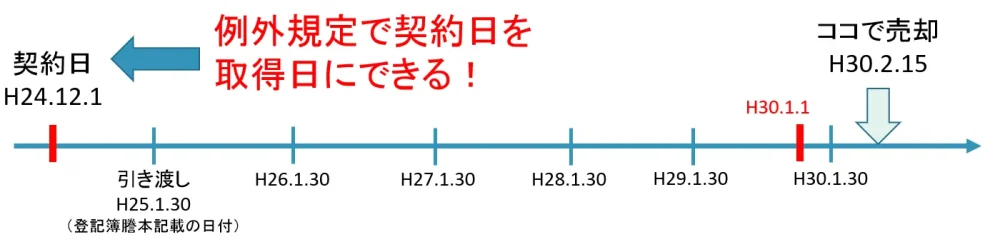

諦めるのはまだ早い!長期譲渡を適用させる最終手段が存在する!

すでに土地や建物を売り終わった方の中には短期譲渡、長期譲渡の話を知って冷や汗をかいているかもしれませんね。

そこで要注意ゾーンにすっぽりはまってしまった方のための最終手段の登場です。

これを探してください!!

土地や建物の「購入時の契約書」

これさえあれば、首の皮一枚で何とかなるかもしれません!

なぜかというと、土地や建物を取得した日をいつにするのかは税金を計算する法律で決められていて、大原則は土地や建物の引き渡しを受けた日と決められているんです。

要は決済を行った日、登記簿謄本記載の日付ということなんです。

ただし、例外的に契約日を取得日とすることもできるんです!

根拠は所得税基本通達33-9(資産の取得の日)と同36-12(山林所得又は譲渡所得の総収入金額の収入すべき時期)です。

これらの規定をまとめると、

①他人から買った資産の取得費は原則は引き渡しを受けた日。例外的に契約日を取得日にすることも可能。

②注文住宅のように他人に請け負わせて建設等したものは引き渡しを受けた日。

③自分で建設した場合には完成した日

ということになります。

契約書がないと契約日がわかりませんので必死になって探しましょう!

もし見つからない場合には購入時の不動産会社に写しが保管されていないか確認してみましょう!

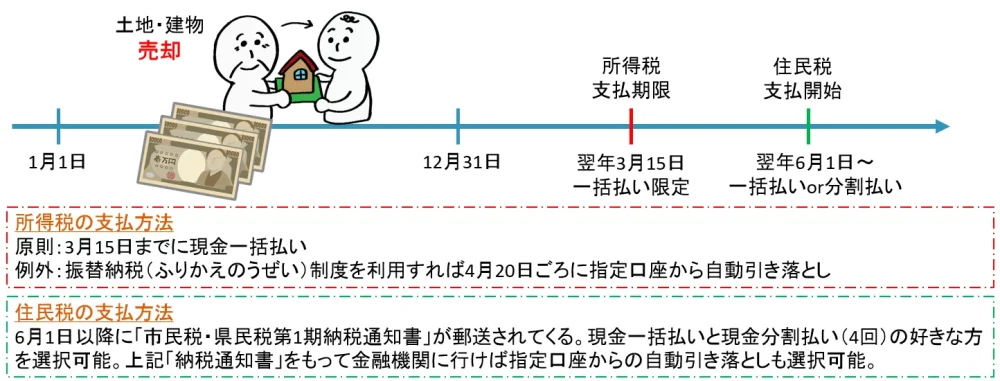

税金の支払いスケジュール

土地や建物を譲渡したときの税金は2段構造になっています。具体的には所得税と住民税(市民税・県民税)です。所得税は国に治める税金で、住民税は都道府県と市区町村に治める税金で、税金の支払先が異なるため支払いスケジュールも異なります。

支払いスケジュールを知らずにお金を使ってしまって税金が払えないということにならいように注意が必要です。

所得税と住民税で先に支払いが到来するのが所得税です。

所得税は土地や建物を売却した翌年の3月15日までに現金一括払いが大原則です。

ただし、振替納税(ふりかえのうぜい)という制度を使えば指定口座から自動引き落としにすることができます。自動引き落としは4月20日に実行されますが、4月20日が土日の場合には次の月曜日に引き落としされます。また、平成29年からはクレジットカード納付ができるようになっています。決済手数料がかかりますが、クレジットカードのポイント還元率の方が高い場合にはお得かもしれません。ちなみに、支払う所得税が1,000万円未満の場合しか使えません。(譲渡所得の税金は何百万円になることが多いのでクレジットカードの決済可能額をしっかり確認してくださいね!)

所得税の支払いから2、3か月すると今度は住民税の支払いが迫ってきます。

地域にもよりますが、名古屋市の場合には毎年6月1日以降に「市民税・県民税第1期納税通知書」が順次発送されます。

住民税は所得税と異なり一括払いと分割払いの選択が可能です。

一括払いの場合には6月末までに全額を支払います。

分割払いの場合には4回に分けて支払うことになり、第1期は6月末、第2期は8月末、第3期は10月末、第4期は翌年1月末というスケジュールです。

ちなみに、住民税にも口座振替制度があり、「納税通知書」を金融機関に持参することで手続きが可能です。

税金の計算方法

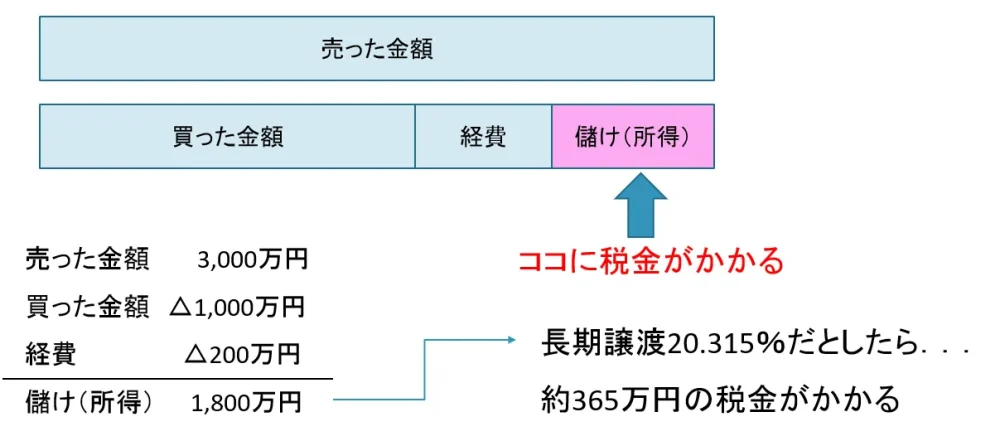

土地や建物を売ったときの税金の計算方法はめちゃくちゃ簡単です。

売った金額から買った金額と売るのにかかった経費を差し引くだけです。残った部分が儲けで、所得(しょとく)と呼ばれる税金のかかる部分になります。この所得に長期譲渡20.315%か短期譲渡39.63%いずれかの税率を乗じてやるだけで、税金の計算ができてしまいます。

例えばこんな感じです。

3,000万円で土地を売った。この土地は10年前に1,000万円で買ったもので、売るための経費として200万円かかったというようなケース。

売った金額3,000万円から買った金額と経費の合計1,200万円を差し引くと1,800万円だ!

じゃあ、1,800万円に長期譲渡20.315%を掛けて税金は約365万円だ!

というイメージです。

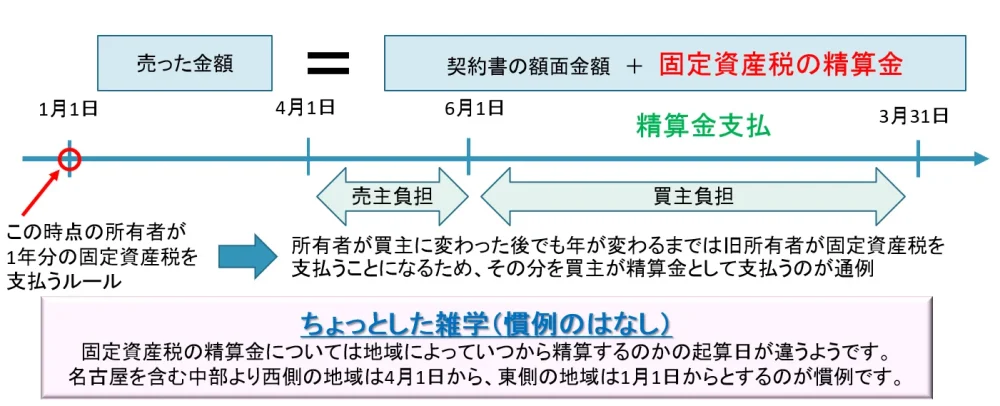

売った金額のポイント

売った金額というと単純に契約書の額面を想像するかもしれませんが、実はとっても大きな落とし穴があります。それは「固定資産税の精算金」です!

不動産の売買をすると固定資産税を売主と買主で按分して精算することが多々あります。

例えば、6月1日に不動産の引き渡しを行う場合。

この場合には4月1日~5月31日までは売主負担。6月1日~翌年3月31日までは買主負担といった具合です。

なぜこのように固定資産税の精算金が売値を構成するのかは長くなるので説明しません。

気になる方は国税庁のホームページ「未経過固定資産税等に相当する額の支払を受けた場合」をご覧下さい。

未経過固定資産税の精算については起算日の違いはあれど、全国で慣例的に行われているので、この取り扱いを知らずにいると、税務署に突っ込まれかねないのでご注意を!

ちなみに、固定資産税の精算は名古屋を含む西側の地域(名古屋、大阪、福岡など)は4月1日を基準に精算を行い、東側の地域(東京など)は1月1日を基準に精算を行うんだとか...。

とにかく!

3,000万円で土地を売ったら3,000万円プラス固定資産税の精算金が売った金額になるのでご注意を!

買った金額のポイント

買った金額には単純に契約書の額面金額はもちろんのこと、購入時の仲介手数料や印紙代、登記費用や司法書士に支払った手数料、不動産取得税などがあります。

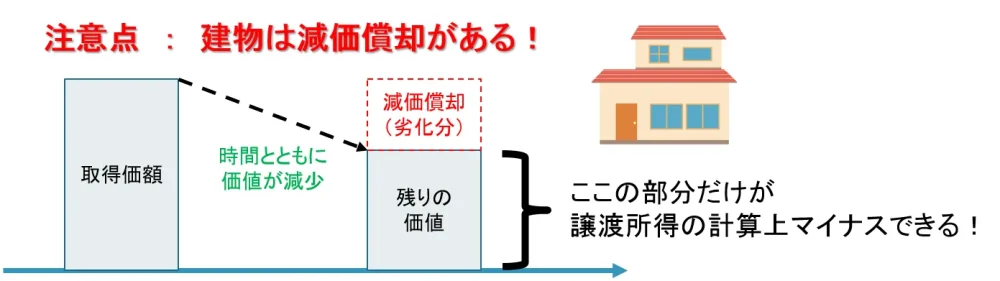

ただし、建物については減価償却(げんかしょうきゃく)を加味しなければなりません。

減価償却とは「建物は時間が経つにつれて劣化して価値が減っていくのだから、あなた自身が使って価値が減った部分は譲渡所得の計算上マイナスさせてあげませんよ!」という項目です。

経費のポイント

譲渡所得を計算する際には売却にかかった経費をマイナスすることができます。

例えば、仲介手数料、印紙代、司法書士への登記費用といった費用は必ずと言っていいほど頻繁にでてくる項目です。

他にも、測量費、農地の宅地転用費用、立退料、家屋の取壊し費用・廃材処分費用など、資産を譲渡するために直接支出した費用が該当します。

少しでも税金を節税するために見落としがないように注意が必要ですし、これらの費用の内容や金額がわかるように領収書等を整理して保管しておく必要があります。

譲渡所得の計算は知らないと損する項目が満載!

譲渡所得の計算には見落としがちな細かい論点がたくさん隠れています。例えば減価償却で使う耐用年数が自家用か事業用で1.5倍異なったり、経過年数の端数処理、建物の取得価額が分からないときの統計の使い方、概算取得費と呼ばれる取得費が分からないときの特例、一定の期間内限定で過去に支払った相続税の一部を経費にできる制度など様々です。

金額的に大きな特典を受けられるが、条件が厳しいものもあります。例えば、居住用不動産を譲渡した場合の3,000万円控除、収用等の5,000万円控除、交換特例などこの記事の中では説明しきれないものが山ほどあります。

一見簡単そうに見える譲渡所得の計算ですが、隠された細かい論点が多いのもまた事実です。

自分はどの制度や特典が使えるのか、細かい論点の見落としがないかを慎重に検討する必要があるといえます。

まとめ

不動産の売買で扱う金額は何千万単位になることがほとんどです。そのため税金への影響も大きくなってしまいます。ちょっとした間違いが大きな致命傷となって想像以上の税金が取られてしまった、特典が使えなかったということにならないように法律の細かいところまで気を使わなければいけません。

不動産の売却を検討している方は事前に税理士に相談してみて、今売ったら税金で損しないのかを確認してみたり、将来の相続税納税資金作りで不動産の売却を検討している方はいつ売却するのがベストなのか慎重に判断するようにしましょう!

税理士事務所レクサーには土地や建物などの不動産に関するご相談が数多く寄せられます。

売却の仕方やタイミング、売却に係る税金で損しない方法などいつでもご相談お待ちしております。

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

【関連動画】

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

東京(五反田、虎ノ門)、名古屋(名古屋駅、覚王山駅)で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!