効果的な生前贈与とは!?相続税専門の税理士が相続税の節税対策に使える生前贈与の方法をまとめてみました!

今回は、相続税の節税対策として本当に有効な「生前贈与」方法の一部をご紹介します。

相続税の節税方法には生前贈与以外にも様々なものがありますが、最小限のリスクで節税をしたい方は生前贈与を検討しましょう。

ただし、生前贈与の進め方を間違ってしまったり、生前贈与の時に発生する贈与税のルールを理解していなければ実際に相続が発生した際に税務署に生前贈与を無効とされてしまう可能性があったり、逆に多額の税金負担を強いられてしまうことがあります。

効果的な生前贈与をするためにも、まずは、生前贈与の正しい知識を身に着けましょう!

もし、気になることや自分にはどんな方法が合っているのか相談したい方はお気軽にお問い合わせ下さいね。

では、長文の記事になりますがお付き合いください!

主な内容は以下のとおりです。

1.贈与のしくみ

2.生前贈与には贈与税がかかる

3.贈与税の計算方法

4.金額別の贈与税シミュレーション

5.現金贈与の節税効果

6.3年以内贈与加算

7.配偶者贈与の非課税

8.教育資金一括贈与

9.住宅取得等資金贈与

10.結婚・子育て資金贈与

11.障害者への特定贈与信託

12.小出し生活費・教育費の非課税

13.相続時精算課税制度

14.生前贈与の効果的で確実な進め方

贈与のしくみ

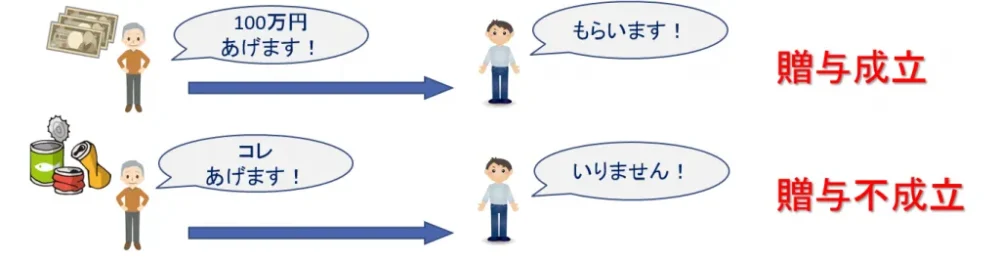

贈与とは、無償(タダ)で財産をあげる契約のことをいいます。

しかし、タダで財産をあげるといってももらう側が「いりません!」と言ったら贈与は成立しません。

つまり、贈与は「あげます!」「もらいます!」ということで財産をあげる側と財産をもらう側で合意することで成立する契約なのです。

民法549条にはこう規定されています。

「贈与は、当事者の一方が自己の財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる。」

つまり、贈与は書面ではなく、口頭(口約束)でも成立するということです。

ただし、贈与が口頭で成立するとは言っても書面で贈与契約書を作成しないことには実際に相続が発生したときに贈与は成立していなかったと認定されて、税務署から罰金を徴収されるリスクがありますのでご注意を!

生前贈与には贈与税がかかる

生前贈与で財産をもらった人には贈与税が課税されることになっています。

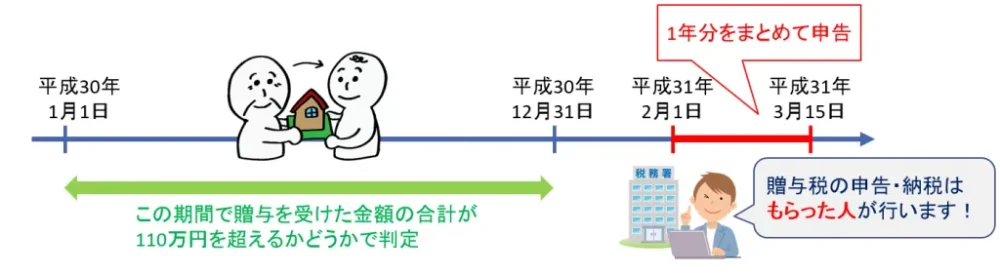

ただし、1年間で110万円までは贈与税が非課税とされていますので、110万円を超えるような贈与を受けた場合のみ税務署に申告をして贈与税を支払うことになります。

1年間で贈与を受けた金額が110万円を超えるかどうかの判定は毎年1月1日から12月31日までの間で行い、この期間中に受けた贈与が110万円を超える場合にはその次の年の2月1日から3月15日までの間に申告と納税を行うことになります。

例えば、平成30年1月1日から平成30年12月31日の間に合計200万円の贈与を受けた場合には翌年である平成31年2月1日から3月15日の間に贈与税の申告書を税務署に提出して、納税するといったイメージです。

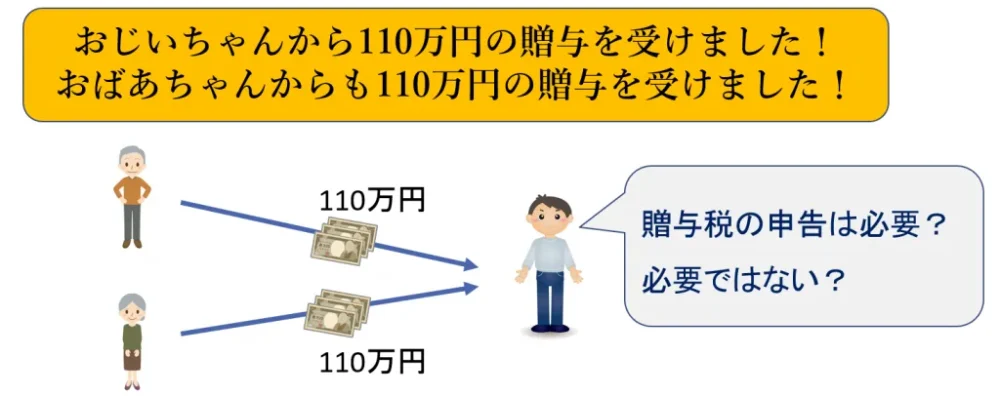

では、こんなケースはどうでしょう?

おじいちゃんから110万円、おばあちゃんからも110万円の贈与を受けました。

この場合に、贈与税は発生するのでしょうか?

この場合には、贈与税が発生します。

なぜなら、贈与税は財産をもらった人に課税される税金で、110万円まで税金がかからないというのは財産の贈与を受けた側で判定するからです。

今回のケースではおじいちゃんから110万円、おばあちゃんからも110万円もらっていますので、合計220万円もらったことになり、贈与税の非課税枠110万円を超えてしまうからです。

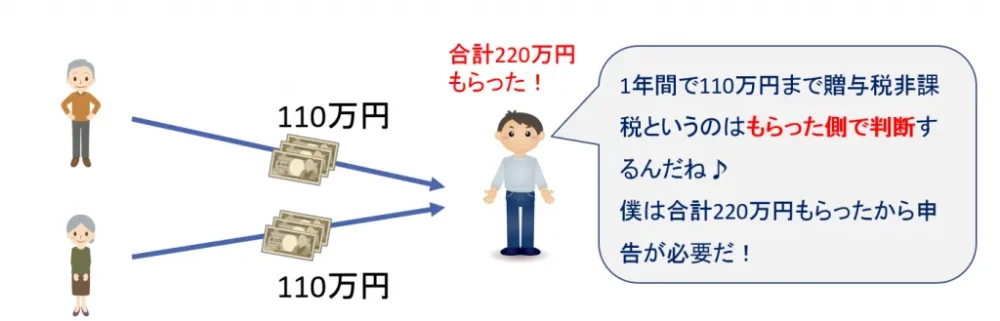

贈与税の計算方法

1年間でもらった財産の金額が110万円を超えてしまうと贈与税が発生するということは理解して頂けたと思います。

では、実際に贈与税の計算方法をみてみましょう!

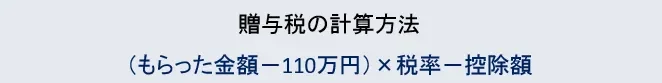

これが実際の計算式です。

この計算式に当てはめるだけですので計算自体はとても簡単ですよね!

あとは「税率」と「控除額」にどんな数字を入れればいいのかという問題です。

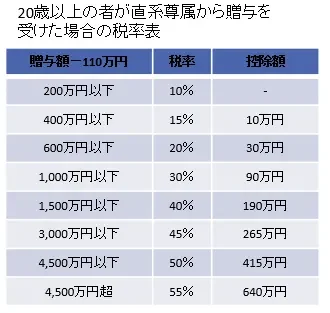

具体的には「もらった金額(贈与額)-110万円」がいくらになるのかによって下の税率表に当てはめるのですが、当てはめ方にはルールがあり、誰がらその贈与を受けたのかによって使用する表が異なります。

一つ目の税率表が20歳以上の人が親や祖父母から財産をもらった時に使うもので、二つ目がそれ以外の人から財産をもらったときに使うものです。

※平成31年度税制改正大綱により平成34年4月1日以後は18歳以上の方が一つ目の税率表を使えることとなりました。

私は現在27歳。

おじいちゃんから500万円の現金贈与を受けました!

というケースで実践してみましょう!

第一ステップは誰からもらったのかの判定です。

おじいちゃんは直系尊属に該当しますので「20歳以上の者が直系尊属から贈与を受けた場合の税率表」を使用すると判断します。

第二ステップは税率と控除額がいくらかの判定です。

「500万円 - 110万円」は390万円ですので税率表の400万円以下のところに該当します。そうすると、税率15%で控除額10万円ということがわかります。

第三ステップは計算式に当てはめるだけです。

(500万円-110万円)×15%-10万円=48万5千円

が支払う贈与税の金額です。

金額別の贈与税シミュレーション

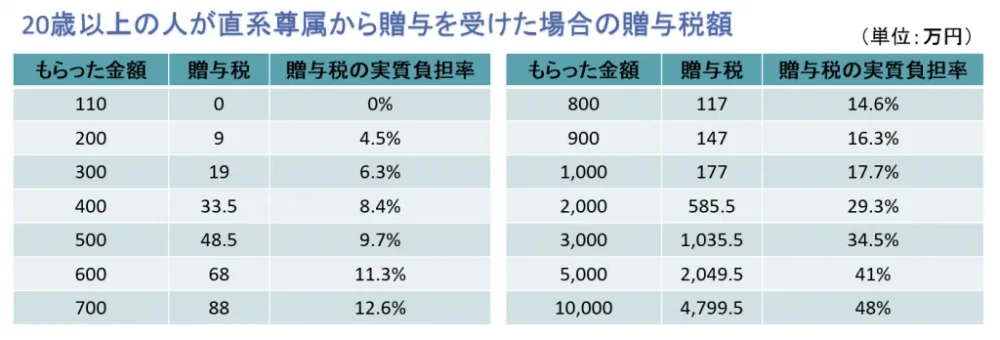

自分で計算してみるのが面倒という方のために金額別に贈与税がいくらになるのかを表にまとめてみました!

参考にしてみて下さい。

※20歳以上人が親や祖父母から贈与を受けた場合で作成しています。

現金贈与の節税効果

では、実際に生前贈与をすることで相続税の節税効果はどのくらいになるのでしょうか?

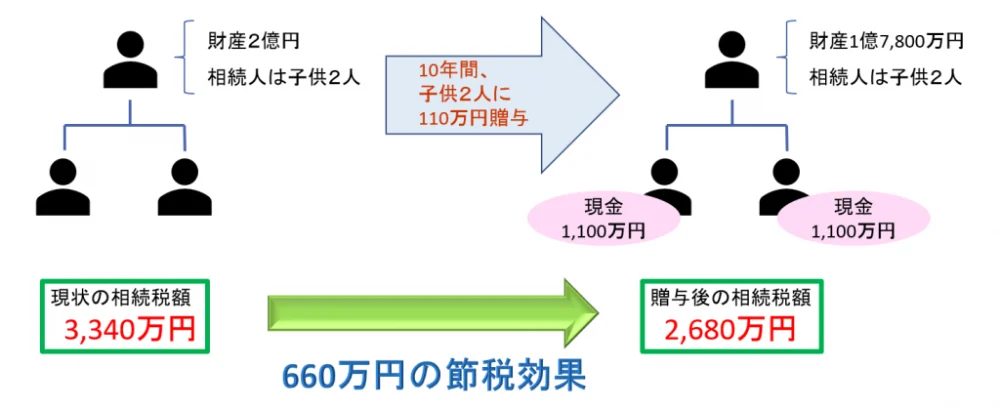

財産2億円(法定相続人は子供2人)のケースで検証してみます。

このケースの場合、生前贈与を一切行わないで相続が発生すると相続税は3,340万円かかってしまいます。

では、110万円の非課税贈与を子供2人に10年間行ったらどうなるのか?

この場合だと合計2,200万円(110万円×2人×10年)を生前贈与していているため相続の時に残っている財産は1億7,800万円(2億円-2,200万円)で、これに対する相続税は2,680万円です。

つまり生前贈与を行わない場合よりも660万円節税できたことになります。

図解するとこんなイメージです。

いかがですか?

生前贈与をするだけで相続税は簡単に節税できてしまいます!

「生前贈与の節税効果をもっと発揮したい!」という方は

あえて110万円を超える贈与を行って下さい!!

贈与税を支払えば、さらに節税ができます!

「贈与税を支払ったら損じゃないか!」

と思われる方もいらっしゃるかもしれませんが、実はそんなことないんです。

証拠をお見せします!

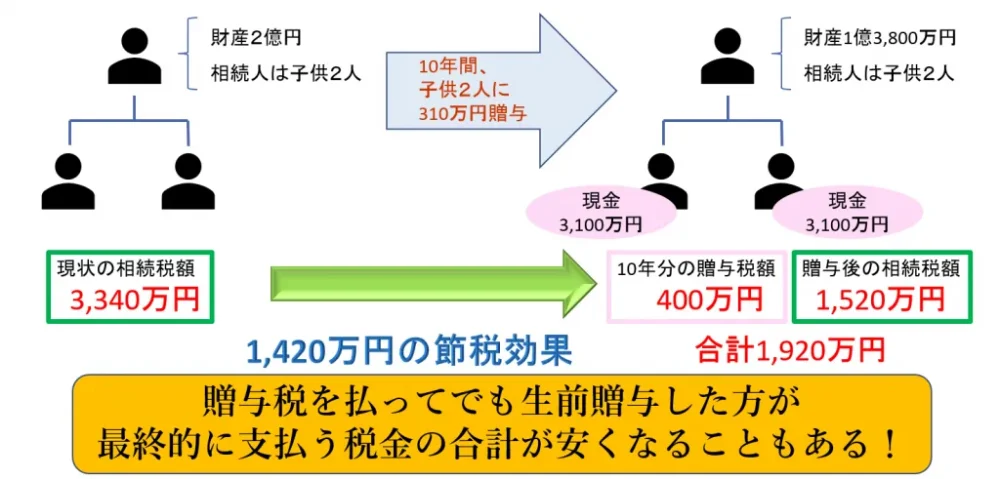

このイメージ図は先ほどのケースとまったく同じ条件で、

毎年贈与する金額を110万円から310万円に増額しただけのものです。

結論から伝えると、生前贈与をしない場合よりも310万円贈与をした時の方が1,420万円の節税ができたことになります。

先ほどの110万円贈与では660万円の節税に成功したということだったので、110万円贈与よりもさらに760万円の節税を実現しています。

念のため、過程をご説明します。

贈与税の計算方法のところでご説明した通り1年間で贈与を受けた金額が110万円を超えると贈与税が課税されます。

今回のケースでは310万円の贈与を受けていますので贈与税は20万円で、この310万円贈与を2人に対して10年間行いますので、10年間で合計400万円(20万円×2人×10年)の贈与税を支払うことになります。

もともと2億円あった財産は合計6,200万円(310万円×2人×10年)を生前贈与していているため相続の時には1億3,800万円(2億円-6,200万円)で、これに対する相続税は1,520万円です。

生前に支払った贈与税400万円と相続税1,520万円を合わせても1,920万円ですので何もしないで相続を迎えたときよりも1,420万円の節税ができたことになります。

今回は110万円贈与と310万円贈与の比較で検証しましたが、このテクニックは贈与税と相続税の税率差額を利用したものですので、ご家庭によって適切な贈与額は異なります。

「贈与しすぎて損してしまった」

「もっと贈与しておけば良かった」

と後悔しないように計画的に贈与するように心がけましょう!

☆現金贈与についてこの記事もよく読まれています!クリック>>

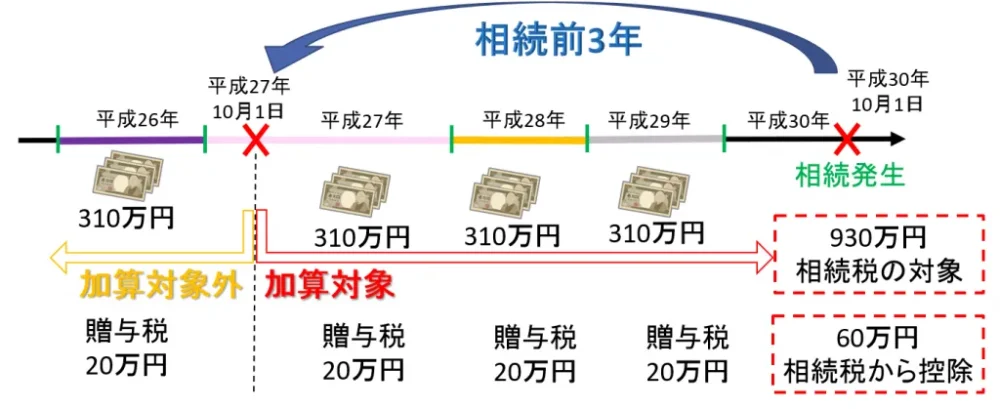

3年以内贈与加算

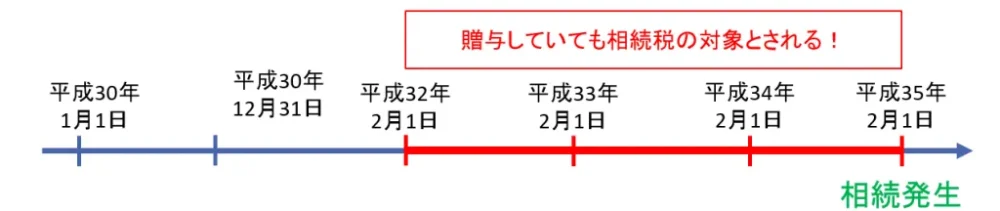

相続が発生する前3年以内の生前贈与については、贈与がなかったものとして相続税の対象にされます。このルールのことを「3年以内贈与加算」といいます。

つまり、生前贈与については「3年経過しないと節税効果が出ない!」ということです。

図解するとこんなイメージです。

図解のように平成35年2月1日に相続があったとすると、相続の3年前である平成32年2月1日以降の贈与については相続税の対象とされます。逆に平成32年1月31日以前の贈与については相続税の対象とされず、生前贈与の節税効果が発揮できるということです。

よく、こんな質問を受けます。

「生前贈与を毎年310万円していて贈与税を20万円支払っていたんだけど、どうなるんですか?贈与税も支払って、さらに相続税まで取られたら損じゃないか!」

このような場合には、すでに支払った贈与税を相続税からマイナスして納税することになります。

図解するとこんな感じです。

つまり、相続開始前3年以内の贈与として相続税の対象とされた生前贈与について贈与税を支払っていても相続税から控除することができるため損することはないのです。

いずれにしろ、生前贈与はできるだけ早くから行った方が節税になるのです。

今回の事例では贈与税の支払いが必要な110万円以上の贈与で解説しましたが、110万円以内の贈与であっても亡くなる前3年以内の生前贈与については持ち戻して相続税の対象となりますのでご注意を!

ちなみに、この3年以内の贈与加算ルールは相続が発生したときに遺産を取得した人だけが対象とされます。

そのため、相続人ではない子供の配偶者や孫に対して生前贈与をした方が3年以内の贈与加算のことを気にせず相続税の節税ができて有利かもしれません。

※子供の配偶者や孫であっても遺言書で財産をもらったり、生命保険金の受取人となっている場合には3年以内贈与加算の対象とされますので注意して下さい。

「誰に生前贈与するのがお得なのか」

「いくら生前贈与するのがお得なのか」

生前贈与を検討するならそんなことを考えて実行しましょう!

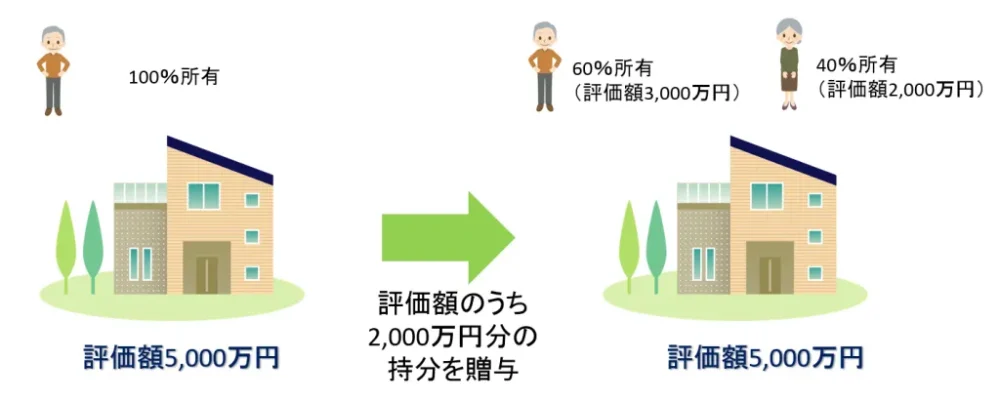

配偶者贈与の非課税

夫婦間の生前贈与の場合、婚姻期間が20年以上の夫婦については2,000万円までは贈与税がかからないという制度が用意されています。この制度のことを「贈与税の配偶者控除(配偶者贈与の非課税)」といいます。

通常の生前贈与の場合には相続前3年以内の贈与については相続税の対象とされてしまいますが、配偶者贈与の非課税を適用した贈与の場合には相続税の対象として持ち戻しされることがありませんのでその点が最大のメリットともいえます。

なお、この制度を使うためにはいくつかの条件があります。

①婚姻期間が20年以上であること(婚姻の届出を提出した夫婦である必要があります。内縁関係の夫や妻はNGです。)

②自分が住むための土地や家であること、又は、自分が住むための土地や家を購入するためのお金であること

③贈与を受けた年の翌年3月15日までにその土地や建物に住んでおり、その後も引き続き住み続ける見込みであること

④贈与を受けた年の翌年2月1日から3月15日までの間に贈与税の申告をすること(2,000万円以内の贈与で贈与税が出ない場合でも申告が必要です。)

⑤同じ配偶者からの贈与で過去にこの制度を使用していないこと(同じ配偶者からは一生に一度しか使えません。)

よくある活用例①~自宅敷地の持分を妻に生前贈与~

自宅建物や敷地のうち2,000万円分を配偶者贈与の非課税を使って生前贈与する方法です。

この方法を使うメリットは2,000万円までは贈与税がかからずに生前贈与を行えることです。(※厳密には、贈与税の基礎控除額110万円があるため2,110万円まで贈与税非課税で贈与が可能です。)

ただし、注意したいのが非課税となるのはあくまでも贈与税だけということです。

簡単に言うと、登録免許税と不動産取得税の課税は通常通り行われます。

また、不動産の名義変更手続きを司法書士に依頼する場合には司法書士費用も発生し、登録免許税2%と不動産取得税3%を合わせて約70~90万円の費用が発生します。

ちなみに、相続で不動産の名義変更を行う場合には登録免許税は0.4%、不動産取得税は非課税とされていますので、生前に贈与を行って70~90万円の費用を支払うか、贈与は行わず相続の時に移転して相続税を支払うか、どちらが得なのかを見極めることが大切です。

ざっくり言うと、相続税が1,000万円以上かかりそうな方に向いている制度と言えます。

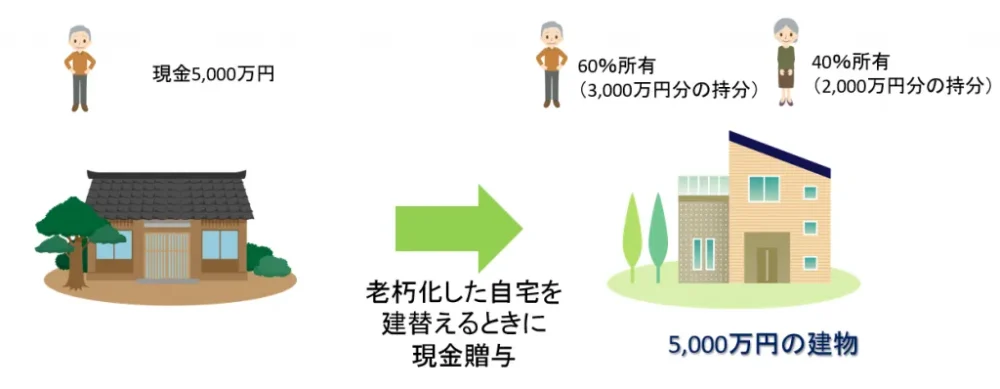

よくある活用例②~自宅建替え費用の一部を妻に生前贈与~

こちらは既存の自宅が老朽化したため建て替え等を検討している方が参考にしたい方法です。

この場合には、現金を贈与することになるため登録免許税や不動産取得税の問題を考える必要はありません。

建て替え等を検討しているすべての人に使い勝手の良い方法と言えます。

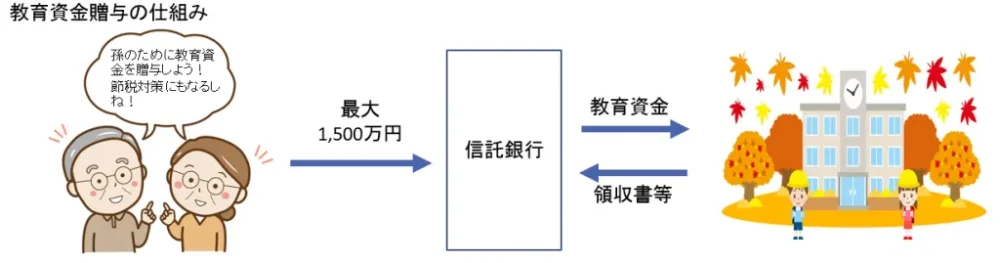

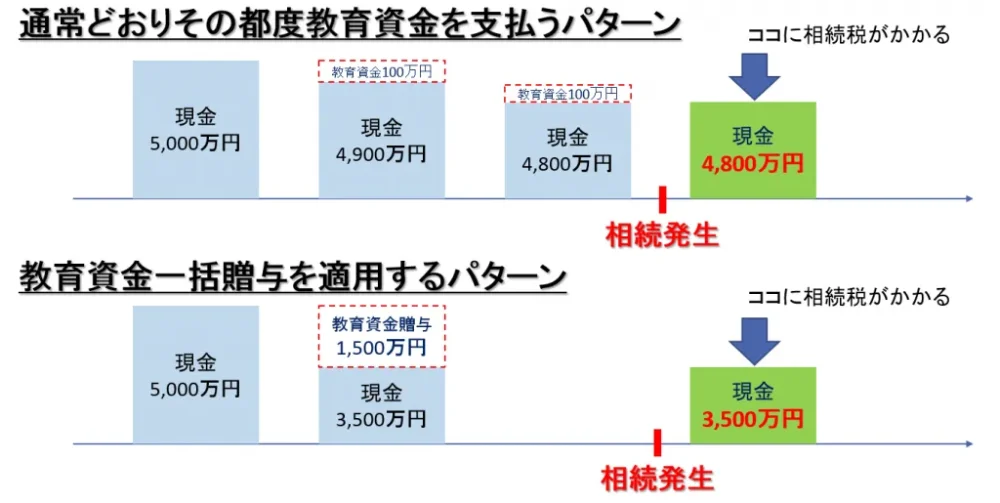

教育資金一括贈与

通常、子供や孫のためにその都度支払う教育資金については扶養義務の履行ということで税金が課されることはありません。

教育資金一括贈与の特徴は、その都度教育資金を支払うのではなく、祖父母や父母が孫や子供に対して前もってまとまったお金を贈与しておき、その中から教育資金を支払うという制度です。この場合には、贈与を受ける孫や子供側で最大1,500万円まで贈与税が非課税とされるため、相続税の節税対策としては低リスクで効果の大きいものとなります。

教育資金一括贈与のイメージはこんな感じです。

勘のいい方であればこう思われるかもしれません。

「あれ!?教育資金を負担することは元々、非課税なんだよね?わざわざまとまったお金を前もって贈与する必要なんてないじゃないか!」

そこがこの教育資金一括贈与のミソなんです!

実は、この教育資金一括贈与を使用した生前贈与については相続開始前3年以内贈与の相続税への持ち戻し計算が適用されないんです。

極端なはなし、この教育資金一括贈与を非課税枠いっぱいの1,500万円まで行い、その翌日相続が発生したとしても1,500万円の生前贈与に贈与税は当然課税されず、さらに3年以内の持ち戻し計算の対象にもならないため1,500万円分の財産に相続税がかからないことになるため節税が可能なのです。

図解するとこんなイメージです。

あえてまとまったお金を教育資金として贈与しておくことで相続税の節税ができるということです。

強いて言うならば、若い父母よりも祖父母が孫の教育資金のために贈与する制度と言えます。

「教育資金のために贈与するのは良いけれど、まだ小さい孫に多額の贈与をして無駄遣いしたり、両親に生活費として使われてしまうのが心配だ!」

という方もいらっしゃるでしょう。

でも、安心して下さい!!

教育資金一括贈与は銀行を通して行う必要があり、贈与したお金は銀行によって管理され、さらに使途のチェックが行われますので教育資金以外に使用することはできません。もちろん、孫の両親が生活費のために引き出すこともできませんので安心してください。

ちなみに、教育資金一括贈与の非課税が使えるのは贈与を受ける人で最大1,500万円ですので、両親から1,500万円ずつというような贈与はできません。また、よく間違いがあるところですが、教育資金には学校等に支払われるものだけでなく、塾や習い事にかかる費用も含まれます。(学校以外に支払われるものについては500万円が限度額となります。)

住宅取得等資金贈与

20歳以上の子や孫が自宅の新築・取得・増改築等をするために行った資金援助については最大1,200万円(平成30年9月30日時点)まで贈与税が非課税となります。

この制度のことを「住宅取得等資金贈与」と言い、建物取得だけでなく、建物の新築に先行して取得する土地等の購入資金に充てるための資金援助も非課税の対象とすることができます。また、3年以内贈与加算の対象とされませんので、相続税の節税効果も非常に大きく、大変人気のある制度です。

贈与税が非課税とされる金額は建物の構造や消費税率によって変動し、具体的にはこんなイメージです。

このような質問をよく受けます。

「お金ではなく、敷地を贈与しても非課税が使えますか?」

答えは、使えません!!

タイトルのとおり、「住宅取得等資金贈与」ですので、金銭の贈与でなければいけません。

また、住宅取得等資金贈与の検討をするうえで注意したい点が「お金をもらう人の条件」と「建物の条件」の二つです。

この二つの条件をざっくりとまとめてみます。

「お金をもらう人の条件」

(1) 贈与者の直系卑属であること。

(2) 贈与を受けた年の1月1日において、20歳以上

(3) 贈与を受けた年の合計所得金額が2,000万円以下

(4) 贈与を受けた年の翌年3月15日までに受贈金額全額を充てて住宅用家屋の新築等をする

(5) 贈与を受けた年の翌年3月15日までにその家屋に居住

※例外:同日後遅滞なくその家屋に居住することが確実であると見込まれること。

(注) 贈与を受けた年の翌年12月31日までにその家屋に居住していないときは、この特例の適用を受けることはできません。

「建物の条件」

新築・取得について

(1) 床面積の2分の1以上が居住用であること

(2) 日本国内にあるもの

(3) 床面積が50㎡以上240㎡以下であること

(4) 既存家屋の取得については25年以内に建築されたものであること(耐火建築物以外は20年以内)

増改築等について

(1) 日本国内にある自己の居住用家屋であること

(2) 工事費用が100万円以上であること

(3) 居住用部分の工事費用が全体の2分の1以上であること

(4) 床面積が50㎡以上240㎡以下であること

そして、最後にかなり多くの方が失敗している点をお教えします。

それは、

「申告忘れ」です。

住宅取得等資金贈与は贈与を受けた翌年2月1日から3月15日までの間に税務署に贈与税の申告を行わなければ非課税の適用を受けることができません。

非課税の範囲内で贈与税が出なくても申告が必要なんです!!

この申告を忘れている方が本当によくいますのでご注意を!

もし、贈与税申告書の作成方法や必要書類が分からない方や、税務署に何か言われてしまうことが心配な方は税理士事務所レクサーにご相談下さい。

結婚・子育て資金贈与

平成27年4月1日から平成31年3月31日までの間に、20歳以上50歳未満の子や孫に結婚・子育て資金に充てるための金銭等を贈与した場合には最大1,000万円が非課税となります。

この制度のことを「結婚・子育て資金一括贈与」と言い、一括贈与を受けた金額は婚姻後の結婚・子育て資金だけでなく、婚姻前1年以内の結婚披露宴費用や借家の賃料等に充てることができます。その他にも妊娠、出産、育児のための費用で一定のものに充てることができます。

結婚・子育て資金一括贈与は教育資金一括贈与と異なり、贈与をした人が亡くなった時点での残額に相続税が課せられるため、注意が必要です。

例えば、結婚・子育て資金一括贈与で1,000万円の贈与を受け、その後300万円を使った時点で贈与してくれた人が亡くなったとしたら、残りの700万円については相続税がかかるということです。

正直なところ「節税」という観点からは少し使い勝手の悪い制度です。

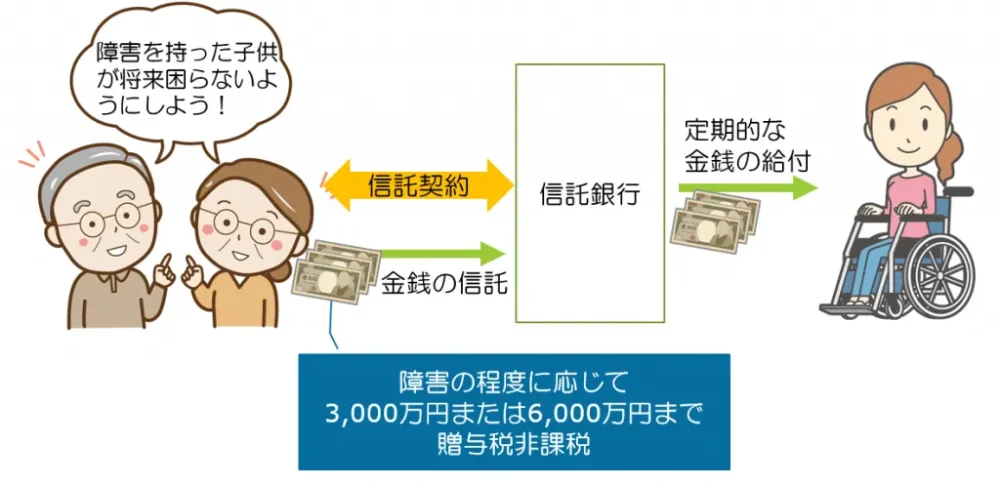

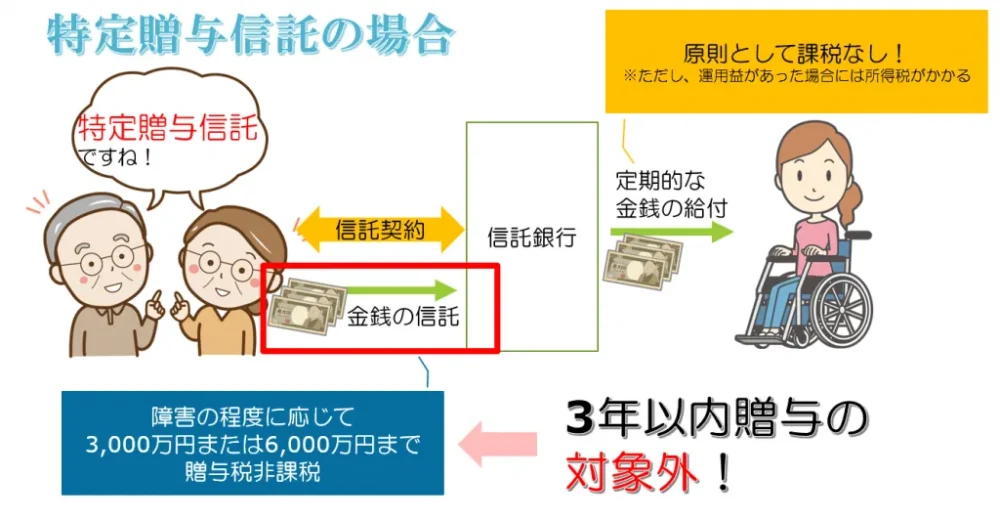

障害者への特定贈与信託

障害を持った方を扶養している方や障害を持った本人については所得税・住民税の障害者控除や相続税の障害者控除といった税金上の特典があります。

あまり知られてはいませんが、贈与税でも障害を持った方を優遇する制度があります。

それが「特定贈与信託」という制度です。

特定贈与信託は一定の要件を満たす障害者への生前贈与について障害の程度に応じて最大3,000万円または6,000万円まで贈与税を非課税とする制度です。

障害者のためにご家族がまとまった金銭等を信託銀行に預け、信託銀行が定期的に障害者の医療費や生活費等のために預かった金銭を給付します。

この特定贈与信託を活用するメリットは大きくわけて二つあります。

①自分が亡くなった後でも障害を持ったご家族が生活に困らないように備えることができる。

②障害の程度に応じて最大3,000万円または6,000万円まで贈与税が非課税とされ、さらに、3年以内贈与加算の対象とされないため相続税の節税効果がある。

特定贈与信託についてもっと詳しく知りたい方はコチラの画像をクリック

小出し生活費・教育費の非課税

教育費や生活費のうち通常必要と認められるものについて贈与税は課せられないことになっています。例えば、学費や留学に必要な費用、塾などの教育費用、食費、結婚式や披露宴の費用、学業のために一人暮らししている子供への生活費の仕送り等があります。

もちろん、これらの名目でもらったお金を預金したり株式や不動産の購入資金に充てている場合には贈与税が課せられます。

そのため税務署に指摘されない節税策として活用するためには、お金を出す人が直接教育費や生活費を支払うようにしたり、大きな支出については請求書や領収書を整理して保管しておくことが大切です。

もうちょっと詳しく知りたい方はコチラをご覧ください!クリック>>

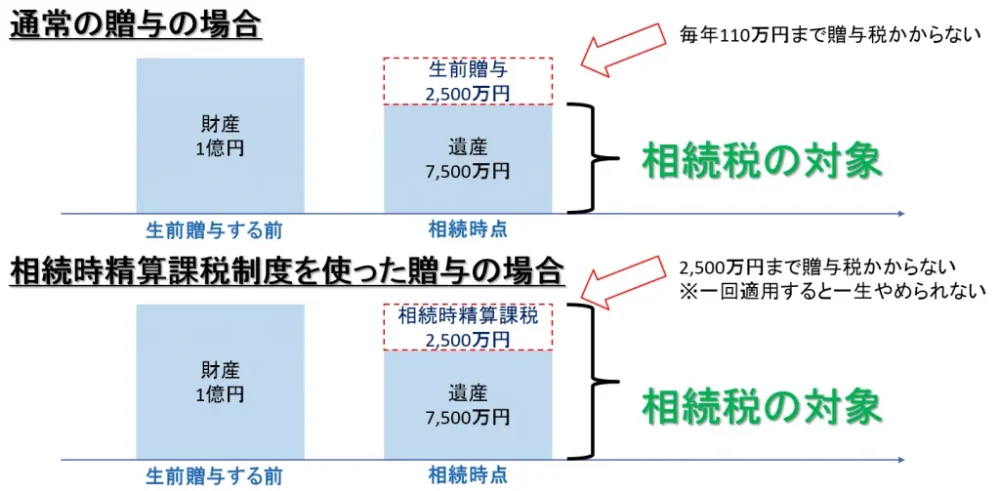

相続時精算課税制度

相続時精算課税制度とは2,500万円までの生前贈与について贈与税が非課税になる制度です。

一見すると「めちゃくちゃお得じゃん!」と思うかもしれませんが実は裏話があるんです。

その裏話というのが「通常は、相続が発生したときに残っている遺産が相続税の対象になりますが、相続時精算課税制度を使うと贈与した人が亡くなったときに残っている遺産だけでなく、生前贈与した財産も一緒に相続税の対象にされる」ということなんです。

こんなイメージです。

つまり、生前贈与については2,500万円まで贈与税非課税にしますが、相続税は課税されるので税金の先送りをする制度と考えて頂ければ分かりやすいかと思います。

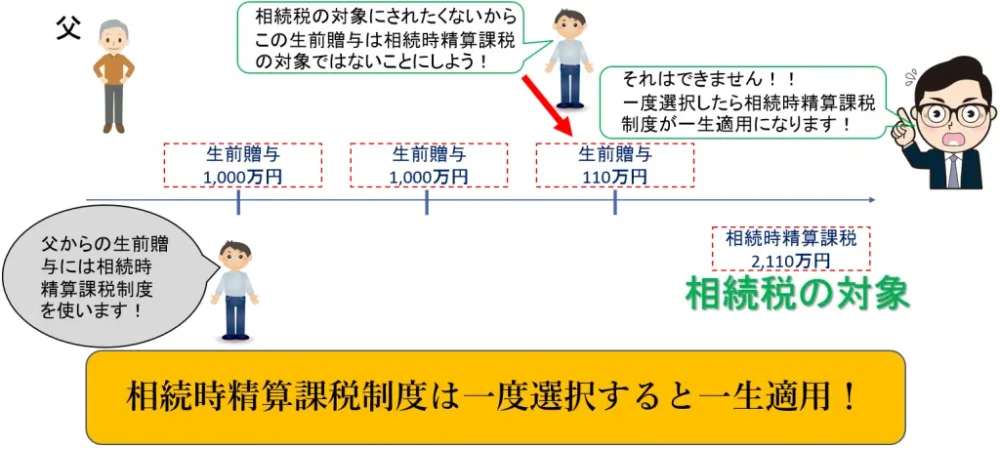

相続時精算課税制度で注意しなければならないのが一度この制度を使うと一生やめられないということと、2,500万円の非課税枠は一度の贈与についてではなく、一生涯の合計で2,500万円まで贈与税が非課税になる制度ということです。

イメージはこんな感じです。

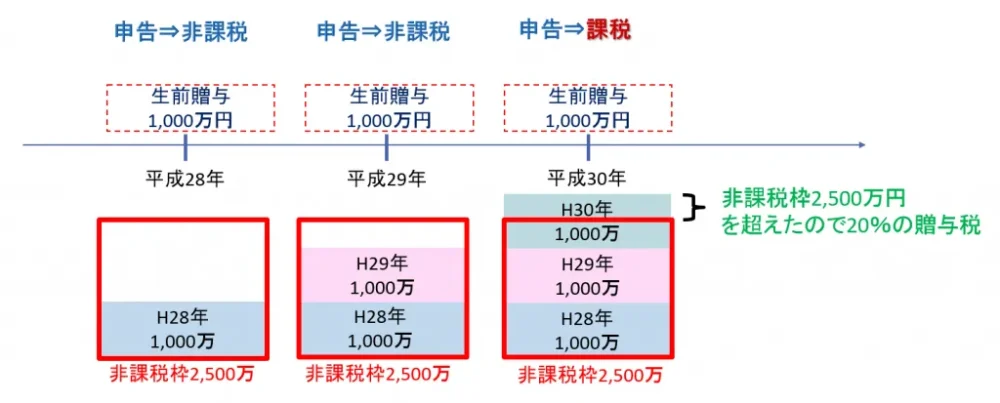

相続時精算課税制度を選択すると同じ人から受ける贈与は一生涯で2,500万円まで贈与税が非課税になるということは理解して頂けたと思います。

では、その2,500万円の非課税枠を超えた場合はどうなるのでしょうか?

その場合には、2,500万円を超えた部分に対して、一律20%の贈与税が課税されます。

例えば、平成29年に1,500万円、平成30年に1,500万円の贈与を受けたとすると2,500万円を超えているのは500万円ですから100万円の贈与税が課税されます。

ちなみに、贈与税を受けた財産の合計が2,500万円を超えて贈与税を支払っているときは、その贈与税は相続税の計算時にマイナスすることができます。今回の例えの場合だと、相続時精算課税制度を使って支払った贈与税100万円は相続税から控除可能ということです。

なお、相続時精算課税制度を適用した後は2,500万円の非課税枠の範囲内であっても贈与を受ける都度、税務署に申告書を提出する必要があります。

このように相続時精算課税制度は節税云々を抜きにして「どうしても生前に多額のお金を贈与したい!」というときには有効ですが、節税目的で現金を贈与したいのであればまったく効果のない制度になってしまいます。

相続時精算課税制度を節税目的に使う場合には、収益性のある不動産(アパートや貸しビルなど)を生前贈与する方法がありますが、収益率や贈与のタイミングといったバランスを考えなければ節税にならないこともありますので、注意が必要です。

※相続時精算課税制度を使って収益性のある不動産を贈与するとなぜ節税になるのかを知りたい方は一度ご相談下さい!相続税専門の税理士が詳しく解説させて頂きます。

生前贈与の効果的で確実な進め方

ここまでご覧いただいたとおり生前贈与には様々な税金上の特典が用意されています。

税金上の特典を受けるためには税法という法律に規定された条件をすべてクリアしていく必要がありますので、一人で生前贈与を検討するのではなく相続税専門の税理士の力を借りて行った方がより効果的に節税を行うことができます。

また、抜け道ができないようにするために税金の構造は非常に複雑なものになっています。

正しいと思っていた方法に誤りがあり、税務調査に入られたり、税務署に否認されて罰金が課せられるといったケースもありますので確実に生前贈与を行いたい方は税理士に相談してみて下さい。

もちろん、当事務所でも生前対策の相談や生前贈与のプランニングを行っておりますので気になる方は是非ご相談してみて下さい。

相続税専門の税理士事務所レクサーがあなたの税金を少しでも節税できるように一生懸命ご対応させて頂きます!

相続の相談や相続税簡易試算(相続税シミュレーション)を行いたい方はコチラをご覧ください。画像をクリック>>

税理士事務所レクサー

愛知県名古屋市中村区名駅3-21-4 名銀駅前ビル4階

0120-79-3636(個別相談予約ダイヤル)

代表税理士 伊東秀明

相続税申告や節税対策・遺言書のことなど

お気軽にご相談ください!

この記事を書いた人

相続専門税理士 伊東 秀明

愛知県名古屋市出身。

東京(五反田、虎ノ門)、名古屋(名古屋駅、覚王山駅)で活動する相続相談所レクサーの代表。

税理士、行政書士、宅地建物取引士の3つの資格を武器に年間300件以上の相続総合コンサルティングを手掛ける。

20歳の頃、実家が相続税で失敗したことをきっかけに相続専門の税理士を目指し、26歳で開業。

YouTubeで相続の分かりやすい動画を配信中!